РРО для всех ФЛ-П — как этого избежать

На сегодня необходимость применения РРО всеми без исключения предпринимателями (ФЛ-Пшниками) — весьма актуальный вопрос. А раз так, думаю, самое время рассказать, при каких обстоятельствах можно этого избежать.

Содержание

В чем именно проблема

Во-первых, с 01 января 2022 года абсолютно все без исключения предприниматели, в случае продажи товаров за наличные, должны применять регистраторы расчетных операций (РРО), ну или, как вариант, программные регистраторы расчетных операций (ПРРО).

Во-вторых, к сожалению, налоговая крайне странно относится к определению того, что именно считать «товарами, проданными за наличные». В частности, налоговики считают, что когда оплата товаров осуществлена через Интернет, необходимо обязательно применять РРО. Таким образом, если исходить из позиции налоговиков (и стремиться доказывать свою правоту в суде), РРО нужно применять и при оплате через: Приват24 (Ощад24, ПУМБ-онлайн и т.д.), LiqPay, любую другую платежную систему (Fondy, WayforPay т.д.).

Так, согласно индивидуальной налоговой консультации (ИНК) от 10.04.2019 года № 1532/О/99-91-14-05-01-14/ІПК:

А согласно ИНК от 21.11.2019 года №1461/ІПК/20-40-05-10-21:

И хотя ИНК — это документ индивидуального действия, можно не сомневаться, что аналогичный подход налоговая применит и в отношении других налогоплательщиков.

Отдельная категория — оплата через терминалы самообслуживания (ПТКС). Те самые, в которых необходимо ввести реквизиты и запихнуть купюры в их ненасытную пасть 🙂 Позиция налоговой, если это банковский терминал или терминал, выдающий при приеме наличности фискальные чеки: РРО применять не надо.

В качестве примера ИНК от 20.04.2020 года № 1958/6/99-00-05-04-01-06/ІПК:

А вот если это небанковский терминал, который не выдает фискальные чеки, — предприниматель, получивший оплату, обязан напечатать фискальный чек на собственном РРО.

Так, согласно ИНК от 17.12.2019 года № 1938/6/99-00-05-04-01-15/ІПК:

Каким образом этот предприниматель должен узнать, что терминал, через который осуществлен платеж, в нарушение закона (абсолютно все терминалы должны печатать фискальные чеки, но их владельцы чихать на это хотели — и им налоговая за это ничего не делает) не печатает фискальные чеки, налоговики не объясняют. Но можно не сомневаться, что у них список таких терминалов есть (почему их владельцев при этом не привлекают к ответственности, вопрос остается открытым) — и он будет использован на полную катушку во время проверки тех несчастных, чьи покупатели воспользовались для оплаты именно этими терминалами.

РРО и продажа товаров

Таким образом, почти при любой продаже товаров ФЛ-П в случае неприменения РРО рискуют попасть на немалые штрафы. А значит, жизненно важным становится умение распознавать платежи, поступающие на расчетный счет, чтобы знать, какие необходимо проводить через ваш кассовый аппарат, а какие — нет.

Независимо от того, как был сделан платеж, поступивший на ваш расчетный счет, в его реквизитах в вашей банковской выписке будет номер счета, с которого или через который (для зачисления отдельных видов платежей банки используют так называемые транзитные счета) он был перечислен. Именно этот счет и даст нам первую информацию о том, как был сделан платеж.

В частности, если в реквизитах платежа указано:

— …2600… – это обычный расчетный счет частного предпринимателя (и он заплатил вам как предприниматель — через клиент-банк, используя функцию «платеж по реквизитам»), а следовательно, использовать РРО не нужно (вместе с тем вам в таком случае нужно иметь КВЭДы оптовой торговли, обратите на это внимание);

— …2620… – платеж сделан со счета физлица, однако с какого именно — непонятно. Это может быть как текущий счет физлица (такие есть), так и карточный счет физлица (ранее для карточных счетов использовался 2625, однако сейчас — один для всех). Проводить такой платеж через РРО или нет, решать вам, но я бы советовал провести;

— …2650… – через такие счета проходят оплаты, проведенные через небанковские финансовые учреждения, или, говоря по-простому — через платежные системы (Fondy, WayforPay т.д.), а следовательно, получив подобный платеж, необходимо обязательно применять РРО;

— …2654… – товар/услуги были оплачены через небанковский терминал, а значит, если он не переведен в фискальный режим (остается неизвестным), необходимо применять РРО. Тут вам придется самим решать, рисковать (не применяя кассовый аппарат) — или все же лучше провести такой платеж через РРО;

— …2902… – средства, уплаченные через кассу банка, ведь это транзитный счет банка, через который проходят все наличные платежи, сделанные через его кассу, а следовательно, проводить такую оплату через РРО не нужно;

— …2909… – очень редко используется для зачисления средств, уплаченных через кассу банка или с текущего счета на текущий счет. Итак, если он указан в реквизитах, использовать РРО не нужно;

— …2920… – платеж поступил через банковский терминал, а следовательно, согласно разъяснениям налоговиков, проводить его через РРО не нужно;

— …2924… – однозначно применять РРО, поскольку это транзитные счета, через которые банки проводят все карточные расчеты (независимо от того, это карты юридических лиц, предпринимателей или физических лиц).

Для большей наглядности обобщим всю эту информацию в таблицу:

| Счет | Нужно применять РРО, или нет (ДА/НЕТ.) |

|---|---|

| …2600… | НЕТ |

| …2902… | НЕТ |

| …2909… | НЕТ |

| …2920… | НЕТ |

| …2620… | ДА/НЕТ |

| …2654… | ДА/НЕТ |

| …2650… | ДА |

| …2924… | ДА |

Кстати, иногда банк использует «неправильные» корреспондентские счета. Так, в качестве примера, вместо счета 2924 банк может использовать счет 2902. Однако, как сами видите, подобная «ошибка» — только на пользу предпринимателю.

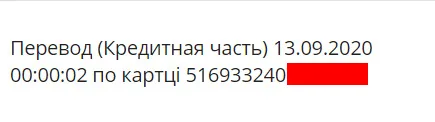

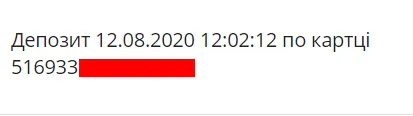

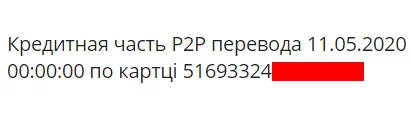

Вместе с тем номер счета — не единственное, что может вас выдать. В частности, независимо от того, какой корреспондентский счет указан в реквизитах, само назначение платежа может свидетельствовать о том, что его произвели через сеть Интернет с использованием платежных карточек.

Приведу несколько примеров таких назначений.

Как видите, подобные назначения однозначно указывают на то, что платеж был сделан через Интернет с использованием пластиковых карт. И в таком случае никакой счет вам уже не поможет.

Оплата услуг и РРО

Есть ли разница между оплатой товаров и оплатой услуг? На самом деле — есть, и очень существенная.

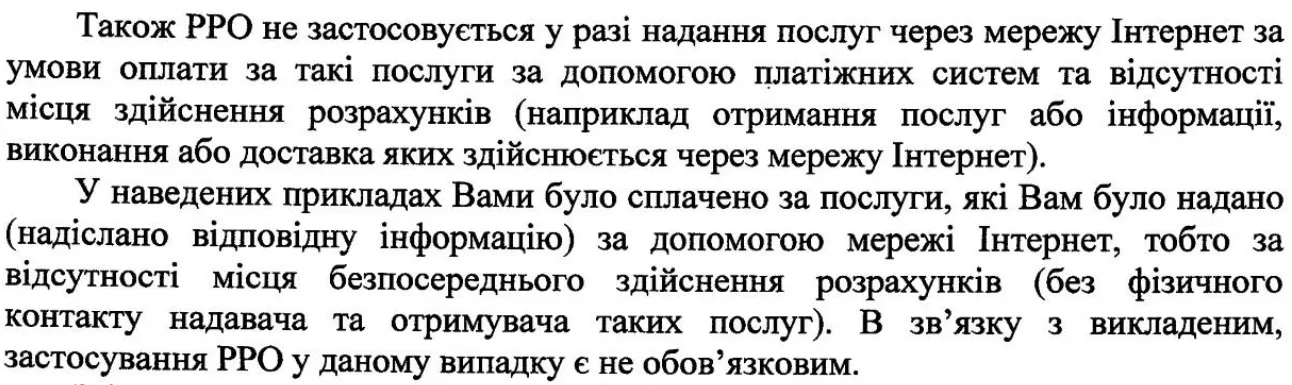

В частности, еще в 2015 году налоговая пришла к выводу, что если услуги поставляются через Интернет и место расчета неизвестно, применять РРО не нужно (письмо от 30.03.2015 года №6556/6/99-99-22-07-03-15):

«…если не определено место расчетов, проведенных на основании счета в безналичной форме с помощью платежных карт Visa и MasterCard при предоставлении информационно-консультационных услуг, получении компьютерных и других программ с помощью сети Интернет, РРО не используется».

Этой позиции налоговики придерживались и в последующих своих консультациях. В качестве примера можно привести цитату из ИНК от 10.04.2019 года № 1532/О/99-91-14-05-01-14/ІПК (эта ИНК уже упоминалась выше, но в другом контексте):

Это вообще очень интересная ИНК, поскольку, отправляя запрос для ее получения, гражданин поинтересовался, почему ему не выдают чеки, когда он платит за услуги на государственных сайтах (Министерства юстиции и т.д.). Поэтому налоговой, хочешь не хочешь, пришлось придерживаться своей позиции 🙂

Вместе с тем следует иметь в виду, что позиция ГНС Украины по оплате за услуги, полученные через Интернет, в первую очередь основывалась на невозможности в таких условиях предоставить клиенту (покупателю) бумажный чек. Однако, после внедрения программных РРО чеки теперь могут быть выданы путем их отправки по электронной почте или в виде СМС. Таким образом, в дальнейшем, учитывая этот факт, налоговики могут отступиться от своей позиции из предыдущих консультаций — и потребовать применения РРО и при предоставлении услуг через Интернет.

Тем более, что сейчас НКУ содержит четкое указание, что с 1 января 2021 года те, кто предоставляет услуги через Интернет, должны применять РРО. Учитывая это, пока не очень понятно, как налоговая сможет интегрировать свою позицию относительно неприменения РРО при предоставлении услуг через сеть Интернет с непосредственным требованием НКУ относительно их применения в этом случае.

Ну, и конечно, если вы предоставляете услуги не через Интернет, а непосредственно в присутствии клиента (заказчика), то обязаны будете применять РРО в случае, если эти услуги оплачены: наличными, через POS-терминал, через Приват24 (Ощад24 , ПУМБ-онлайн и т.д.), LiqPay, любую другую платежную систему (Fondy, WayforPay т.п.) или через небанковский терминал, не переведенный в фискальный режим (таких сейчас все меньше, но случаются).

Так что же делать?

При продаже товаров через Интернет, думаю, целесообразным будет такой алгоритм действий.

1.

Проанализировать ваши поступления на счет, чтобы выяснить, нужно ли вам вообще применять РРО. Если среди счетов, через которые (с которых) поступают деньги, и назначения платежа есть рисковые, вам, к сожалению, не избежать применения РРО. Даже если сейчас он не нужен (вы не осуществляете продажу сложнобытовой техники или ваш объем дохода — менее 1 млн грн в год), он обязательно понадобится в будущем (а именно — с 01.01.2021 года, если вы продаете товары в сети Интернет).

2.

Если рисковых счетов нет, но в отдельных случаях вас выдает назначение платежа — создайте условия, когда клиент будет вносить в это поле необходимое назначение. Если реквизит «Назначение платежа» не оставлять пустым, а заполнить, написать там «по счету … № ….», или «за товар», то «неправильного» назначения просто не будет.

3.

Рассмотреть вопрос о продаже товаров исключительно на условиях наложенного платежа (через Укрпочту или Новую почту) с зачислением денег непосредственно на расчетный счет ФЛ-П.

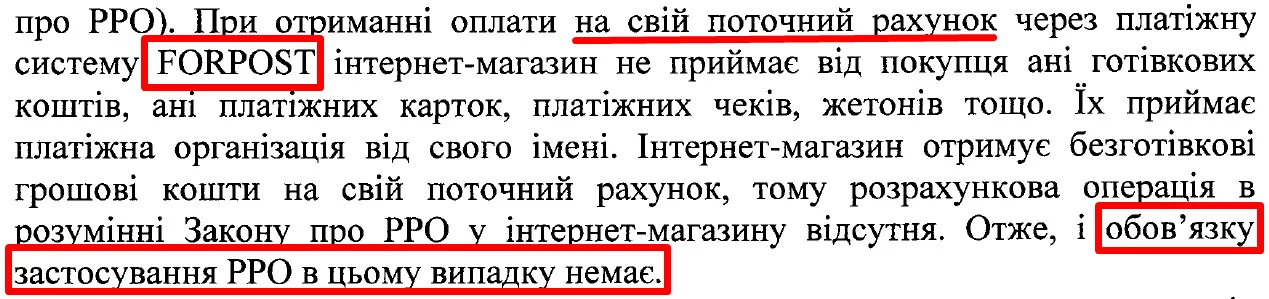

Как отмечают налоговики в своей ИНК от 20.05.2019 года №2243/ІПК/10/13-01-14-07-10, при оплате через Forpost (сейчас это NovaPay) кассовый аппарат применять не нужно.

UPD. В дальнейшем ГНС Украины в отдельных случаях отступала от этой позиции и предоставляла ИПК о том, что даже при получении оплаты через NovaPay нужно применять РРО/ПРРО. Так что в случае если вы собираетесь использовать такой способ расчета, я бы рекомендовал направить в налоговый запрос о предоставлении вам индивидуальной налоговой консультации по этому вопросу и только после получения положительного ответа не применять РРО при таких расчетах.

4.

Если отказаться от предоплаты за товар вы все же не можете, целесообразно рассмотреть вопрос об использовании программного РРО, интегрированного с приемом платежей на вашем сайте. Сейчас такие ПРРО разрабатываются отдельными платежными системами (Fondy, WayforPay т.д.) и банками (Монобанк, Ощадбанк и т.д.). Это, по крайней мере, позволит упростить и автоматизировать процесс использования РРО.

С обычными оффлайн-магазинами, а также заведениями общественного питания, гостиницами, турагентствами все гораздо хуже.

Если в таком магазине поток клиентов довольно большой, вам, к сожалению, никак не избежать необходимости применения РРО. Какой это будет РРО — обычный или программный, — решать только вам (исходя из конкретных обстоятельств и потребностей).

А вот если очередь у кассы у вас не стоит, есть несколько вариантов.

Во-первых, вы можете предложить вашему клиенту/покупателю воспользоваться банковским терминалом самообслуживания (или не банковским, но переведенным в фискальный режим), установленным в вашем помещении либо просто вблизи от него. Ведь оплатить через такой терминал можно как путем внесения наличных, так и воспользовавшись карточкой.

В таком случае ваш магазин будет работать как симбиоз шоу-рума и точки выдачи товара. И все будет выглядеть так, как будто клиент сделал предварительный заказ, оплатил товар, а потом пришел, чтобы его забрать.

Минусом такой системы является то, что отдельные клиенты не захотят стоять у терминала и тыкать в экран, поэтому придется им в этом помогать (наличные при этом они должны будут засунуть в купюроприемник самостоятельно). Возможно, кто-то вообще не захочет с таким заморачиваться — и пойдет искать другой магазин.

Во-вторых, если покупатель захочет рассчитаться карточкой, это можно сделать на вашем же сайте, где предварительно установить программный РРО, интегрированный с платежной системой. Однако это не избежание использования РРО, а только упрощение процесса его применения.

Аналогичная схема возможна и для тех, кто оказывает услуги не в сети Интернет, а «вживую». Если количество клиентов незначительно, можно предлагать платить или через терминал самообслуживания или через собственный сайт с установленным программным РРО.

ВЫВОД

К сожалению, волшебной схемы, которая позволила бы на все 120 % избежать применения РРО, на сегодня не существует. Если у вас обычный офлайн-магазин с достаточно большим количеством покупателей, придется либо использовать программный РРО, либо устанавливать обычный. Аналогично — с услугами, которые оказываются, как говорится, нон-стоп.

В то же время в случае интернет-торговли можно упростить себе жизнь, используя ПРРО, интегрированные с платежными или банковскими системами и/или продавать товары на условиях наложенного платежа с зачислением денег на расчетный счет.

Предоставляя услуги через Интернет, пока можно обойтись без РРО. Однако при этом, во-первых, следует отслеживать изменения в законодательстве, а во-вторых, непосредственно перед 1 января 2022 стоит получить индивидуальную налоговую консультацию, подтверждающую, что вам применять РРО с 1 января 2021 года действительно нужно.

И то же самое — относительно предварительного получения ИНК и для тех, кто намерен «пропетлять», избежав РРО путем получения оплат через терминал самообслуживания. Просто на всякий случай 🙂

В случае если вам нужна консультация по вопросам налогообложения, регистрации или ликвидации бизнеса и/или общественных формирований, внесение изменений в регистрационные данные ФЛП или юрлица, вы всегда можете обратиться ко мне за услугой «Консультации по налогообложению и налоговому праву».

А чтобы не пропустить важную информацию, обязательно подписывайтесь на мой телеграм-канал «Налоговый консультант».

Контакты:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Что-то осталось непонятным или у вас есть дополнительные вопросы? Напишите мне в Viber или Telegram – и я помогу вам со всем этим разобраться!

Обязательно подпишитесь на рассылку новостей, чтобы получать уведомления о всех моих новых статьях на этом сайте. Форма для подписки находится вверху страницы, если вы читаете эту статью на компьютере, или ниже на странице, если вы читаете с телефона.

Если моя статья вам понравилась или оказалась для вас полезной, можете поддержать меня донатом перечислив любую сумму - на ваше усмотрение: ДОНАТ

Другая полезная информация на сайте «Налоговый консультант»:

1) Статьи по налогообложению и госрегистрации:

- Все о подаче отчетности;

- Единый налог;

- Налог на добавленную стоимость;

- Наличность и РРО;

- Проверки и штрафы;

- Регистрация и внесение изменений;

2) Бланки первичных документов и договоров.

3) Материалы (статьи) из системы ЗИР ГНС Украины.

4) Нормативно - правовые документы и решения суда.