Ликвидационная отчетность предпринимателя – как ее подавать

«Что такое ликвидационная отчетность и как ее подавать?» – это, наверное, один из самых популярных вопросов у предпринимателей, которые хотят закрыться. Но, как ни странно, такая отчетность очень таинственная… Потому как о ней ни в налоговом кодексе, ни в подзаконных нормативно-правовых актах нет почти ничего.

Содержание

- 1 Почему отчетность называется – ликвидационной?

- 2 Какую отчетность необходимо подавать после ликвидации

- 3 Сроки подачи ликвидационной декларации

- 4 Как подавать ликвидационную отчетность

- 5 Уплата налогов при ливидации

- 6 Образцы заполнения ликвидационных отчетов

- 7 Вывод

Почему отчетность называется – ликвидационной?

Нет, не потому что предприниматель уже подал в ЦНАП заявление о закрытии – и он уже не предприниматель, поскольку закрылся.

Она ликвидационная, потому что подается до завершения периода, за который вы ее подаете.

Как пример, декларацию по единому налогу плательщик такого налога 2 группы должен подавать 1 раз в год в течение 60 дней после завершения года. Однако, если он закрылся в середине года, такой отчет подается раньше, чем закончится этот год, в котором ФЛП закрылся.

Таким образом, после закрытия (ликвидации) ФЛП может подать свою отчетность в налоговую и в мае, и в июне, но на декларации все равно ставится отметка, что она – «за год», потому что для этого предпринимателя установлен годовой срок подачи отчетности. Ну а поскольку в связи с ликвидацией он ее подает в налоговую раньше, чем этот год завершился (в середине года/периода), она и называется «ликвидационная», и на ней делается соответствующая отметка.

Вместе с тем вы должны понимать, что в определенных обстоятельствах отчетность, которую предприниматель подает после своей ликвидации, может и не иметь статуса ликвидационной. Так бывает, когда сроки ее подачи позволяют дождаться отчетного периода.

Ну, например, ФЛП – плательщик единого налога 2 группы закрылся 25 декабря. Ему нет никакой необходимости бежать и подавать отчетность в последние дни, оставшиеся до Нового года. Отчетность спокойно можно подать и после праздников, в январе.

Но поскольку она уже будет подана после завершения периода, за который она подается, то есть в свой обычный срок, отметку о том, что она ликвидационная, можно и не ставить. Вы ее подаете просто как вашу обычную отчетность.

Какую отчетность необходимо подавать после ликвидации

Какую ликвидационную отчетность нужно подать, зависит от того, на какой системе налогообложения вы были на момент закрытия и были ли у вас наемные работники.

Если наемных работников у вас не было, и вы на момент закрытия были:

1) плательщиком единого налога (не сельхозпроизводителем), вам необходимо подать Налоговую декларацию плательщика единого налога – физического лица-предпринимателя (вместе с Приложением по ЕСВ);

2) на общей системе налогообложения (не сельхозпроизводителем), вам следует подать Налоговую декларацию об имущественном состоянии и доходах (вместе с Приложением по ЕСВ).

Если же у вас были наемные работники, то вдобавок к вышеперечисленной отчетности необходимо также подать «Объединенный отчет» – Налоговый расчет сумм дохода, начисленного (уплаченного) в пользу налогоплательщиков – физических лиц, и сумм удержанного с них налога, а также сумм начисленного единого взноса.

Сроки подачи ликвидационной декларации

Сроки подачи ликвидационной отчетности зависят от того, на какой системе налогообложения был ФЛП.

Так действующим законодательством установлены следующие сроки подачи ликвидационной отчетности для:

1) плательщиков единого налога – 40 календарных дней после последнего дня квартала, в котором проведено закрытие ФЛП;

2) общей системы налогообложения – 20 календарных дней после последнего дня месяца, в котором проведено закрытие ФЛП.

Например, ФЛП – плательщик единого налога (не важно, на какой группе – первой, второй или третьей) закрылся 5 апреля. В таком случае ликвидационный отчет он должен подать не позднее 9 августа.

ФЛП на общей системе налогообложения закрылся 28 сентября – ликвидационный отчет необходимо подать не позднее 20 октября.

Как подавать ликвидационную отчетность

На сегодняшний день все без исключения ликвидационные отчеты можно подать в электронном виде через электронный кабинет на сайте ГНС Украины. Для этого вам понадобится ключ электронной цифровой подписи (ключ ЭЦП). Получить ключ ЭЦП можно в налоговой, или, как вариант, самостоятельно сгенерировать его в личном Приват24 (если у вас есть любая карта ПриватБанка).

Если у вас нет ключа ЭЦП от налоговой или карты ПриватБанка (чтобы создать ЭЦП в Приват24), в таком случае при подаче отчетности можно использовать BankID или Дія.Підпис.

Ликвидационная отчетность также может быть подана и в бумажном виде:

— через Укрпочту почтовым отправлением с описью вложений и уведомлением о вручении;

— непосредственно в налоговый орган лично или через представителя.

Если отчетность в налоговую подает представитель, то в таком случае от ФЛП у него должна быть доверенность, подпись на которой удостоверяется нотариально.

Уплата налогов при ливидации

Срок уплаты единого налога (для плательщиков ЕН 3 группы), НДФЛ и ВЗ – 10 календарных дней, следующих за предельным сроком подачи декларации.

То есть если вернуться к вышеприведенным примерам, предельным сроком оплаты:

— единого налога для ФЛП – плательщика единого налога 3 группы, закрывшегося 5 апреля, будет 19 августа;

— НДФЛ и ВЗ для ФЛП на общей системе налогообложения, закрывшегося 28 сентября, будет 30 октября.

Ну а для плательщиков единого налога 1 и 2 группы сроки уплаты единого налога остаются неизменными – до 20 числа.

К примеру, плательщик единого налога 1 или 2 группы закрылся 1 мая. Ему все равно необходимо уплатить единый налог за май месяц в полной сумме до 20 мая.

Что касается ЕСВ, то налоговое обязательство по нему начисляется в личной карточке в день подачи ликвидотчета. Учитывая это, нужно сначала уплатить ЕСВ и лишь потом, скажем, на следующий день, подавать ликвидационную отчетность. В противном случае, если не оплатить ЕСВ заранее, у вас в день подачи ликвидационного отчета возникнет задолженность, а после уплаты ЕСВ вам дополнительно насчитают финсанкцию и пеню, ну и еще административный штраф (если успеют).

Образцы заполнения ликвидационных отчетов

Приведу несколько примеров заполнения ликвидационных отчетов по единому налогу (с приложением по ЕСВ) и налогу на доходы (с приложением по ЕСВ) с указанием определенных особенностей и нюансов. К примеру, будем считать, что наш предприниматель закрылся 20 апреля 2023 года, и рассмотрим 3 варианта заполнения: для общей системы, единого налога второй группы и единого налога третьей группы.

Если вы боитесь ошибиться при подаче ликвидотчетности или у вас возникают какие-то проблемы при ее заполнении, вы всегда можете воспользоваться моими онлайн «Услугами по предоставлению отчетности ФЛП».

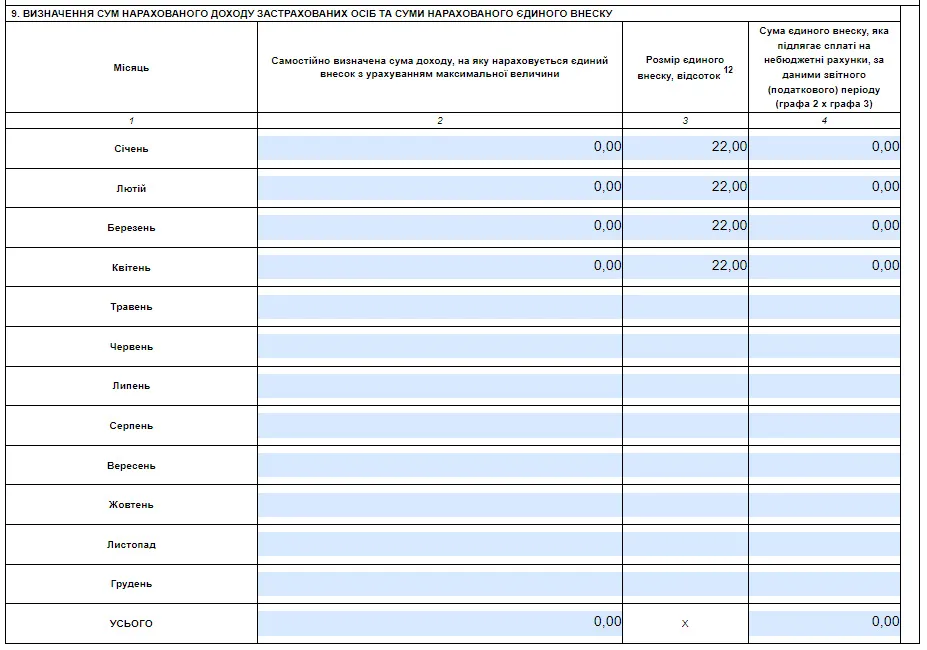

Налоговая декларация об имущественном состоянии и доходах

(с приложением по ЕСВ)

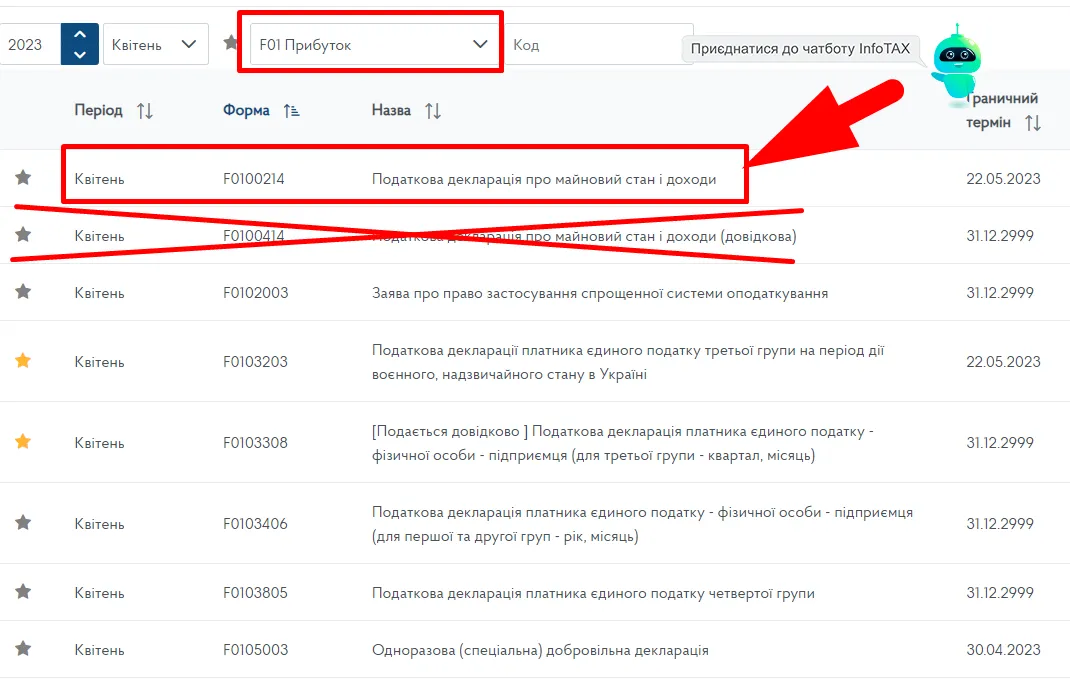

Подаем декларацию за тот месяц, в котором была ликвидация (в нашем примере это апрель) и выбираем именно обычную декларацию, а не «справочную»:

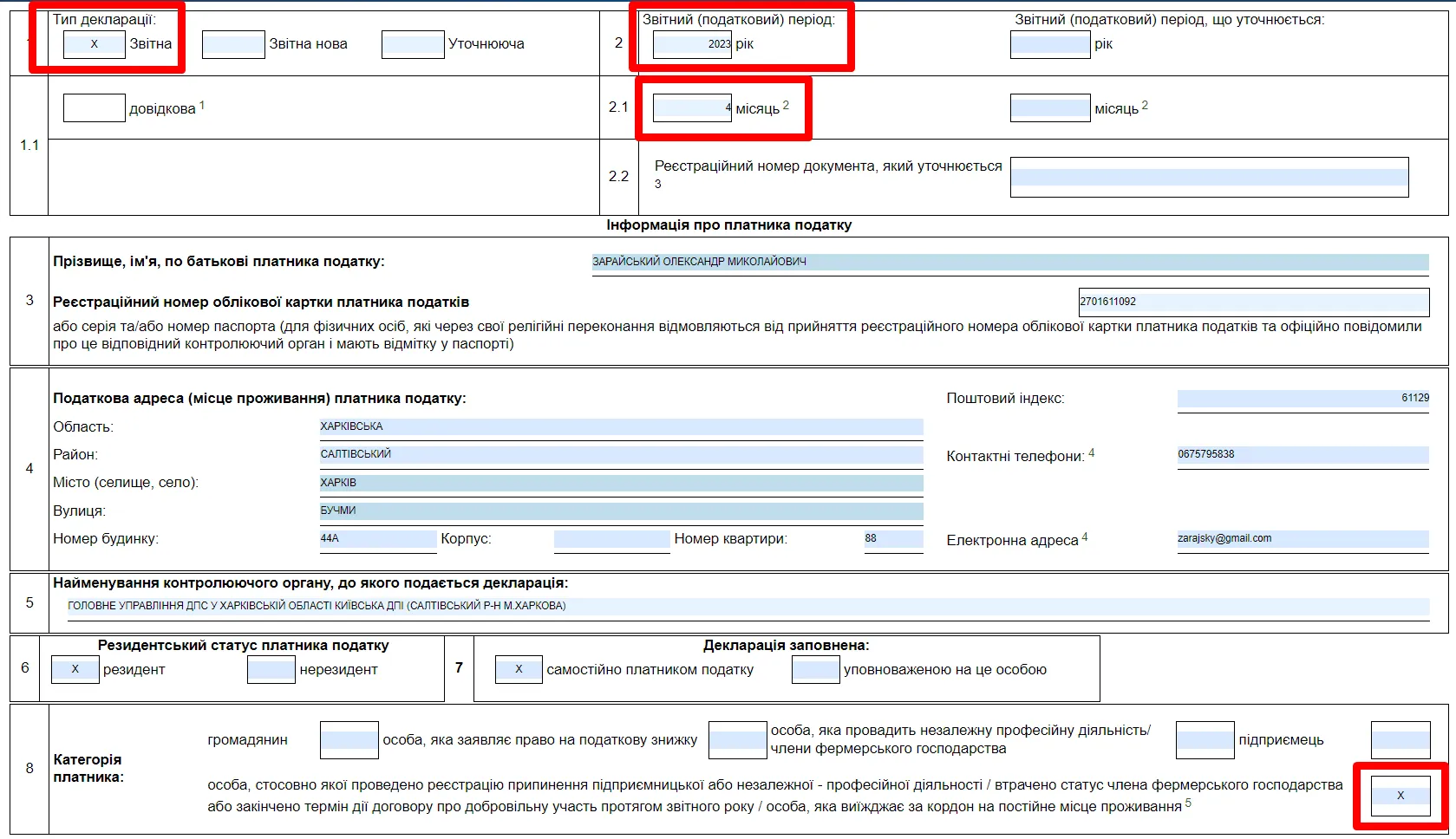

Основная часть.

Здесь есть четыре нюанса, которые я выделил красными прямоугольниками: отмечаем, что декларация – за год, месяц четвертый, в строке 7 ставим отметку в поле категории плательщика «лицо, в отношении которого проведена регистрация прекращения предпринимательской деятельности»:

Остальные поля заполняются как в обычной декларации.

Приложение по ЕСВ.

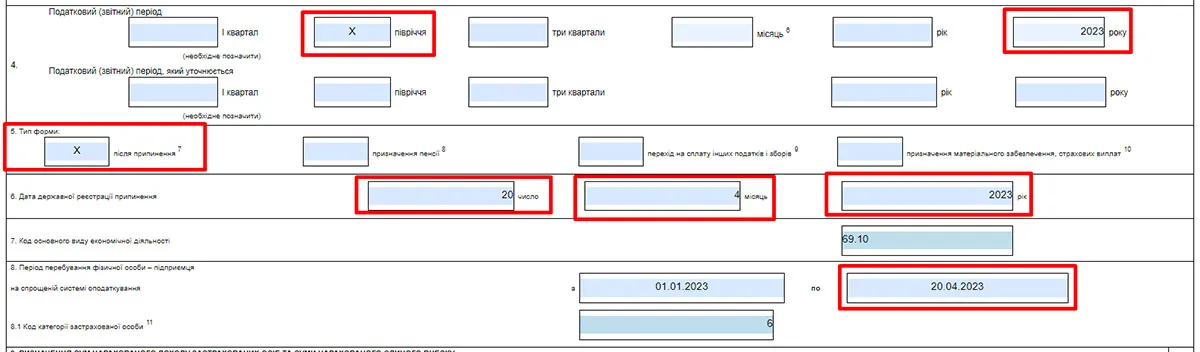

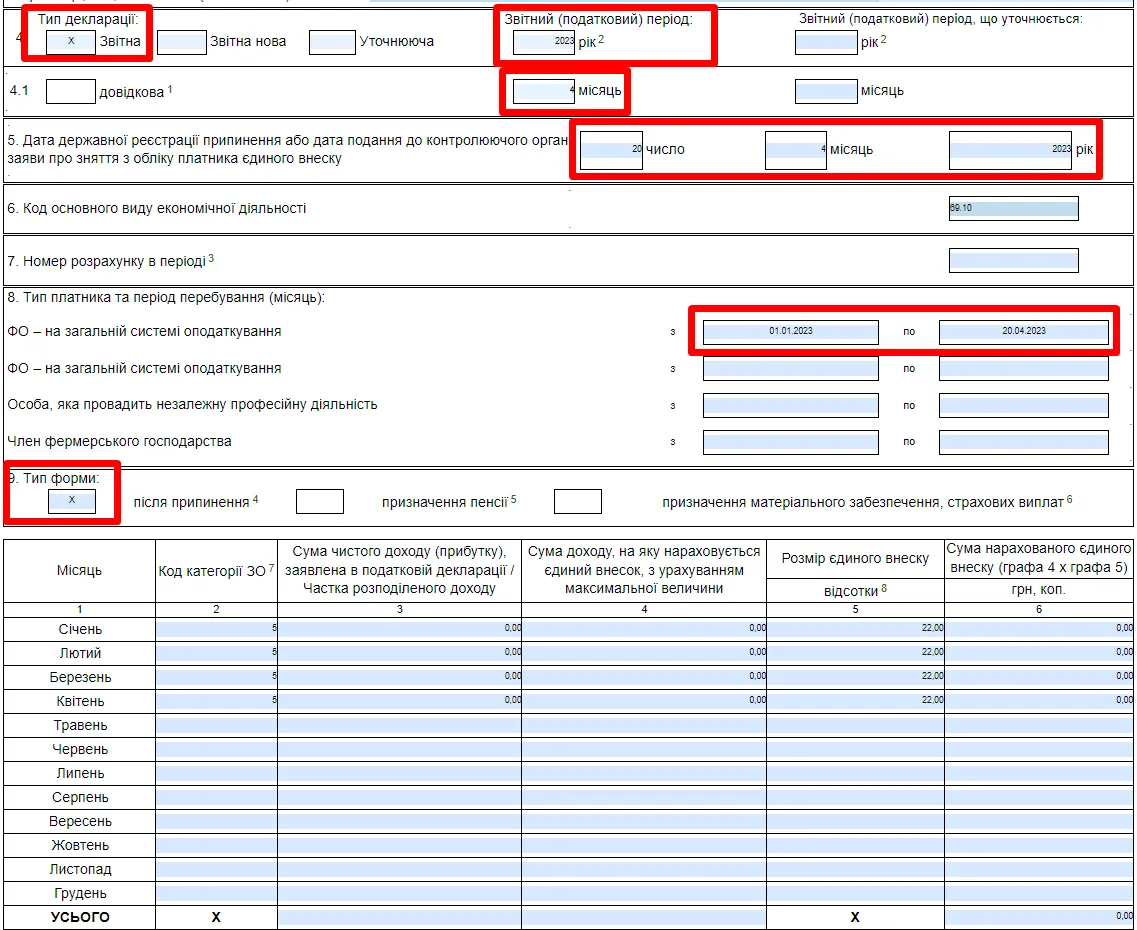

Тоже нюансы выделил красным: указываем период – год, месяц четвертый, в строке 5 указываем дату ликвидации, в строке 8 «по» – указываем дату ликвидации, в строке 9 тип формы отмечаем «после прекращения»:

В табличной части заполняем строки только за месяцы, когда лицо было ФЛП, и строку «всего», остальные оставляем пустыми. В этом примере табличная часть заполнена для случая, когда ФЛП деятельность не вел и соответственно у него отсутствовали доходы. Если ваш ФЛП получал доходы, их необходимо указать в табличной части и рассчитать сумму ЕСВ с учетом полученного чистого дохода и минимальной суммы ЕСВ, установленной законом.

Вместе с тем не следует забывать, что в 2023 году все ФЛП были освобождены от уплаты ЕСВ (до 01.07.2023 года). Таким образом, даже если доходы у вас были, то в период январь-июнь 2023 года ЕСВ с них можно не платить. В таком случае, если вы решите не платить ЕСВ в период освобождения, в колонках 4 и 6 необходимо будет проставить нули (в колонке 3 будет сумма дохода).

Налоговая декларация плательщика единого налога – физического лица-предпринимателя

(с приложением по ЕСВ)

Рассмотрим заполнение для разных групп единого налога.

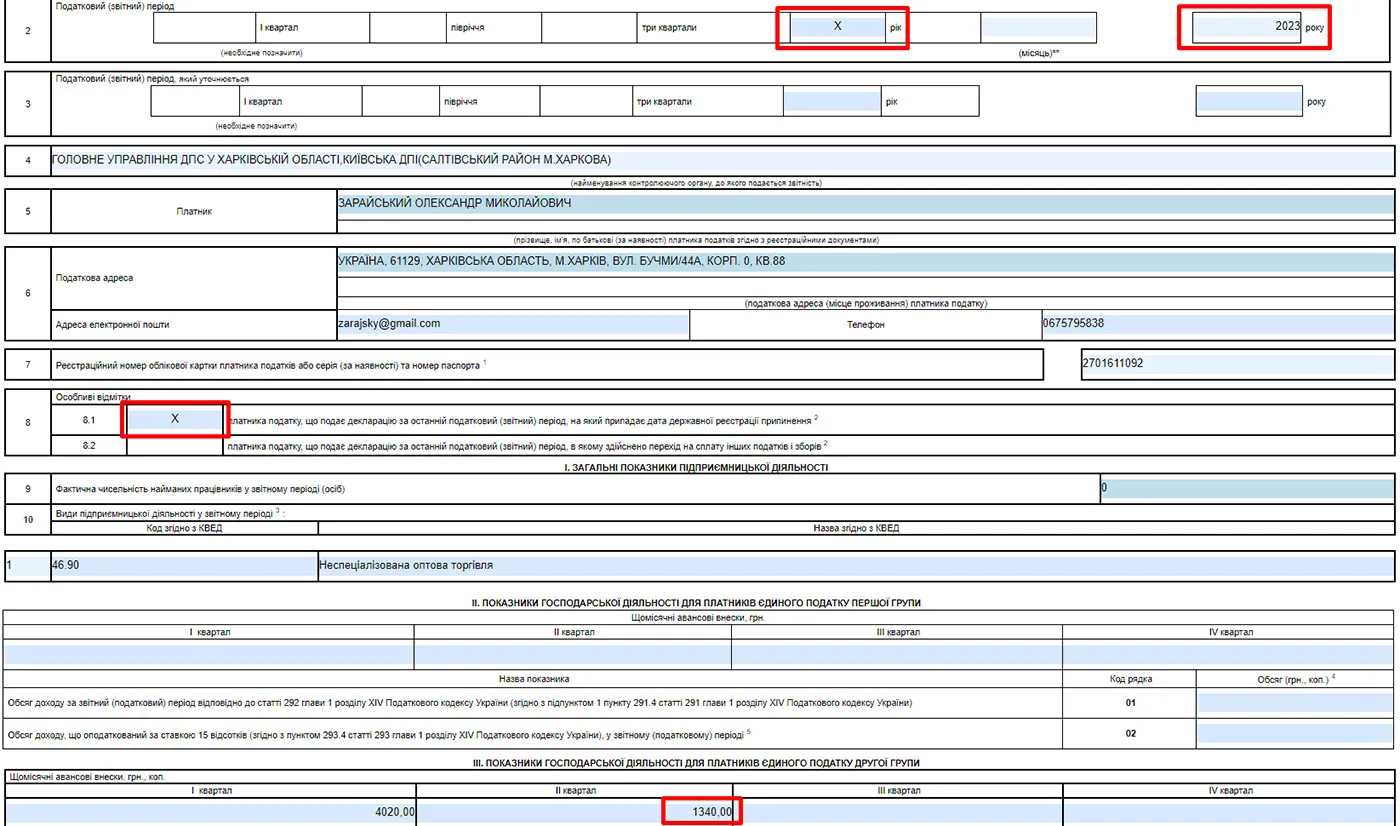

Плательщик единого налога 2 группы – основная часть.

Здесь тоже есть нюансы, на которые нужно обратить внимание: ставим отметку, что декларация – «за год», в строке 8.1 проставляем отметку, что декларация за последний период, на который приходится дата ликвидации, ну и в третьем разделе сумму единого налога за ІІ квартал указываем всего за 1 месяц, поскольку ФЛП в нашем примере закрылся в апреле.

Остальные поля заполняются как в обычной декларации.

Вместе с тем не забываем, что из-за военного положения ФЛП – плательщики единого налога 1 и 2 группы в 2023 году были освобождены от уплаты единого налога до 01.07.2023 года. Таким образом, если в этот период единый налог вы не платили и платить не планируете, в третьем разделе декларации за І и ІІ квартал необходимо поставить нули.

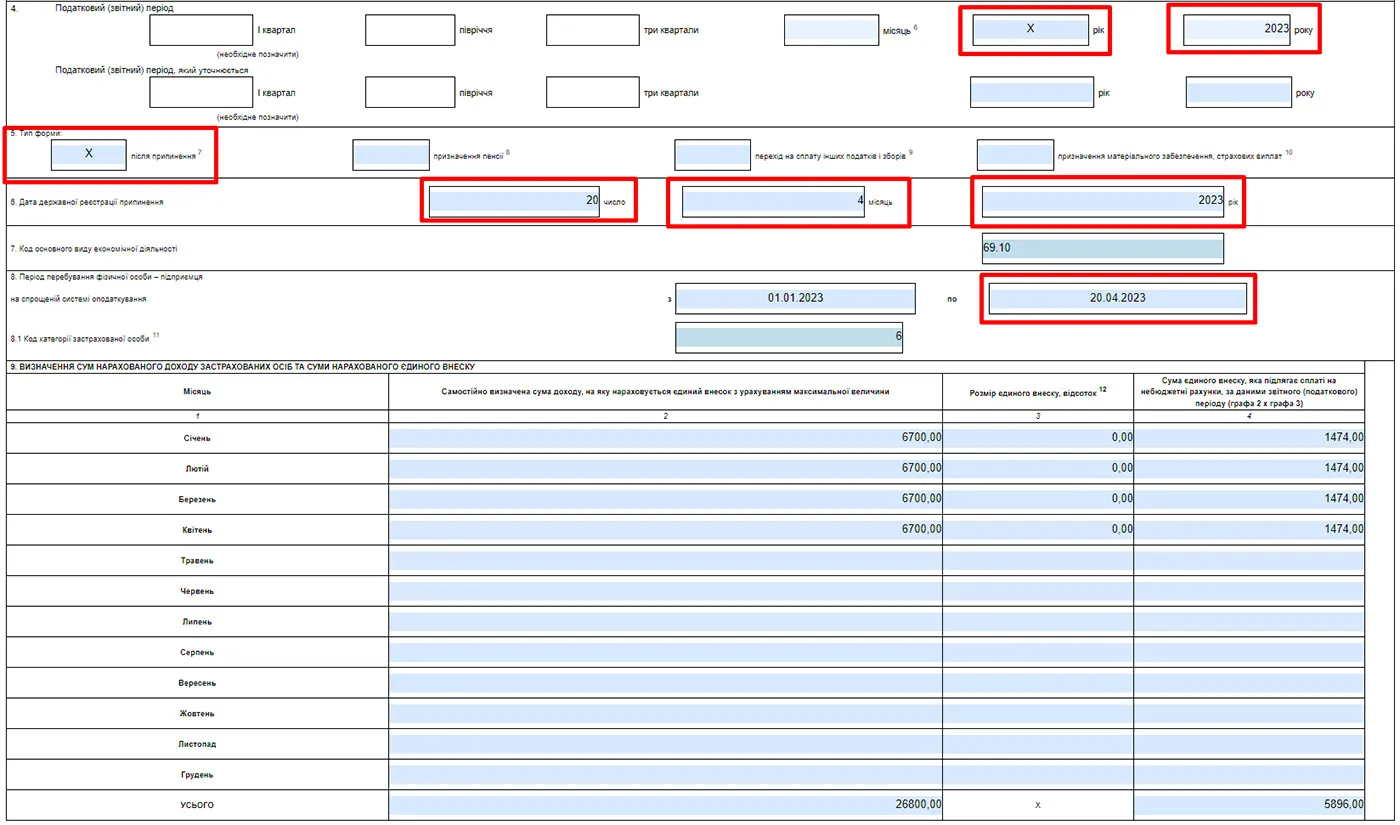

Плательщик единого налога 2 группы — Приложение по ЕСВ.

В приложении по ЕСВ тоже есть свои нюансы: указываем период – год, в строке 5 ставим отметку, что это ликвидационная отчетность (после прекращения), в строке 6 указываем дату ликвидации, в строке 8 «по» тоже указываем дату ликвидации:

В табличной части по начислению ЕСВ заполняем строки только за месяцы, когда ФЛП был плательщиком единого налога, а также строку «всего», остальные строки оставляем пустыми.

Вместе с тем, как и в случае с общей системой, все плательщики единого налога, независимо от группы в 2023 году, были освобождены от уплаты ЕСВ до 01.07.2023 года. Так что если вы решите не платить ЕСВ в период освобождения, табличная часть приложения по ЕСВ будет заполнена следующим образом (исходя из нашего примера):

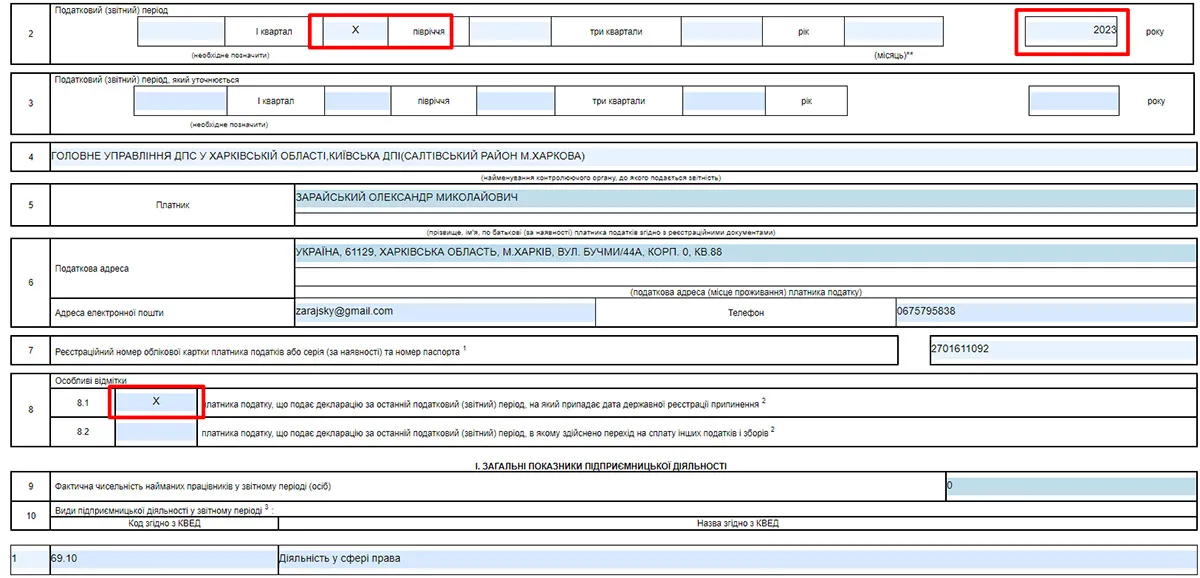

Плательщик единого налога 3 группы – основная часть.

Здесь еще проще: ставим отметку, что наша декларация – за полугодие (ведь ФЛП в нашем примере закрылся в апреле), и в строке 8.1. проставляем отметку, что наша декларация ликвидационная:

Дальше – все как обычно.

Плательщик единого налога 3 группы — Приложение по ЕСВ.

Здесь тоже есть нюансы: указываем период – полугодие, в строке 5 ставим отметку, что это ликвидационная отчетность (после прекращения), в строке 6 указываем дату ликвидации, в строке 8 «по» – тоже указываем дату ликвидации:

Табличную часть по начислению ЕСВ заполняем аналогично как и для 2 группы единого налога (образец выше) с учетом того факта, что за январь-июнь 2023 года плательщики единого налога были освобождены от уплаты ЕСВ (но могли уплачивать добровольно).

Вывод

К сожалению, о большинстве из того, о чем я рассказал в этой статье, нет ничего ни в Налоговом кодексе, ни в законе о ЕСВ, ни в подзаконных нормативно-правовых актах.

Надеюсь, мне удалось развеять занавес таинственности по поводу этой самой загадочной отчетности 🙂

Как видите, на самом деле здесь нет ничего сложного.

Однако если у вас возникнут трудности с подачей ликвидационной отчетности, вы всегда можете обратиться ко мне за помощью >>>

В случае если вам нужна консультация по вопросам налогообложения, регистрации или ликвидации бизнеса и/или общественных формирований, внесение изменений в регистрационные данные ФЛП или юрлица, вы всегда можете обратиться ко мне за услугой «Консультации по налогообложению и налоговому праву».

А чтобы не пропустить важную информацию, обязательно подписывайтесь на мой телеграм-канал «Налоговый консультант».

Контакты:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Что-то осталось непонятным или у вас есть дополнительные вопросы? Напишите мне в Viber или Telegram – и я помогу вам со всем этим разобраться!

Обязательно подпишитесь на рассылку новостей, чтобы получать уведомления о всех моих новых статьях на этом сайте. Форма для подписки находится вверху страницы, если вы читаете эту статью на компьютере, или ниже на странице, если вы читаете с телефона.

Если моя статья вам понравилась или оказалась для вас полезной, можете поддержать меня донатом перечислив любую сумму - на ваше усмотрение: ДОНАТ

Другая полезная информация на сайте «Налоговый консультант»:

1) Статьи по налогообложению и госрегистрации:

- Все о подаче отчетности;

- Единый налог;

- Налог на добавленную стоимость;

- Наличность и РРО;

- Проверки и штрафы;

- Регистрация и внесение изменений;

2) Бланки первичных документов и договоров.

3) Материалы (статьи) из системы ЗИР ГНС Украины.

4) Нормативно - правовые документы и решения суда.