Как правильно использовать Payoneer и Wise для получения доходов от фриланса

К сожалению, во многих случаях те, кто использует Payoneer и Wise для получения доходов от фриланса, допускают разные ошибки, которые могут привести к значительным штрафам со стороны налоговых органов. Чтобы так не произошло, я и решил написать эту статью.

Содержание

Доходы от фриланса: когда нужно регистрировать ФЛП

Нужно ли быть (регистрироваться) физическим лицом – предпринимателем (ФЛП), чтобы получать доходы от фриланса?

На мой личный взгляд, это крайне желательно. В случае регистрации ФЛП все ваши действия будут полностью законны, как и ваш источник доходов.

В то же время, если вы не зарегистрируете ФЛП, а будете получать оплату на свою личную карточку, то всегда будет риск, что:

1) Ваши операции попадут под банковский финансовый мониторинг – и тогда он заблокирует вашу карту и потребует предоставить объяснения и документы о происхождении этих средств и уплате налогов со всех сумм, которые поступают вам на счет.

2) Если об этих поступлениях узнает налоговая, то на все суммы, поступившие на вашу личную карточку, она насчитает 18% НДФЛ, 1,5% ВС ну и еще штраф в размере 25% всех доначисленных сумм.

3) Если вы за деньги, заработанные фрилансом, захотите приобрести мотоцикл, авто, недвижимость или земельный участок, то рискуете получить от налоговой запрос о предоставлении объяснений и документов, откуда у вас взялись эти деньги и были ли уплачены с них налоги.

Поэтому, чтобы не попасть в какую-либо из вышеописанных ситуаций, как на мой взгляд, лучше зарегистрировать ФЛП и платить 5% единого налога, чем рисковать, играя с государством в рулетку.

Может ли ФЛП пользоваться Payoneer и Wise для получения доходов?

На сегодняшний день ГНС Украины не имеет никаких возражений относительно использования Payoneer и Wise в качестве промежуточного звена при получении доходов от фриланса.

Информация об этом была опубликована в их системе ЗІР, а также нашла свое отражение в различных индивидуальных налоговых консультациях, предоставленных по запросам налогоплательщиков (с одной из таких ИНК вы можете ознакомиться в моей статье «Платформу Deel можно использовать для получения доходов ФЛП!»).

Единственное требование со стороны налоговой – это то, что все средства, поступившие на счет в платежной системе Payoneer или Wise, должны быть выведены на счет ФЛП в украинском банке до окончания отчетного налогового периода, в котором они поступили.

Только в таком случае они будут считаться доходами ФЛП!

Если же этого не сделать, то средства, поступившие на счет в Payoneer или Wise, будут считаться доходами физлица с соответствующим налогообложением (18% НДС + 1,5% ВС).

Отчетным налоговым периодом, до окончания которого деньги необходимо вывести на счет ФЛП в украинском банке, является квартал. Но при этом налоговая отмечает, что в крайнем случае «это должно быть сделано до окончания календарного года».

Итак, получаем доходы от фриланса на счет в Payoneer или Wise, выводим их на валютный счет ФЛП в украинском банке (до окончания квартала, в котором они поступили) и уплачиваем с них 5% единого налога.

Все чисто, честно и прозрачно.

Регистрация в системе Payoneer

Собственно, это настолько легко, что я даже не буду рассказывать вам, как это сделать. Тем более что там сейчас все на украинском. 🙂

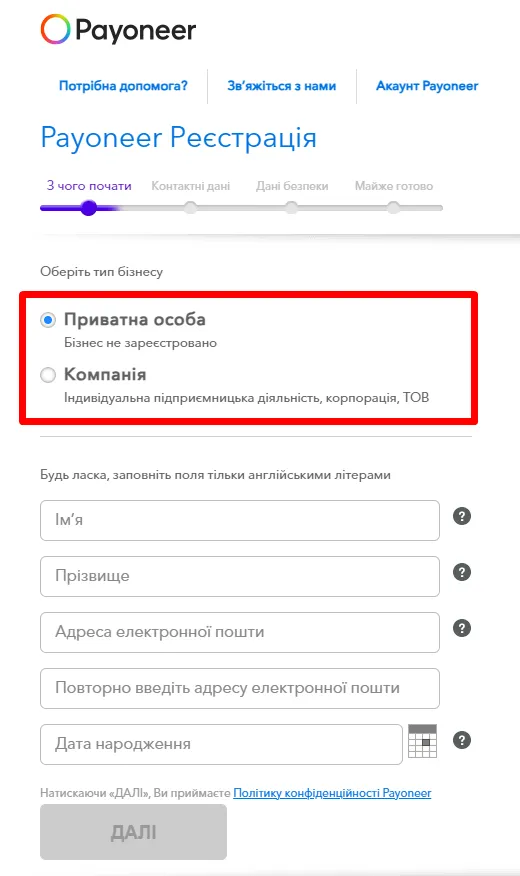

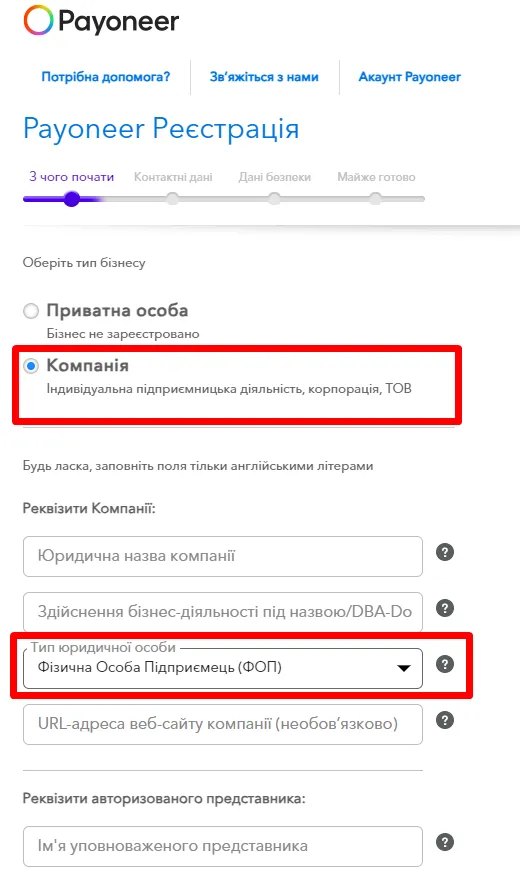

Но при регистрации в системе Payoneer у многих возникает вопрос: «Какой тип аккаунта выбрать – «Частное лицо» или «Компания»?».

Аккаунт «Частное лицо» – это аккаунт обычного физического лица, которое не зарегистрировано как ФЛП и/или не планирует получать на этот аккаунт денежные средства, являющиеся доходами ФЛП.

Аккаунт «Компания» – это аккаунт, который подходит как для ФЛП (если вы хотите получать на него доходы вашего ФЛП), так и для юридического лица.

При этом с точки зрения украинской налоговой то, какой тип аккаунта вы выбрали, не имеет никакого значения. Это связано с тем, что Payoneer не имеет в Украине официального статуса, а значит, тип вашего аккаунта никоим образом не влияет на налогообложение поступающих на него денежных средств.

Но если вы при регистрации в Payoneer выбрали тип аккаунта «Компания», у вас в дальнейшем будет возможность:

– попасть под персональный менеджмент (получить статус ВИП, исходя из ваших оборотов и соответственно персонального менеджера);

– заказывать для получения платежей Swift-реквизиты, а не только локальные (ACH, SEPA, BACS).

Собственно, это единственные отличия между этими аккаунтами – то что у аккаунта «Частное лицо» таких возможностей нет.

Учитывая это, я все же советую при регистрации выбирать тип аккаунта «Компания», а не «Частное лицо».

К сожалению, если вы уже зарегистрированы в Payoneer и при регистрации выбрали аккаунт «Частное лицо», изменить его на тип аккаунта «Компания» уже нельзя.

Однако если у вас зарегистрирован аккаунт физлица «Частное лицо», вы можете дополнительно зарегистрировать еще и аккаунт «Компания» для вашего ФЛП.

Ну а если вы еще не зарегистрированы в системе Payoneer (или хотите зарегистрировать аккаунт «Компания»), можете воспользоваться одной из этих реферальных ссылок для регистрации:

1. Обычная ссылка http://tracking.payoneer.com/SH4qB

Если перейти и зарегистрироваться по ней, то Payoneer начислит вам бонус $25 после того, как на ваш счет поступит первая $1000.

2. VIP-ссылка для регистрации http://tracking.payoneer.com/SH4qD

Если перейти и зарегистрироваться по этой ссылке, вы получите возможность общаться с персональным живым менеджером Payoneer из Украины (при условии, что вы планируете получать доходы от $5000), который поможет быстрее пройти все проверки, окончательно верифицировать аккаунт и вплоть до получения первого платежа на Payoneer.

Обычно такая возможность появляется только после того, как сумма поступлений за месяц стабильно превышает $5000, а у вас будет с самого начала.

Что касается регистрации в Wise, то, к сожалению, ничего по этой системе подсказать не могу, потому что лично я ею не пользуюсь.

Регистрация ФЛП – плательщиком единого налога

На сегодняшний день проще всего регистрироваться ФЛП через портал государственных услуг «Дія». Как это сделать, можно посмотреть в моем видео «Как самостоятельно зарегистрироваться предпринимателем (ФЛП)».

Чтобы зайти в «Дію», вам потребуется ключ электронной цифровой подписи (ключ ЭЦП или КЭП). Если его у вас нет, вы можете его получить на сайте ПриватБанка или в сервисе «Вчасно». Как это сделать, можно посмотреть в моих видео «Как получить ключ ЭЦП онлайн в личном Приват24» и «Как получить онлайн ключ ЭЦП от «Вчасно»».

Также, как вариант, для регистрации ФЛП вы можете воспользоваться Дія.Підпис.

При регистрации необходимо выбрать в меню 3 группу единого налога, поскольку получать доходы от иностранных заказчиков можно только на 3 группе единого налога.

ВАЖНО!

Прежде чем регистрировать ФЛП через «Дію», необходимо зайти в электронный кабинет налогоплательщика на сайте ГНС Украины и проверить, нет ли у вас каких-либо долгов. Дело в том, что в случае наличия у вас налоговой задолженности (например, по налогу на недвижимость или налогу на землю) вам откажут в регистрации плательщиком единого налога.

В случае наличия задолженности по налогам вам сначала потребуется ее уплатить (с запасом на пеню) и только потом, когда она исчезнет, подавать через «Дію» заявление о регистрации вас ФЛП.

Через несколько дней после регистрации вашего ФЛП вы сможете получить в «Дії» выписку, подтверждающую его регистрацию. А в электронном кабинете на сайте ГНС Украины можно будет заказать и получить Выписку о регистрации вас плательщиком единого налога (как это сделать, смотрите в моем видео «Как получить выписку из реестра плательщиков единого налога в электронном виде»).

После регистрации ФЛП необходимо будет обратиться в банк, чтобы открыть счет ФЛП в гривне, а также в иностранной валюте (долларах, евро или какой-то другой).

Имейте в виду, что денежные средства от предпринимательской деятельности можно получать только на предпринимательский счет (его номер содержит код «2600»), ваша частная пластиковая карта – хоть гривневая, хоть валютная – для этого не подходит.

Ну а если вам потребуется помощь в регистрации вас ФЛП – плательщиком единого налога, вы всегда можете обратиться ко мне за услугой «Регистрация физического лица – предпринимателя (ФЛП) онлайн».

Какие выбрать КВЭД при регистрации

При регистрации ФЛП вам необходимо будет указать коды видов экономической деятельности (КВЭД), соответствующие тем услугам, которые вы будете предоставлять вашим иностранным заказчикам/клиентам как фрилансер.

Если вы в качестве фрилансера планируете предоставлять услуги по программированию, дизайну и/или продвижению сайтов (рекламы), универсальным набором КВЭД для вас будет следующий:

62.01 – Компьютерное программирование

18.20 – Тиражирование звуко-, видеозаписей и программного обеспечения

58.19 – Другие виды издательской деятельности

58.21 – Издание компьютерных игр

58.29 – Издание другого программного обеспечения

62.02 – Консультирование по вопросам информатизации

62.03 – Деятельность по управлению компьютерным оборудованием

62.09 – Другая деятельность в сфере информационных технологий и компьютерных систем

63.11 – Обработка данных, размещение информации на веб-узлах и связанная с ними деятельность

63.12 – Веб-порталы

63.99 – Предоставление других информационных услуг, н.в.д.г.

70.22 – Консультации по вопросам коммерческой деятельности и управления

73.11 – Рекламные агентства

73.12 – Посредничество в размещении рекламы в средствах массовой информации

73.20 – Исследование конъюнктуры рынка и выявление общественного мнения

74.10 – Специализированная деятельность по дизайну

74.90 – Другая профессиональная, научная и техническая деятельность, н.в.д.г.

Первый КВЭД, указанный в этом перечне, будет для вас основным. Это один из пунктов, который необходимо указывать при регистрации через «Дію» (какой КВЭД считать основным).

Если же у вас какая-нибудь другая деятельность, тогда подбирать КВЭД необходимо исходя из того, чем именно вы планируете заниматься и от какой деятельности будете получать доходы.

При этом если вам потребуется помощь в подборе КВЭД, вы можете обратиться ко мне за услугой «Подбор перечня КВЭД для ФЛП – плательщика единого налога».

Учет доходов и их налогообложение

Как уже отмечалось выше, всем денежные средства, поступившие на счет в Payoneer и/или Wise, необходимо перевести на валютный счет ФЛП в украинском банке до окончания налогового отчетного периода, в который они поступили на Payoneer или Wise.

Первичные документы.

При получении доходов от иностранных заказчиков вам достаточно только одного инвойса. Если иностранный заказчик настаивает на заключенном договоре, то в таком случае у вас будет и договор/контракт, и инвойс.

При этом при каждом поступлении валюты на ваш валютный счет ФЛП в украинском банке вам необходимо будет предоставлять в банк инвойс, который и будет подтверждать, за что вам поступила валюта.

Если же у вас, кроме инвойса, будет также и договор/контракт, то этот договор/контракт необходимо будет предоставить в банк один раз (при первом поступлении валюты), а затем предоставлять только одни инвойсы.

В большинстве банков это можно сделать онлайн через «Клиент-банк».

Более подробно о получении валютной выручки можно почитать в моей статье «Как фрилансеру (предпринимателю) законно получить валюту за свои услуги». Так что не буду повторяться.

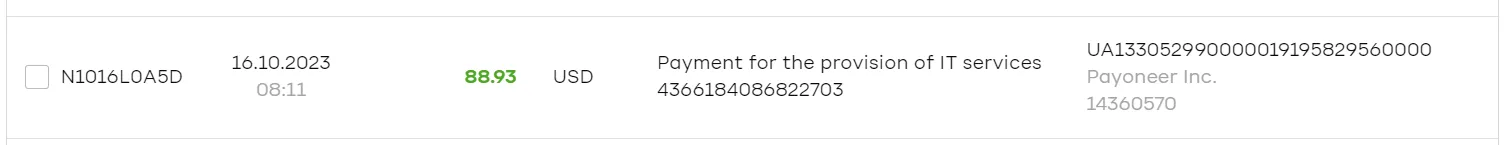

Только хочу отметить, что при получении денег из Payoneer в вашей выписке, вероятнее всего, как плательщик будет указан сам Payoneer, а в назначении платежа может быть только техническая информация, как вот на этом скриншоте:

И вот здесь есть два варианта заполнения инвойса, который вы предоставите в банк.

Первый.

В качестве вашего заказчика и, естественно, плательщика вы можете указать сам Payoneer (кто сказал, что он не может заказывать вам разработку программы продуктов 🙂 или дизайна?). Но поскольку в назначении платежа не будет даты и номера инвойса, вам, возможно, придется направить в банк письмо, что, например, платеж в сумме $2000, поступивший 18.05.2024 г., поступил именно по инвойсу № 5 от 18.05.2024 г.

Второй.

Указать в качестве клиента и плательщика реального заказчика условного Джеймса Смита. Или фриланс-биржу, из которой поступили денежные средства. Но поскольку о них ни слова не будет в реквизитах и назначении платежа, снова таки в банк, возможно, придется предоставить точно такое же письмо, как и в первом случае, но добавить, что этот платеж поступил от этого самого Смита на основании инвойса (номер такой-то от даты такой-то) или от фриланс-биржи.

Какой из этих двух вариантов приемлем для банка, нужно согласовать с валютным отделом самого банка.

Лично мне, второй вариант нравится больше, чем первый.

Учет доходов.

ФЛП – плательщики единого налога 3 группы учета доходов ведут в произвольной форме. То есть, достаточно сделать табличку в Microsoft Word или Microsoft Excel и записывать туда суммы ваших доходов. Причем это можно делать одной суммой в месяц.

Конечно для удобства, вы можете делать записи каждый день, а затем поставить итог за месяц. Главное – помните, что в вашей таблице обязательно должна быть общая сумма доходов за месяц – это основное требование по учету доходов.

Какая сумма включается в доходы.

В доходы ФЛП включается та сумма, которая была указана в инвойсе, который вы выставили вашему заказчику/клиенту.

Таким образом если вы выставили инвойс на $1000, а с учетом удержанных комиссий (платежных систем и т.п.) до счета в украинском банке дошло всего $960, то в доходы вашего ФЛП включается $1000.

Как пересчитывать доходы в гривне.

Доходы в иностранной валюте пересчитываются в гривне по курсу НБУ на день их поступления на счет в Payoneer или Wise. Именно такой позиции придерживается сейчас ГНС Украины в своих ИНК, которые дает по запросу налогоплательщиков (пример такой ИНК есть в моей статье «Платформу Deel можно использовать для получения доходов ФЛП!»).

О том, где взять курс НБУ на дату поступления валюты, можно посмотреть в моем видео «Предприниматель (ФЛП) получает доход в валюте: как перевести сумму доходов в гривну и платить налоги».

Налогообложение доходов.

ФЛП – плательщик единого налога 3 группы обязан платить в бюджет:

— Единый налог по ставке 5% от доходов.

— Единый социальный взнос (ЕСВ) по ставке 22% от минимальной заработной платы за каждый месяц.

Однако от уплаты ЕСВ ФЛП на сегодняшний день освобождены до окончания военного положения. Но при желании могут оплачивать его добровольно. Так что если вам нужен пенсионный стаж, можете платить ЕСВ добровольно. Ну а если пенсионный стаж вам не нужен, то можете его не платить.

Сроки уплаты налогов:

– единый налог необходимо уплатить в течение 10 дней после предельного срока подачи отчета;

– ЕСВ оплачивается не позднее 19 числа после окончания квартала (сразу за 3 месяца).

Отчетность ФЛП.

Плательщик единого налога 3 группы обязан подавать в налоговую Декларацию плательщика единого налога один раз в квартал. Такая декларация подается через электронный кабинет на сайте ГНС Украины в течение 40 дней после окончания квартала.

Если ФЛП, несмотря на освобождение, платил ЕСВ, то в таком случае декларацию за 4 квартал он подает вместе с Приложением по ЕСВ.

Если вам кажется, что все это очень сложно или занимает много времени, вы можете обратиться за бухгалтерскими услугами к:

ООО «Центр бухгалтерского аутсорсинга»

Телефон:

+38 (099) 026-27-42 (Viber/Telegram)E-mail:

cba.buh@gmail.com

Я один из соучредителей этой компании, и у нас огромный опыт оказания бухгалтерских услуг ФЛП в ИТ-сфере, да и вообще любым ФЛП-фрилансерам.

ВЫВОДЫ

На сегодняшний день налоговики занимают вполне адекватную позицию по использованию фрилансерами для получения доходов от фриланса в качестве промежуточного звена счетов в таких платежных системах, как Payoneer и Wise.

Для этого достаточно все средства, поступившие на Payoneer и/или Wise, своевременно перечислять на валютный счет ФЛП в украинском банке и платить с них единый налог по ставке 5% от доходов.

Однако все связанные с этим нюансы, о которых говорилось в этой статье, на сегодня существуют только как позиция ГНС Украины, которую они либо обнародовали на своих интернет ресурсах, либо уже неоднократно высказывали в индивидуальных налоговых консультациях, которые они давали в ответ на запросы полученные от налогоплательщиков.

Однако индивидуальные налоговые консультации являются нормативными документами индивидуального действия. То есть ИНК имеет юридическую силу и защищает только ФЛП, на запрос которого её дали.

Так что если вы получаете доходы от фриланса и используете для этого счет в Payoneer или Wise, вам крайне желательно получить от ГНС Украины ИНК по аналогичным вопросам, которая будет предоставлена именно вам. В таком случае эта ИНК будет вас защищать от любых претензий со стороны местных налоговиков, если они у них вдруг почему-то появятся.

Ну а если вам нужна помощь в подготовке запроса о предоставлении вам ИНК по этим или любым другим вопросам, вы всегда можете обратиться ко мне за услугой «Подготовка запроса о предоставлении индивидуальной налоговой консультации (ИНК)».

В случае если вам нужна консультация по вопросам налогообложения, регистрации или ликвидации бизнеса и/или общественных формирований, внесение изменений в регистрационные данные ФЛП или юрлица, вы всегда можете обратиться ко мне за услугой «Консультации по налогообложению и налоговому праву».

А чтобы не пропустить важную информацию, обязательно подписывайтесь на мой телеграм-канал «Налоговый консультант».

Контакты:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Что-то осталось непонятным или у вас есть дополнительные вопросы? Напишите мне в Viber или Telegram – и я помогу вам со всем этим разобраться!

Обязательно подпишитесь на рассылку новостей, чтобы получать уведомления о всех моих новых статьях на этом сайте. Форма для подписки находится вверху страницы, если вы читаете эту статью на компьютере, или ниже на странице, если вы читаете с телефона.

Если моя статья вам понравилась или оказалась для вас полезной, можете поддержать меня донатом перечислив любую сумму - на ваше усмотрение: ДОНАТ

Другая полезная информация на сайте «Налоговый консультант»:

1) Статьи по налогообложению и госрегистрации:

- Все о подаче отчетности;

- Единый налог;

- Налог на добавленную стоимость;

- Наличность и РРО;

- Проверки и штрафы;

- Регистрация и внесение изменений;

2) Бланки первичных документов и договоров.

3) Материалы (статьи) из системы ЗИР ГНС Украины.

4) Нормативно - правовые документы и решения суда.