Фрилансер (предприниматель) и электронные деньги

Специфика фриланса (услуги через интернет) неразрывно связана с электронными деньгами.

В результате этого довольно часто какая-то часть доходов фрилансера (иногда вообще все доходы) поступает именно в электронных деньгах в виде всяческих WebMoney, ЯндексДеньги, Bitcoin и т.п.

В связи с этим у фрилансеров, зарегистрированных частными предпринимателями — плательщиками единого налога, постоянно возникают вопросы как эти электронные деньги отражать в составе своих доходов и отражать ли вообще.

К сожалению, ответ неутешительный – плательщик единого налога не имеет права использовать в своих расчетах электронные деньги.

Это если коротко, но у нас ведь всегда можно пропетлять! Так что давайте разбираться что к чему 🙂

Для начала откроем Налоговый кодекс Украины, а если конкретно — пункт 291.6 статьи 291 НКУ, в котором, в частности, сказано, что: «Плательщики единого налога первой — третьей групп должны осуществлять расчеты за отгруженные товары (выполненные работы, оказанные услуги) исключительно в денежной форме (наличной и/или безналичной)».

Собственно, именно на этом зиждется позиция фискалов в отношении электронных денег, т.к. на сегодня, с точки зрения действующего законодательства Украины, электронные деньги собственно ДЕНЬГАМИ не являются.

Таким образом «запрет» на использование электронных валют основывается не на законодательном запрете, которого сейчас нет вообще, а исключительно на позиции налоговиков в этом вопросе.

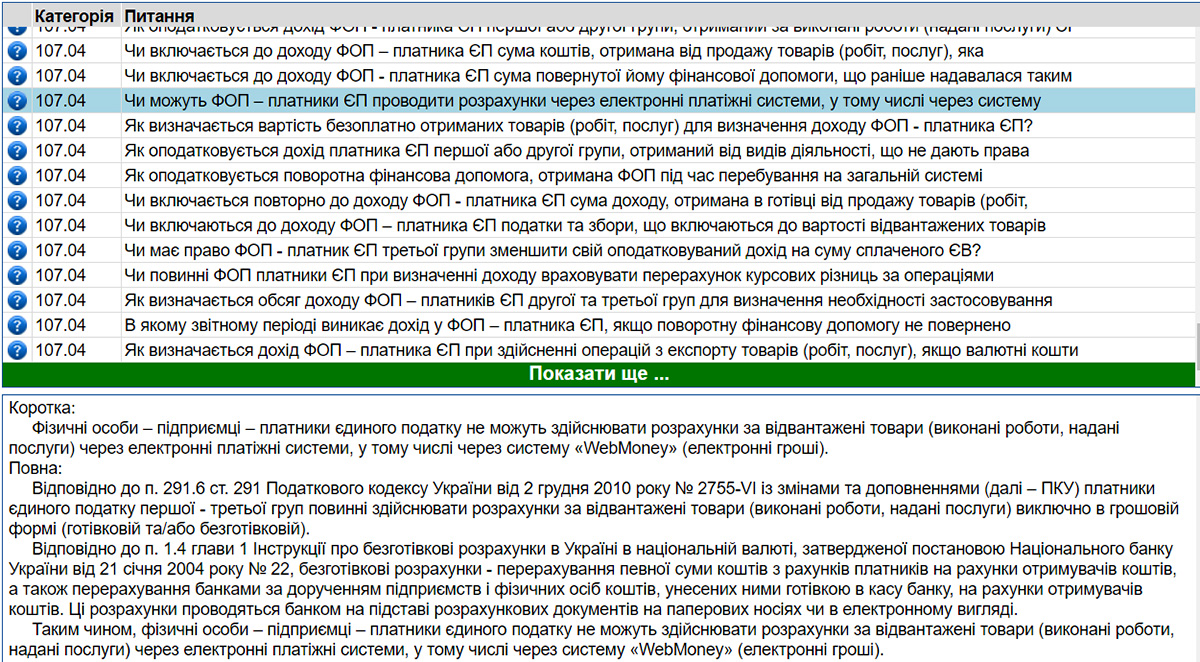

Эта точка зрения была ими высказана и нашла свое отражение на их сайте вопросов и ответов «ЗІР», где, в частности, сказано:

Таким образом, если налоговикам удастся увязать полученную вами электронную валюту с вашей предпринимательской деятельностью, вы, как минимум, «слетите» с единого налога.

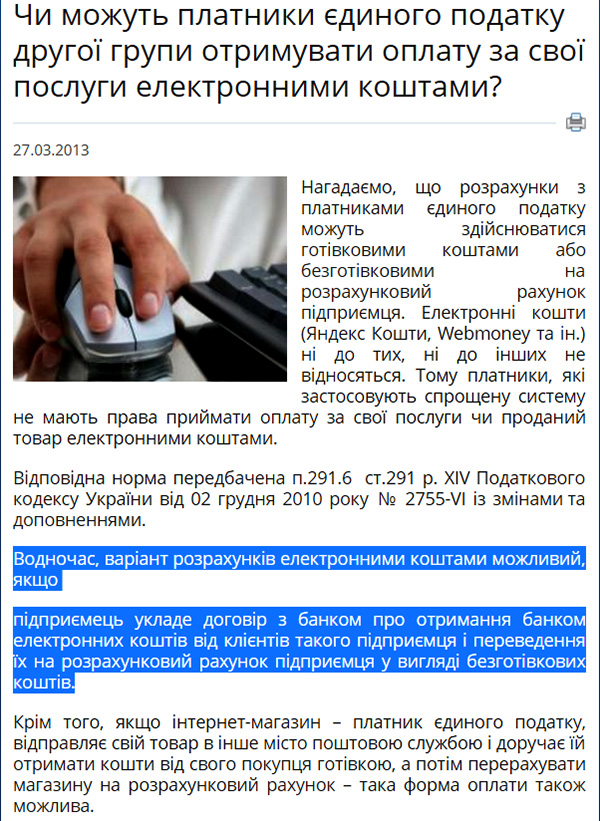

Вместе с тем на самом сайте ГФС Украины фискалы пошли чуть дальше и подсказали, как обойти их же собственный запрет.

Как видите, налоговики считают допустимым вариант, когда предприниматель заключит договор с банком о получении банком электронных средств от клиентов такого предпринимателя и перевод их на расчетный счет предпринимателя в виде безналичных средств.

Ну и, естественно, таким посредником может быть не только банк, но и любое другое юридическое лицо или другой предприниматель (но, соответственно, на общей системе).

Собственно для того, чтобы не было проблем с налоговой, между плательщиком электронных денег и вами должен быть посредник, который получит эти деньги и потом зачислит на ваш расчетный счет уже в виде обычной гривны.

Если все же непосредственным получателем электронных денег являетесь именно вы, то дальше возможны два варианта.

Вариант первый.

Просто выводить эти деньги в виде наличных или на свою ЧАСТНУЮ карту (но лучше все же в виде наличных) и никак не отражать в своем предпринимательском учете.

Естественно, при проверке говорить налоговикам о получении дохода в виде электронной валюты нельзя.

Вариант второй.

Перечислять эти деньги со своего кошелька на свой предпринимательский счет через посредника или таким образом, чтобы при зачислении денег на ваш счет соблюдалось два условия:

1) Вы не были указаны в качестве плательщика

2) В идеале нигде не фигурировало название системы электронных денег.

Второе при этом не так принципиально, как первое.

Собственно говоря, наша задача состоит в том, чтобы разорвать доказательную цепочку между вами и тем фактом, что вы изначально, как предприниматель, получили доход в электронных деньгах.

В случае если вам нужна консультация по вопросам налогообложения, регистрации или ликвидации бизнеса и/или общественных формирований, внесение изменений в регистрационные данные ФЛП или юрлица, вы всегда можете обратиться ко мне за услугой «Консультации по налогообложению и налоговому праву».

А чтобы не пропустить важную информацию, обязательно подписывайтесь на мой телеграм-канал «Налоговый консультант».

Контакты:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Что-то осталось непонятным или у вас есть дополнительные вопросы? Напишите мне в Viber или Telegram – и я помогу вам со всем этим разобраться!

Обязательно подпишитесь на рассылку новостей, чтобы получать уведомления о всех моих новых статьях на этом сайте. Форма для подписки находится вверху страницы, если вы читаете эту статью на компьютере, или ниже на странице, если вы читаете с телефона.

Если моя статья вам понравилась или оказалась для вас полезной, можете поддержать меня донатом перечислив любую сумму - на ваше усмотрение: ДОНАТ

Другая полезная информация на сайте «Налоговый консультант»:

1) Статьи по налогообложению и госрегистрации:

- Все о подаче отчетности;

- Единый налог;

- Налог на добавленную стоимость;

- Наличность и РРО;

- Проверки и штрафы;

- Регистрация и внесение изменений;

2) Бланки первичных документов и договоров.

3) Материалы (статьи) из системы ЗИР ГНС Украины.

4) Нормативно - правовые документы и решения суда.

Комментарий (2)

Василий| 26.03.2019

Большое спасибо, Александр, за Ваши статьи. Очень доходчиво и познавательно.

В 4-й части про Интернет-магазин говориться о книге доходов и расходов и какие требуются первичные документы.

Подскажите, как лучше поступить, в сфере фриланса. Иногда по нескольку месяцев пишешь программы для одного клиента, обычного физлица, часто резидента другой страны. Оплата заходит на электронные кошельки. Как-то можно обходиться без актов выполненных работ? Если нет, тогда как правильно оформлять их подпись с жителем Владивостока, например, чтобы это удовлетворяло налоговую?

Александр Зарайский| 28.03.2019

Сейчас для такой деятельности достаточно только инвойса подписанного вами.

Но почитайте вот статью по электронным деньгам https://ukrpravo.biz/ru/frilanser-predprinimatel-i-elektronnye-dengi.html

Если вы ФОП на едином вы не можете их использовать. Ну или точнее можно но так что бы об этом никто не догадался 🙂

Ну и еще вот почитайте https://ukrpravo.biz/ru/kak-pravilno-ispolzovat-pajoner-dlya-polucheniya-deneg-ot-frilansa.html