Как происходит проверка после закрытия ФЛП

Из-за войны очень многие ФЛП уже закрылись или планируют закрыться в ближайшее время. Так что у них возникает вопрос: а как, собственно, происходит налоговая проверка после закрытия ФЛП? Обязательна ли такая проверка, в какие сроки она проходит и какой период ей подлежит?

Обо всем этом я вам сейчас расскажу. Ну а если вы еще не успели закрыть ваш ФЛП, вы всегда можете обратиться ко мне за услугой «Закрытие физического лица-предпринимателя (ФЛП) онлайн».

Содержание

Общие правила проведения проверки после закрытия ФЛП

Согласно пп.78.1.7. п.78.1 ст. 78 Налогового кодекса Украины (далее – НКУ) закрытие (ликвидация) ФЛП является основанием для проведения у него документальной проверки. Такая проверка может быть проведена за последние 3 года, предшествующие дате назначения проверки, с учётом срока предоставления отчётности.

То есть отсчёт 3 лет начинается от предельного срока подачи отчётности, подлежащей проверке.

Как пример.

Для ФЛП плательщика единого налога 2 группы предельный срок подачи годового отчёта по единому налогу, скажем, за 2020 год – 1 марта 2021 года. Таким образом, проверить вашу финансово-хозяйственную деятельность за 2020 год можно только до 1 марта 2024 года. Если же проверка будет назначена после 1 марта 2024 года, то 2020 год подлежать проверке уже не будет, потому что срок давности истечёт.

Таким образом, чем позже придет к вам налоговая, тем меньший перод она сможет проверить.

Исключением из этого правила являются только проверки по вопросам начисления и уплаты ЕСВ, потому что по ЕСВ нет сроков давности. Так что, по вопросам начисления и уплаты ЕСВ налоговая может проводить проверки за весь период деятельности ФЛП.

Вместе с тем проведение проверки после закрытия ФЛП является правом, а не обязанностью контролирующего органа. То есть налоговая имеет право провести проверку, но не обязана это делать.

На практике это означает, что в случае, если ФЛП для налоговой неинтересен, то после его закрытия проверки у него может и не быть – совсем.

Документальная проверка проводится (начинается) исключительно после принятия руководителем (его заместителем или уполномоченным лицом) контролирующего органа приказа о её проведении. Копия такого приказа в обязательном порядке вручается плательщику лично или направляется ему по почте.

Следовательно, пока нет приказ о назначении проверки, у налоговой нет никакого права её проводить, а также нет права требовать от ФЛП предоставить документы для её проведения.

Документальная проверка может проводиться либо по месту нахождения (месту регистрации) ФЛП, либо в помещении налогового органа.

Обычно, когда ФЛП закрылся, у него уже нет арендованных (например, офисных) помещений, где могла бы проходить проверка. Ну а поскольку налоговая не имеет права проводить проверку ФЛП по его домашнему адресу, а сам ФЛП обычно не горит желанием видеть налогового инспектора на своей кухне или в гостиной, то на сегодняшний день сложилась практика, когда после вручения приказа о проведении проверки налоговики предлагают ФЛП написать заявление, что он просит проводить проверку в помещении налогового органа.

В ходе проверки налоговая исследует оригиналы документов.

Если проверка документов вашего ФЛП будет проходить в помещении налоговой, вы должны понимать, что никто не будет делать это в вашем присутствии – ведь на проверку отводится несколько дней. Таким образом, если вы написали заявление о проведении проверки в помещении налоговой, вам в обязательном порядке необходимо составить акт приёма-передачи оригиналов ваших документов.

Вообще я не рекомендую отдавать свои документы в налоговую, особенно если у вас была «серьёзная деятельность». Потому что в таком случае налоговики будут рыться в них в любую свободную минуту и смогут делать это коллективно – условно говоря, всем отделом.

Так что, если у вас там не «три бумажки», а куча документов, как на мой взгялд, будет целесообразним снять на несколько дней какое-то офисное помещение и направить в налоговую письмо, что вы предлагаете проводить проверку по адресу этого помещения, поскольку именно там хранятся ваши документы.

В таком случае налоговик, назначенный для проведения проверки, придёт к вам скорее всего только на один день (ну, может, на 2 дня) или вообще на несколько часов. Поскольку налоговый инспектор обычно проводит одновременно не одну проверку, а несколько, у него нет времени заниматься одним ФЛП все 5 дней, на которые ему выписан приказ о проведении проверки.

Как налоговая пытается обмануть ФЛП

Чтобы обойти все эти перечисленные ограничения, налоговая очень часто пытается обмануть ФЛП и получить вместо оригиналов копии их документов, при этом саму проверку вообще не назначая! Выдь если нет приказа о проведении проверки, то и нет сроков, а значит, можно ковыряться с копиями документов ФЛП сколько угодно.

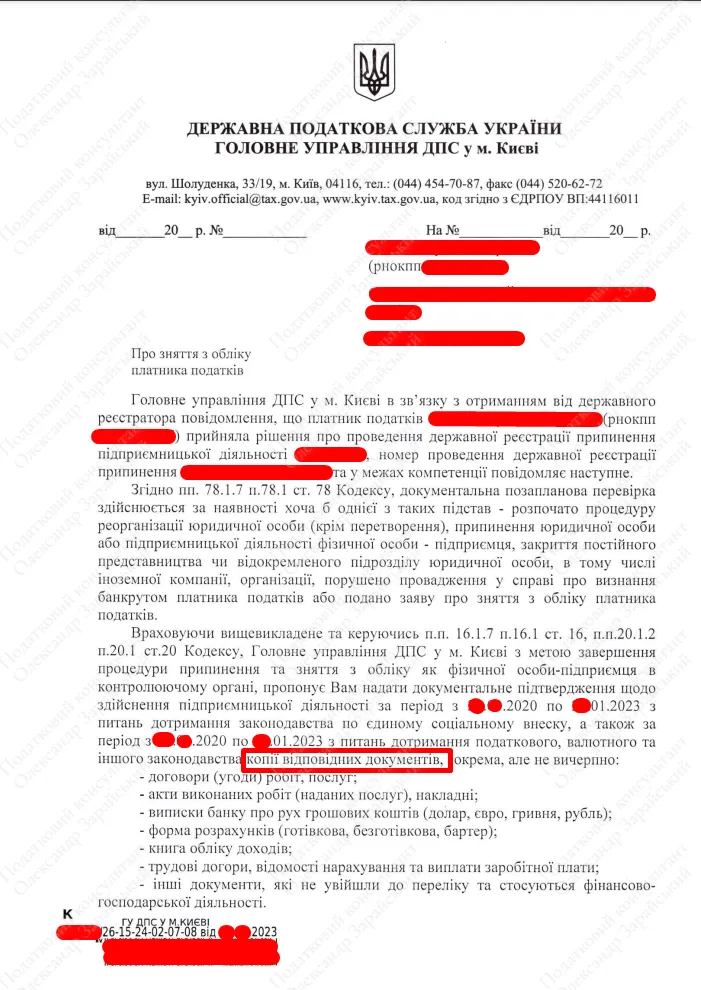

Вот яркий пример такого письма-обманки:

В этом письме налоговая пытается обмануть ФЛП, поэтому сначала пишет о проведении проверки в связи с закрытием ФЛП, но просит предоставить не оригиналы документов, а их копии!

При этом, согласно НКУ, налоговая вправе потребовать предоставить ей копии документов только в двух случаях:

1) Если во время проверки будут установлены какие-либо нарушения, тогда она вправе требовать предоставление копии, подтверждающих эти нарушения.

2) Если эти копии подаются в ответ на запрос налоговой о предоставлении информации (и копий подтверждающих её документов), направленный в соответствии с положениями п. 73.3 ст. 73 НКУ.

Однако в этом случае проверку ещё никто не проводил, следовательно, первое основание отпадает. Что касается второго, то содержание вышеприведённого письма не отвечает требованиям п. 73.3 ст. 73 НКУ к содержанию запроса о предоставлении информации и её документального подтверждения.

Следовательно, это приведённое письмо о якобы проведении проверки в связи с закрытием ФЛП и предоставлении для этого копий документов – абсолютно незаконно!

Что делать, если вместо приказа о проведении проверки вы получили такое письмо?

Здесь всё зависит от того, насколько вы спешите с проверкой.

Если вы почему-либо хотите поскорее с этим покончить, можете позвонить в налоговую исполнителю, который готовил это письмо, и сказать, что готовы предоставить не копии, а оригиналы документов, но после вручения приказа о назначении проверки.

Но если оснований спешить с проверкой у вас нет (как я писал выше, чем позже, тем лучше), то по такому незаконному запросу налоговой о предоставлении копий можно дать отписку. В этой отписке необходимо отметить, что вы не можете предоставить копии документов, поскольку содержание запроса об их предоставлении не соответствует положениям НКУ, а сами требования об их предоставлении противоправны. Если вы находитесь за границей, то, в отписке это тоже можно это указать, но в таком случае срок давности будет для вас остановлен в соответствии с нормами НКУ.

Так что лучше без лишней необходимости не стоит информировать налоговую, что вы находитесь за пределами Украины.

В общем, в случае получения подобного письма я предложил бы следующий алгоритм.

Сразу предоставить отписку о несоответствии этого запроса требованиям НКУ. При этом есть шанс, что, получив такую отписку, налоговая о вас на время забудет – ведь у неё, скорее всего, будут другие ФЛП, которые не читали мою статью 🙂 и предоставят ей копии документов. Так что налоговикам будет чем заняться и без вас.

Если налоговая после получения отписки всё же пришлет вам приказ о проведении проверки, тогда будет два варианта.

В случае, если вы в Украине или кто-нибудь в Украине вместо вас может предоставить ваши документы по доверенности – таки явиться в налоговую, предоставить документы и пройти проверку.

Ну, а если вы находитесь за границей и никак не можете предоставить документы, то в таком случае можно направить в налоговую заявление, что вы просите перенести срок проведения проверки в связи с вашим отсутствием в стране. К такому заявлению необходимо добавить копию документа, подтверждающего, что вы пересекли границу и обратно не возвращались. Как будут действовать налоговики в таком случае, предсказать невозможно. На самом деле, у них будет два варианта: либо составить акт об отсутствии плательщика и отменить приказ о проведении проверки, либо составить акт о недопуске к проверке и принять решение об административном аресте всего имущества бывшего ФЛП.

Отдельно хочу обратить ваше внимание, что в случае получения запроса о предоставлении копий документов, аналогичном вышеприведённому, ответ (отписку) на него необходимо предоставить обязательно, и сделать это необходимо в течение 15 рабочих дней, следующих за днем его получения. Иначе вам будет грозить штраф в сумме 6700 грн за непредоставление ответа на запрос налоговой. Об этом штрафе я подробно всё расписал в статье «Штраф за непредоставление ответа на запрос налоговой», рекомендую с ней ознакомиться.

Практические кейсы, как всё может происходить

Как я уже написал выше, налоговая может провести проверку только после того как был издан приказа о её проведении и копию этого приказа вручили ФЛП. А вот происходить это может по-разному.

Вариант первый: работники ГНС могут позвонить ФЛП по телефону, чтобы он приехал в налоговую и получил копию приказа о проведении проверки. Обычно вместе с таким приказом ФЛП вручают письмо о предоставлении оригиналов документов для проверки с перечнем, что необходимо предоставить.

Вариант второй: копия приказа о проведении проверки может быть отправлена почтой по адресу места регистрации (прописки) ФЛП. Вместе с приказом могут прислать и письмо с перечнем оригиналов документов, которые необходимо предоставить для проверки, или как вариант такое письмо могут вручить ФЛП, когда он привезёт документы в налоговую.

Вариант третий: ФЛП могут отправить только письмо о предоставлении оригиналов документов, а копию приказа о проведении проверки вручить, когда он привезет эти документы в налоговую. Однако этот вариант совершенно неправильный. Так что, получив письмо о предоставлении оригиналов документов без копии приказа о проведении проверки, можно смело писать отписку, что предоставить оригиналы вы не можете, потому что вам никто не вручал приказ о назначении проверки.

В любом случае, пока вам тем или иным способом не вручат приказ о проведении проверки, оригиналы документов вы предоставлять не обязаны.

Но существует и четвертый вариант – если приказ о проведении проверки был направлен ФЛП по почте, но вернулся в налоговую не врученный из-за отсутствия ФЛП по его адресу места регистрации (прописки). В таком случае есть два сценария развития дальнейших событий.

Первый: налоговая может составить акт об отсутствии плательщика по его месту регистрации и отменить приказ о проведении проверки.

Второй: налоговая составит акт об отсутствии плательщика, но приказ не отменит, а проведёт проверку исключительно на основании той информации, которая у неё есть. И это очень плохой вариант, потому что последствия могут быть непредсказуемы. Например, в случае, если ФЛП реализовывал товары, они могут написать, что отсутствие документов свидетельствует о том, что товары были получены бесплатно, и как следствие ещё раз включить их стоимость в доходы ФЛП – и если такое удвоение доходов приведет к превышению годовых лимитов, дальше они могут снять ФЛП с единого налога (задним числом) и начислить ему налоги так, будто он был на общей системе.

Один из случаев, когда гражданин не получил приказ о проведении проверки, я описывал в статье «Налоговая насчитала почти 1 млн грн физлицу, торговавшему через “Новую почту”», можете ознакомиться.

Так что, если вам пришло какое-то письмо из налоговой, его лучше получить, чтобы точно знать, как действовать дальше. Если письмо вернется без вручения, последствия, как я уже сказал, могут быть непредсказуемые.

Так что делать, если вы получили письмо-обманку?

Учитывая многочисленные обращения, решил дополнить статью этой главой. Итак, что же делать, если вы получили такое или похожее письмо-обманку?

К сожалению, у меня нет однозначного ответа на этот вопрос, потому что я не могу предусмотреть на 100%, как будет действовать налоговая. Мы можем говорить только о возможных вариантах. И здесь многое будет зависеть от того, было ли плательщику направлено не только электронное но и бумажное письмо или нет.

Если они точно не направляли письмо о предоставлении документов (копий документов) в бумажном виде, то можно ничего не отвечать, а любые действия налоговиков будут незаконными. Но это не значит, что они не будут их совершать. Ведь они легко могут действовать и с нарушением закона.

Например, бумажного письма не было, а ФЛП на электронное письмо не отреагировал. Если исходить из положений НКУ никаких последствий быть не должно. НО. Налоговая может незаконно применить штраф в 6700 грн за непредоставление ответа. Или незаконно назначить проверку и начислить налоги и штрафы, просто ткнув пальцем в небо.

Если же бумажное письмо было и вернулось без вручения и при этом ФЛП не даст ответ на электронное, то может быть то же самое. Только штраф в 6700 грн уже будет обоснованным. А дальше будут ли они выписывать приказ о проведении проверки, зная, что ФЛП, скорее всего, нет по адресу – остаётся только гадать. Как и о том, как они эту проверку будут проводить (если будут) и что смогут придумать написать в акт, чтобы доначислить налоги.

Как я уже сказал, у меня, к сожалению, нет исчерпывающего ответа или однозначной позиции, что делать с этими письмами о предоставлении копий, которые налоговая рассылает по электронной почте и в электронный кабинет плательщика на сайте ГНС Украины.

Как я уже писал выше, мне лично кажется, что более правильно изначально давать отписку о несоответствии запроса требованиям НКУ. После этого есть шанс, что налоговая на время «забудет» о таком ФЛП. Особенно если другие ФЛП предоставят в налоговую копии свои документы и ей будет чем заняться 🙂

Также, если вы не находитесь по адресу регистрации ФЛП, после предоставления отписки можно подать заявление о переписке с налоговой исключительно в электронном виде через электронный кабинет (подробнее об этом в моем видео «Как переписываться с налоговой исключительно в электронном виде»). После этого вся корреспонденция от налоговой должна поступать в ваш электронный кабинет на сайте ГНС Украины. Даже приказ о назначении проверки.

Далее, если всё же налоговая пришлет вам приказ о назначении проверки, можно писать заявление о переносе проверки в связи с отсутствием ФЛП по его адресу и его пребыванию за границей. Какая будет реакция налоговой на такое заявление предсказать невозможно, потому что в НКУ подобные нюансы просто не предусмотрены. Возможно, перенесут. Возможно, попытаются начислить налоги и штрафы, ткнув пальцем в небо.

Более того, не отвечать на эти письма тоже может быть правильной стратегией!!! Ведь если бумажное письмо вернулось без вручения, а на электронное нет никакой реакции, это тоже может дать налоговый знак, что этим ФЛП не стоит заниматься, потому что его нет, совсем нет в доступе.

Или наоборот: отсутствие какой-либо реакции на письма для налоговой может быть признаком того, что такому ФЛП можно насчитать, как говорится, «с потолка» уйму налогов – и он их сейчас обжаловать не будет. Ну а когда года через три-четыре он о них всё же узнает, то что либо делать будет уже поздно, и ему придётся их заплатить.

К сожалению, действия налоговой очень часто находятся вне плоскости действующего законодательства и человеческой логики.

Так что, давать ли отписку на такое письмо-обманку или просто его игнорировать и ничего не делать – здесь решать только вам.

Ну а если вам нужна будет помощь для подготовки отписки по запросу ГНС о предоставлении пояснений и копий документов вы всегда можете обратиться ко мне за услугой «Подготовка ответа на запрос налоговой о предоставлении объяснений и документов».

В случае если вам нужна консультация по вопросам налогообложения, регистрации или ликвидации бизнеса и/или общественных формирований, внесение изменений в регистрационные данные ФЛП или юрлица, вы всегда можете обратиться ко мне за услугой «Консультации по налогообложению и налоговому праву».

А чтобы не пропустить важную информацию, обязательно подписывайтесь на мой телеграм-канал «Налоговый консультант».

Контакты:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Что-то осталось непонятным или у вас есть дополнительные вопросы? Напишите мне в Viber или Telegram – и я помогу вам со всем этим разобраться!

Обязательно подпишитесь на рассылку новостей, чтобы получать уведомления о всех моих новых статьях на этом сайте. Форма для подписки находится вверху страницы, если вы читаете эту статью на компьютере, или ниже на странице, если вы читаете с телефона.

Если моя статья вам понравилась или оказалась для вас полезной, можете поддержать меня донатом перечислив любую сумму - на ваше усмотрение: ДОНАТ

Другая полезная информация на сайте «Налоговый консультант»:

1) Статьи по налогообложению и госрегистрации:

- Все о подаче отчетности;

- Единый налог;

- Налог на добавленную стоимость;

- Наличность и РРО;

- Проверки и штрафы;

- Регистрация и внесение изменений;

2) Бланки первичных документов и договоров.

3) Материалы (статьи) из системы ЗИР ГНС Украины.

4) Нормативно - правовые документы и решения суда.