Может ли директор уплатить налоги за предприятие?

Иногда так бывает, что средства на счете предприятия отсутствуют, а платить налоги надо. Что ж, в таком случае директор предприятия по желанию может уплатить налоги из собственного кармана. Как это сделать правильно, и стоит ли вообще так поступать – разбираемся дальше.

Содержание

Законодательные основания для уплаты налогов «за предприятие»

Возможность уплаты налогов от имени предприятия его представителем напрямую предусмотрена Налоговым кодексом Украины (далее – НКУ).

Так, согласно предписаниям п. 38.2. ст. 38 НКУ:

«Уплата налога и сбора производится налогоплательщиком непосредственно, а в случаях, предусмотренных налоговым законодательством, –… представителем налогоплательщика».

При этом согласно п.19.2. ст.19 НКУ представителями налогоплательщика признаются лица, которые могут осуществлять представительство его законных интересов и ведения дел, связанных с уплатой налогов, на основании закона или доверенности.

Согласно действующему законодательству, таким законным представителем любого юридического лица является его руководитель (в частности, директор предприятия). Так, согласно предписаниям ч. 5 ст. 65 Хозяйственного кодекса Украины предусмотрено, что:

«Руководитель предприятия без поручения действует от имени предприятия, представляет его интересы в органах государственной власти и органах местного самоуправления, других организациях, в отношениях с юридическими лицами и гражданами, формирует администрацию предприятия и решает вопросы деятельности предприятия в пределах и порядке, определенных учредительными документами»

Вместе с тем, таким представителем, имеющим право действовать без доверенности от имени предприятия, могут быть и другие лица при условии, что такие полномочия делегированы им органом управления предприятия и информация о них внесена в Единый государственный реестр юридических лиц, физических лиц-предпринимателей и общественных формирований в порядке, предусмотренном Законом Украины от 15 мая 2003 года № 755-IV «О государственной регистрации юридических лиц, физических лиц-предпринимателей и общественных формирований».

Но в любом случае такие обязанности по уплате налогов от имени предприятия желательно внести в должностную инструкцию директора или другого работника юрлица, который будет производить такую уплату (почему это так важно – чуть дальше).

Назначение платежа в случае уплаты налогов директором

Уплачивая налоги за предприятие, нужно помнить о двух важных вещах.

Во-первых, согласно п. 87.7 ст. 87 НКУ запрещается какая-либо уступка денежного обязательства или налогового долга налогоплательщика третьим лицам, а по уплате единого социального взноса аналогичный запрет установлен ч. 9 ст. 25 Закона Украины от 8 июля 2010 г. № 2464-VI «О сборе и учете единого взноса на общеобязательное государственное социальное страхование».

Учитывая это, платить налоги и ЕСВ нужно именно от имени предприятия, а не от имени руководителя (директора).

Нарушение этого правила может привести к тому, что налоговики включат сумму уплаченных налогов в состав общего налогооблагаемого дохода налогоплательщика, за которого было уплачено денежное обязательство или налоговый долг (консультация в ЗИР категория 129.04).

Во-вторых, назначение платежа должно быть заполнено в соответствии с Порядком заполнения реквизита «Назначение платежа» расчетных документов на перевод в случае уплаты (взыскания) налогов, сборов, платежей на бюджетные счета и/или единого взноса на общеобязательное государственное социальное страхование на внебюджетные счета, а также на единый счет, утвержденным Приказом Министерства финансов Украины от 24.07.2015 № 666 (далее – Порядок №666).

Это связано с тем, что разнесение в личные карты плательщиков платежей по налогам (сборам) и ЕСВ осуществляется именно в соответствии с той информацией, которая указана в назначении платежа.

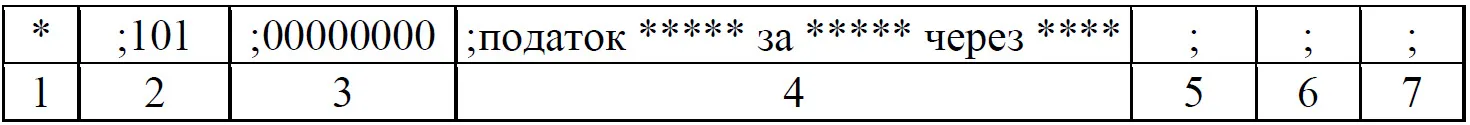

Так, согласно Порядку №666 назначение платежа при уплате любого налога или ЕСВ должно выглядеть так:

где:

1 — служебный код («*») – именно с него начинается распознавание дальнейшей информации для разнесения;

2 — код вида уплаты («101» — уплата суммы налогов и сборов/единого взноса);

3 — налоговый номер налогоплательщика, за которого производится уплата (код ЕГРПОУ);

4 — разъяснительная информация о назначении платежа (здесь, в частности, но не исключительно, можно также указать, что платеж произведен «через ***фамилию директора***»);

5-7 – не заполняется.

Таким образом, уплачивая налоги за предприятие, нужно обязательно проверить, чтобы назначение платежа в квитанции соответствовало установленной форме, и в нем (в поле №3) был указан налоговый номер (код ЕГРПОУ) юридического лица, за которое уплачивается налог (а не код, например, директора или другого физлица, производящего оплату).

Ну и не стоит забывать о, наверное, единственном исключении, когда уплатить налоги за предприятие невозможно, – пополнение счета в СЭА НДС. К сожалению, нормами действующего законодательства не предусмотрено пополнение плательщиком НДС счета в системе электронного администрирования НДС наличными через кассу банка или через терминал самообслуживания.

Как возместить директору уплаченную сумму налога?

Поскольку уплата налога произведена от имени предприятия, директор обязан предоставить в бухгалтерию авансовый отчет.

Форма авансового отчета утверждена приказом Министерства финансов Украины: от 28.09.2015 № 841, и он вполне подходит также для случаев, когда работник предприятия (директор) уплачивает налоги через учреждение банка (а не только для командировок и приобретения ТМЦ).

В авансовом отчете работник (директор) не заполняет графы по предварительному получению аванса (ведь его не было), а только указывает сумму уплаченных налогов и банковской комиссии. В авансовый отчет обязательно необходимо добавить оригиналы банковских квитанций об уплате налогов и уплате банковской комиссии.

По общему правилу предоставить авансовый отчет в бухгалтерию следует, в идеале, до окончания 5-го банковского, следующего за днем, когда директор уплатил налоги (пп.170.9.2 п.170.9 ст.170 НКУ). Однако в случае, когда аванс из кассы предприятия для уплаты налога не выдавался, нарушения этого срока никаких последствий иметь не будет.

В бухгалтерском учете уплата налогов через подотчетное лицо будет при этом показана следующими проводками:

* — поскольку комиссия банка связана с уплатой налогов, она тоже подлежит возмещению.

Отдельно следует отметить, что в случае непредоставления работником (директором) авансового отчета, суммы уплаченных налогов после истечения трехлетнего срока исковой давности будут включены в состав доходов этого предприятия.

Налоговые риски в случае уплаты налогов директором

К сожалению, позиция налоговиков относительно случаев, когда работник предприятия (директор) платит за что-то в пользу предприятия, а затем юридическое лицо возмещает ему потраченные средства, несколько неоднозначная.

Первоначально налоговая придерживалась позиции, что в случае, если работник приобрел за свои средства, например, ТМЦ, предоставил авансовый отчет, а предприятие в дальнейшем возместило ему сумму расходов, то с суммы такого возмещения необходимо удержать налог на доходы физических лиц и военный сбор.

Но в дальнейшем в Обобщающей налоговой консультации по налогообложению налогом на доходы физических лиц и военным сбором суммы дохода, выплаченного работодателем работнику за товары (работы, услуги), приобретенные таким работником за счет собственных наличных средств, утвержденной Приказом Министерства финансов Украины от 26 апреля 2019 году №181 (далее – УПК №181), эта позиция налоговой была опровергнута.

Так, Министерство финансов Украины в УПК №181 отметило, что:

1) Если приобретение товаров (работ, услуг) осуществляется в рамках трудовых обязанностей работника, то независимо от того, выданы ли средства под отчет, потрачены ли с такой целью собственные средства работника, которые затем возмещены работодателем, такие отношения следует рассматривать с учетом требований законодательства о труде;

2) В случае подтверждения работодателем целесообразности и обоснованности осуществленных работником расходов в связи с выполнением порученной ему работы (трудовой функции), выплаченная сумма компенсации за приобретенные товары (работы, услуги) за счет собственных средств в пользу работодателя не является доходом для целей налогообложения налогом на доходы физических лиц и военным сбором.

Учитывая указанное и по аналогии с уплатой за приобретенные товары (работы, услуги): в должностную инструкцию работника, который будет производить уплату налогов от имени предприятия, необходимо внести соответствующие обязанности, а после уплаты налогов необходимо предоставить авансовый отчет, который в обязательном порядке должен быть утвержден руководителем (директором) предприятия.

В то же время следует отметить, что в УПК №181 речь идет исключительно о случаях, когда работник предприятия платит собственные средства за приобретенные товары (работы, услуги), а не налоги. Так что непонятно, будут ли налоговики распространять позицию, изложенную в УПК №181, по принципу аналогии на уплату налогов и ЕСВ или нет.

Учитывая указанное, более целесообразный и безопасный был бы алгоритм, когда директор сначала вносит в кассу предприятия возвратную финансовую помощь (рекомендую ознакомиться с моей статьей на эту тему «Возвратная финансовая помощь от директора или основателя»), затем эти же средства получает под отчет для уплаты налогов и только потом уплачивает налоги через кассу банка и отчитывается об израсходованных средствах путем предоставления авансового отчета.

В случае если вам нужна консультация по вопросам налогообложения, регистрации или ликвидации бизнеса и/или общественных формирований, внесение изменений в регистрационные данные ФЛП или юрлица, вы всегда можете обратиться ко мне за услугой «Консультации по налогообложению и налоговому праву».

А чтобы не пропустить важную информацию, обязательно подписывайтесь на мой телеграм-канал «Налоговый консультант».

Контакты:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Что-то осталось непонятным или у вас есть дополнительные вопросы? Напишите мне в Viber или Telegram – и я помогу вам со всем этим разобраться!

Обязательно подпишитесь на рассылку новостей, чтобы получать уведомления о всех моих новых статьях на этом сайте. Форма для подписки находится вверху страницы, если вы читаете эту статью на компьютере, или ниже на странице, если вы читаете с телефона.

Если моя статья вам понравилась или оказалась для вас полезной, можете поддержать меня донатом перечислив любую сумму - на ваше усмотрение: ДОНАТ

Другая полезная информация на сайте «Налоговый консультант»:

1) Статьи по налогообложению и госрегистрации:

- Все о подаче отчетности;

- Единый налог;

- Налог на добавленную стоимость;

- Наличность и РРО;

- Проверки и штрафы;

- Регистрация и внесение изменений;

2) Бланки первичных документов и договоров.

3) Материалы (статьи) из системы ЗИР ГНС Украины.

4) Нормативно - правовые документы и решения суда.