Чи може директор сплатити податки за підприємство?

Іноді так буває, що кошти на рахунку підприємства відсутні, а податки платити треба. Що ж, у такому випадку директор підприємства за бажанням може сплатити податки з власної кишені. Як це зробити правильно, і чи варто взагалі так чинити – розбираємося далі.

Зміст

Законодавчі підстави для сплати податків «за підприємство»

Можливість сплати податків від імені підприємства його представником напряму передбачено Податковим кодексом України (далі – ПКУ).

Так, відповідно до приписів п. 38.2. ст. 38 ПКУ:

«Сплата податку та збору здійснюється платником податку безпосередньо, а у випадках, передбачених податковим законодавством, –… представником платника податку».

При цьому, згідно з приписами п.19.2. ст.19 ПКУ представниками платника податків визнаються особи, які можуть здійснювати представництво його законних інтересів та ведення справ, пов’язаних зі сплатою податків, на підставі закону або довіреності.

Згідно з чинним законодавством таким законним представником будь-якої юридичної особи є її керівник (зокрема, директор підприємства). Так, згідно з приписами ч. 5 ст. 65 Господарського кодексу України передбачено, що:

«Керівник підприємства без доручення діє від імені підприємства, представляє його інтереси в органах державної влади й органах місцевого самоврядування, інших організаціях, у відносинах з юридичними особами та громадянами, формує адміністрацію підприємства і вирішує питання діяльності підприємства в межах та порядку, визначених установчими документами»

Разом з тим, таким представником, який має право діяти без довіреності від імені підприємства можуть бути й інші особи за умови, що такі повноваження надані їм органом управління підприємства та інформація про них внесена до Єдиного державного реєстру юридичних осіб, фізичних осіб-підприємців та громадських формувань у порядку, передбаченому Законом України від 15 травня 2003 року № 755-IV «Про державну реєстрацію юридичних осіб, фізичних осіб-підприємців та громадських формувань».

Але в будь-якому разі такі обов’язки щодо сплати податків від імені підприємства бажано внести до посадової інструкції директора чи іншого працівника юридичної особи, який буде проводити таку сплату (чому це так важливо – трохи далі).

Призначення платежу у випадку сплати податків директором

Сплачуючи податки за підприємство, потрібно пам’ятати про дві важливі речі.

По-перше, згідно з п. 87.7 ст. 87 ПКУ забороняється будь-яка уступка грошового зобов’язання або податкового боргу платника податків третім особам, а щодо сплати єдиного соціального внеску аналогічна заборона встановлена ч. 9 ст. 25 Закону України від 8 липня 2010 року № 2464-VI «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування».

З огляду на це сплачувати податки та ЄСВ потрібно саме від імені підприємства, а не від імені керівника (директора).

Порушення цього правила може призвести до того, що податківці включать суму сплачених податків до складу загального оподатковуваного доходу платника податків, за якого було сплачено грошове зобов’язання або податковий борг (консультація в ЗІР категорія 129.04).

По-друге, призначення платежу має бути заповнене відповідно до Порядку заповнення реквізиту «Призначення платежу» розрахункових документів на переказ у разі сплати (стягнення) податків, зборів, платежів на бюджетні рахунки та/або єдиного внеску на загальнообов’язкове державне соціальне страхування на небюджетні рахунки, а також на єдиний рахунок, затвердженим Наказом Міністерства фінансів України від 24.07.2015 № 666 (далі – Порядок №666).

Це пов’язано з тим, що рознесення в особові картки платників платежів по податках (зборах) та ЄСВ здійснюється саме відповідно до тієї інформації, яка зазначена в призначені платежу.

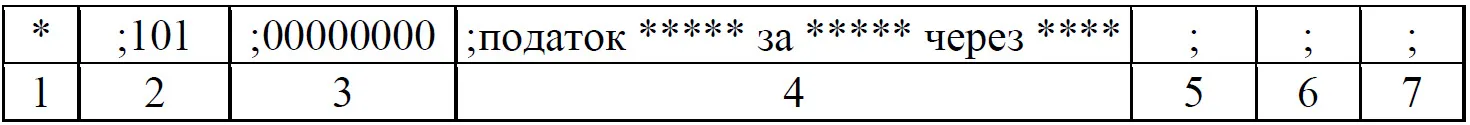

Так, відповідно до Порядку №666 призначення платежу при сплаті будь-якого податку або ЄСВ повинно мати такий вигляд:

де:

1 – службовий код (“*”) – саме з нього починається розпізнавання подальшої інформації для рознесення;

2 – код виду сплати (“101” – сплата суми податків і зборів/єдиного внеску);

3 – податковий номер платника податків, за якого здійснюється сплата (код ЄДРПОУ);

4 – роз’яснювальна інформація про призначення платежу (тут, зокрема, але не виключно, можна також вказати, що платіж здійснено «через ***прізвище директора***»);

5-7 – не заповнюється.

Таким чином, сплачуючи податки за підприємство треба обов’язково перевірити, щоб призначення платежу у квитанції відповідало встановленій формі, і в ньому (у полі №3) був зазначений податковий номер (код ЄДРПОУ) юридичної особи, за яку сплачується податок (а не код, наприклад, директора чи іншої фізособи, яка проводить оплату).

Ну і не варто забувати про, напевно, єдине виключення, коли сплатити податки за підприємство неможливо, – поповнення рахунку в СЕА ПДВ. На жаль, нормами чинного законодавства не передбачено поповнення платником ПДВ рахунку в системі електронного адміністрування ПДВ готівкою через касу банку або через термінал самообслуговування.

Як відшкодувати директору сплачену суму податку?

Оскільки сплата податку здійснена від імені підприємства, директор зобов’язаний надати до бухгалтерії авансовий звіт.

Форма авансового звіту затверджена наказом Міністерства фінансів України від 28.09.2015 № 841, і він цілком підходить також для випадків, коли працівник підприємства (директор) сплачує податки через установу банку (а не лише для відряджень та придбання ТМЦ).

В авансовому звіті працівник (директор) не заповнює графи щодо попереднього отримання авансу (адже його не було), а тільки вказує суму сплачених податків та банківської комісії. До авансового звіту обов’язково необхідно додати оригінали банківських квитанцій про сплату податків та сплату банківської комісії.

За загальним правилом надати авансовий звіт до бухгалтерії слід, в ідеалі, до закінчення 5-го банківського, що настає за днем, коли директор сплатив податки (пп.170.9.2 п.170.9 ст.170 ПКУ). Однак у випадку, коли аванс із каси підприємства для сплати податку не видавався, порушення цього строку жодних наслідків мати не буде.

У бухгалтерському обліку сплата податків через підзвітну особу буде при цьому показано наступними проводками:

* – оскільки комісія банку пов’язана зі сплатою податків, вона теж підлягає відшкодуванню.

Окремо слід зазначити, що у випадку ненадання працівником (директором) авансового звіту суми сплачених податків, після спливу трирічного строку позивної давності, будуть включені до складу доходів цього підприємства.

Податкові ризики у випадку сплати податків директором

На жаль, позиція податківців стосовно випадків, коли працівник підприємства (директор) сплачує за щось на користь підприємства, а потім юридична особа відшкодовує йому витрачені кошти, дещо неоднозначна.

Спочатку податкова трималася позиції, що у випадку, якщо працівник придбав за свої кошти, наприклад, ТМЦ, надав авансовий звіт, а підприємство надалі відшкодувало йому суму витрат, то із суми такого відшкодування необхідно утримати податок на доходи фізичних осіб та воєнний збір.

Але в подальшому в Узагальнюючій податковій консультації щодо оподаткування податком на доходи фізичних осіб і військовим збором суми доходу, виплаченого роботодавцем працівнику за товари (роботи, послуги), що були придбані таким працівником за рахунок власних готівкових коштів, затвердженій Наказом Міністерства фінансів України від 26 квітня 2019 року №181 (далі – УПК №181), ця позиція податків була спростована.

Міністерство фінансів України в УПК №181 зазначило, що:

1) Якщо придбання товарів (робіт, послуг) здійснюється в рамках трудових обов’язків працівника, то незалежно від того, чи видані кошти під звіт, чи витрачені з такою метою власні кошти працівника, які потім відшкодовані роботодавцем, такі відносини слід розглядати з урахуванням вимог законодавства про працю.

2) У випадку підтвердження роботодавцем доцільності та обґрунтованості здійснених працівником витрат у зв’язку з виконанням дорученої йому роботи (трудової функції), виплачена сума компенсації за придбані товари (роботи, послуги) за рахунок власних коштів на користь роботодавця не є доходом для цілей оподаткування податком на доходи фізичних осіб і військовим збором.

З огляду на вказане та за аналогією зі сплатою за придбані товари (роботи, послуги): до посадової інструкції працівника, який буде проводити сплату податків від імені підприємства, необхідно внести відповідні обов’язки, після сплати податків необхідно надати авансовий звіт, який в обов’язковому порядку має бути затверджений керівником (директором) підприємства.

Водночас слід наголосити, що в УПК №181 мова йде виключно лише про випадки, коли працівник підприємства сплачує власні кошти за придбані товари (роботи, послуги), а не податки. Тож незрозуміло, чи будуть податківці розповсюджувати позицію, викладену в УПК №181, за принципом аналогії на сплату податків і ЄСВ, чи ні.

З огляду на вказане більш доцільним і безпечним був би алгоритм, коли директор спочатку вносить у касу підприємства поворотну фінансову допомогу (рекомендую ознайомитися із моєю статтею на цю тему «Поворотна фінансова допомога від директора або засновника»), потім ці ж кошти отримує під звіт для сплати податків і лише потім сплачує податки через касу банку і звітує про витрачені кошти шляхом надання авансового звіту.

Якщо ж вам буде потрібна консультація з питань оподаткування, державної реєстрації чи ліквідації бізнесу та/або громадських формувань, внесення змін у реєстраційні дані ФОП або юрособи, ви завжди можете звернутись до мене за послугою «Консультації з оподаткування та податкового права».

А щоб не пропустити важливу інформацію, обов'язково підписуйтесь на мій телеграм-канал «Податковий консультант».

Контакти:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Щось залишилося незрозумілим чи маєте додаткові запитання? Напишіть мені у Viber або Telegram – і я допоможу вам з усім цим розібратися!

Обов'язково підпишіться на розсилку новин, щоб отримувати сповіщення про всі мої нові статті на цьому сайті. Відповідна форма для підписки є вгорі сторінки, якщо ви читаєте цю статтю на комп’ютері, або далі внизу, якщо ви читаєте з телефона.

Якщо моя стаття вам сподобалася або виявилася для вас корисною, можете підтримати мене донатом в будь-якій сумі - на ваш розсуд : ДОНАТ

Інша корисна інформація на сайті «Податковий консультант»:

1) Статті із оподаткування та держреєстрації:

- Все про надання звітності;

- Єдиний податок;

- Податок на додану вартість;

- Готівка РРО та ПРРО;

- Перевірки та штрафи;

- Реєстрація та внесення змін.

2) Бланки первинних документів та договорів.

3) Матеріали (статті) із системи ЗІР ДПС України.

4) Нормативно - правові документи та рішення суду.