Как, недоплатив копейку, можно получить «космический» штраф и слететь с единого налога

Сегодня я расскажу, почему предприниматель – плательщик единого может получить просто сумасшедший штраф и даже потерять статус плательщика единого налога. Ну и, конечно, о том, как этого избежать.

Источник таких штрафов кроется, как всегда, в нашем законодательстве, а точнее – в механизме начисления штрафа за несвоевременную уплату единого налога.

Штраф за несвоевременную уплату единого налога

Так, согласно п.122.1 ст.122 Налогового кодекса Украины (далее – НКУ), за несвоевременную уплату единого налога плательщиками первой или второй группы установлен штраф в сумме 50% от ставки единого налога.

При этом не важно:

— на сколько дней он задержал уплату (хоть на один)

— и какую сумму недоплатил в бюджет: всю или 1 копейку.

Запомните этот нюанс, он очень важен.

Второй нюанс заключается в том, что, согласно п. 87.9. ст.87 НКУ, в случае наличия у плательщика налогового долга, контролирующие органы обязаны зачислить деньги, уплаченные в счет погашения налогового долга, согласно очередности возникновения такой задолженности, независимо от направления уплаты, определенного плательщиком.

Как пример: у плательщика есть долг по уплате единого налога за январь, февраль и март.

Он погашает долг только за один месяц и в платежном поручении указывает «погашение задолженности за март».

Так вот, в таком случае налоговая, руководствуясь п. 87.9. ст.87 НКУ, засчитает эту сумму как уплату за январь, а никак не за март.

Но идем далее.

Как вы все хорошо знаете, за несвоевременную уплату налогов насчитывается пеня.

Но при этом мало кто помнит, что, согласно п.131.1. ст. 131 НКУ, плательщик обязан сам уплачивать насчитанную сумму пени (без какого-либо напоминания и принуждения со стороны налогового органа)

Но, если плательщик налогов сам пеню не платит, то в действие вступает п.131.2. ст. 131 Налогового кодекса, согласно которому (на языке оригинала):

При погашенні суми податкового боргу (його частини) кошти, що сплачує такий платник податків, у першу чергу зараховуються в рахунок податкового зобов’язання. У разі повного погашення суми податкового боргу кошти, що сплачує такий платник податків, в наступну чергу зараховуються у рахунок погашення штрафів, в останню чергу зараховуються в рахунок пені.

Якщо платник податків не виконує встановленої цим пунктом черговості платежів або не визначає її у платіжному документі (чи визначає з порушенням зазначеного порядку), контролюючий орган самостійно здійснює такий розподіл такої суми у порядку, визначеному цим пунктом.

Вы уже поняли, в чем суть? 🙂

Если нет — дальше, для наглядности, буду объяснять на конкретном примере.

Срок уплаты единого налога для плательщиков 1 и 2 групп, например, за сентябрь 2023 года – 20 сентября. Представим, что предприниматель – плательщик единого налога 2-й группы вместо 20 сентября уплатил единый налог в сумме 1340 грн только 21 сентября.

Что же будет дальше?

Компьютер абсолютно автоматически и без какого-либо вмешательства налоговиков:

– во-первых, начисляет пеню за 1 день просрочки примерно в сумме 0,50 грн и в личной карточке ФЛП возникнет долг в 50 копеек;

– во-вторых, согласно п. 122.1 ст. 122, начислит штраф в сумме 670 грн. за несвоевременную уплату и «повесит» его за пределы лицевого счета.

Тут нужно на минуту отвлечься, чтобы объяснить нюансы.

Штраф, который машина насчитывает в соответствии с п.122.1 ст.122, не насчитывается в лицевую карточку автоматически и не становится сразу налоговым долгом.

Для того, чтобы этот штраф стал долгом, налоговый инспектор должен составить акт камеральной проверки о нарушении сроков уплаты, а начальник налоговой инспекции должен принять решение о начислении этого штрафа.

И только когда предприниматель получит это решение, тогда эта финансовая санкция станет сначала налоговым обязательством, которое нужно уплатить, а потом, если ФЛП его не погасит, — налоговым долгом. А до этого она учитывается за пределами лицевого счета плательщика исключительно «справочно» — чтобы инспектор видел, что ее нужно насчитать.

Но пеня, которая тоже насчитывается в момент погашения долга, в отличие от штрафа за несвоевременную уплату, сразу отражается в лицевой карточке и в день ее начисления становится налоговым обязательством. Ну, а на следующий день уже налоговым долгом.

А теперь возвращаемся к нашему примеру.

Как вы помните, у нас в лицевой карточке из-за несвоевременной уплаты единого налога за январь была начислена пеня и возник долг в сумме 50 копеек. Как вы понимаете, никто предпринимателю о такой задолженности не сообщает.

Но вот наступает октябрь – и ФЛП снова платит единый налог, на этот раз вовремя, и даже раньше срока (пусть, например, 16 октября), но без учета пени, а четко в установленной сумме – 1340 грн.

Что происходит дальше.

Согласно п. 87.9. ст.87 и п.131.2. ст. 131 Налогового кодекса, в порядке очередности сначала погашается задолженность по пене за предыдущий месяц в сумме 50 копеек.

И только потом, 20 октября, из оставшейся суммы погашается обязательство по единому налогу за октябрь в сумме 1340 грн.

НО!

Поскольку к этому моменту из-за погашения долга по пене из суммы, уплаченной предпринимателем (1340 грн), осталось всего 1339,50 грн, у предпринимателя 20 октября снова возникает долг в сумме 50 копеек.

Ну а дальше, когда ФЛП будет платить единый налог за ноябрь месяц (тоже вовремя), компьютер снова:

1) на сумму задолженности 0,50 грн начисляет пеню в сумме 1 копейка (и это никак не пеня на пеню, потому что 20 октября это уже не обязательство по пени за сентябрь, а задолженность по единому налогу октября);

2) начисляет штраф согласно п. 122.1 ст. 122 НКУ в сумме 670 грн – и снова справочно отражает ее за пределы лицевого счета.

Если предприниматель продолжает платить каждый месяц по 1340 грн (без учета суммы пени, о которой он не знает), то этот сценарий повторяется снова, снова и снова, ежемесячно. Ежемесячно из уплаченной суммы сначала погашается долг за предыдущий месяц и возникает новый долг, а ФЛП начисляется примерно 1 копейка пени и штраф в сумме 670 гривен.

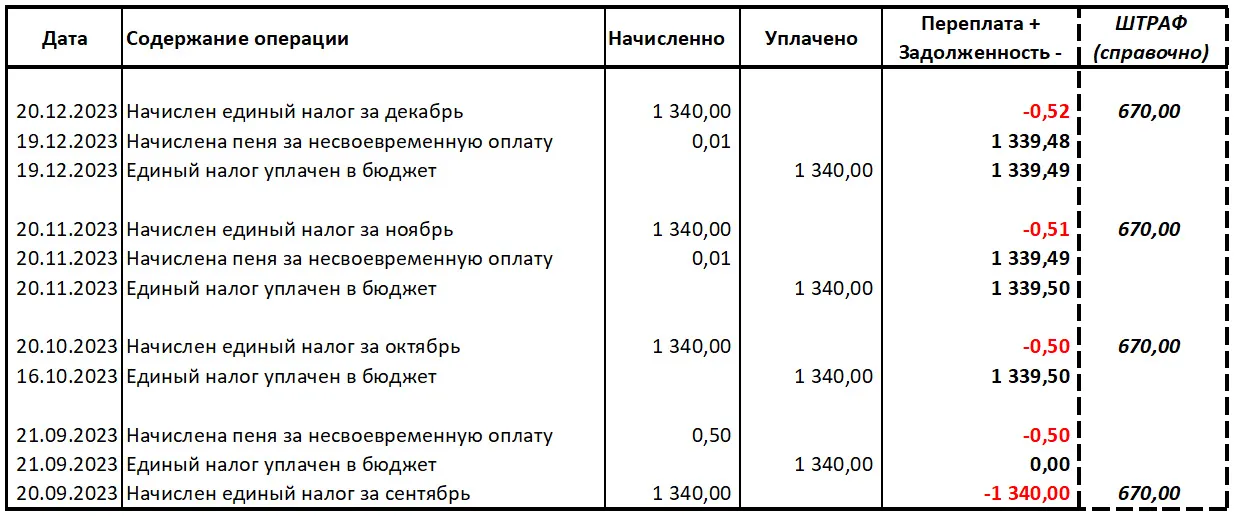

Для наглядности вот таблица, как это все выглядит в лицевом счете ФЛП:

Но вот наступает время «Х» – и, пусть это будет в феврале 2024 года, налоговая «просыпается от спячки», начисляет ФЛП штраф за 5 месяцев несвоевременной уплаты единого налога в сумме 3390,00 грн (если исходить из нашего примера) и направляет ему решение о начислении этого штрафа.

Если наш ФЛП отсутствует по своему адресу и решение вернется в налоговую без вручения, у предпринимателя все равно возникнет долг в сумме штрафа 3390 грн. Ну а дальше, если ФЛП об этом штрафе каким-то образом не узнает и не уплатит, то через 6 месяцев налоговая отменит ему регистрацию плательщиком единого налога! Об исключении из реестра плательщиков единого налога за долги я рассказывал ранее в статье «Что делать, если налоговая отменила регистрацию плательщика единого налога?» и в видео «Когда и за какие долги могут отменить регистрацию плательщика единого налога», рекомендую с ними ознакомиться.

Кстати, начисление штрафа за несколько месяцев или даже полгода – это в определенной степени не самый плохой вариант, поскольку в особо одиозных случаях (из всех мне известных) налоговая очень «удачно» не замечала такой копеечный долг в течение 2 лет. Ну а потом насчитала ФЛП штраф сразу за эти 2 года.

Как избежать таких последствий?

На самом деле очень просто.

В нашем примере ФЛПшник довел себя до цугундера тем, что напрочь забыл (или не знал) о том, что за несвоевременную уплату налогов насчитывается пеня, которая сразу, без каких-либо дополнительных решений или писем, становится долгом и насчитывается (отражается) в лицевой карточке.

Следовательно, чтобы не попасть в такую ситуацию, если вы просрочили уплату единого налога, нужно заплатить не просто установленную законом сумму единого налога, а сделать это с небольшим запасом на пеню.

Сумму «запаса» можно посчитать самому или просто «на глазок», прибавив к сумме долга примерно 2 грн за каждый календарный день просрочки (на самом деле – меньше, но лучше больше, чем меньше).

Ну а после уплаты задолженности неплохо бы зайти в электронный кабинет на сайте ГНС Украины и убедиться, что уплаченной суммы хватило для погашения и долга, и пени.

И помните, что аналогичная описанная выше ситуация может возникнуть, если вы просто ошиблись в сумме налога или в номере счета и заплатили «не туда».

Ну, а напоследок – совершенно замечательная история, с которой я когда-то столкнулся.

Был себе один упрощенец – второгруппник. 🙂

Налогового кодекса он не читал (от слова «совсем»), а все, что знал – это то, что платить единственный нужно ежемесячно «до 20-го», но можно платить и наперед.

Вооруженный этим нехитрым знанием, он мог не платить единый налог пару месяцев (а что тут такого, если денег нет), а потом заплатить сразу за 4 месяца (два предыдущих, текущий и на месяц вперед), а потом снова не платить месяца три.

О пене он что-то слышал, а о штрафе в сумме 50% от ставки единого даже не догадывался.

Через три года такого ведения дел, налоговая по достоинству оценила его «усилия» — и вручила решение о начислении штрафа прямо на «космическую» сумму, чем невероятно его удивила 🙂

Так что, делайте выводы – и не будьте такими «плательщиками»!

В случае если вам нужна консультация по вопросам налогообложения, регистрации или ликвидации бизнеса и/или общественных формирований, внесение изменений в регистрационные данные ФЛП или юрлица, вы всегда можете обратиться ко мне за услугой «Консультации по налогообложению и налоговому праву».

А чтобы не пропустить важную информацию, обязательно подписывайтесь на мой телеграм-канал «Налоговый консультант».

Контакты:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Что-то осталось непонятным или у вас есть дополнительные вопросы? Напишите мне в Viber или Telegram – и я помогу вам со всем этим разобраться!

Обязательно подпишитесь на рассылку новостей, чтобы получать уведомления о всех моих новых статьях на этом сайте. Форма для подписки находится вверху страницы, если вы читаете эту статью на компьютере, или ниже на странице, если вы читаете с телефона.

Если моя статья вам понравилась или оказалась для вас полезной, можете поддержать меня донатом перечислив любую сумму - на ваше усмотрение: ДОНАТ

Другая полезная информация на сайте «Налоговый консультант»:

1) Статьи по налогообложению и госрегистрации:

- Все о подаче отчетности;

- Единый налог;

- Налог на добавленную стоимость;

- Наличность и РРО;

- Проверки и штрафы;

- Регистрация и внесение изменений;

2) Бланки первичных документов и договоров.

3) Материалы (статьи) из системы ЗИР ГНС Украины.

4) Нормативно - правовые документы и решения суда.