Як, недоплативши копійку, можна отримати «космічний» штраф та злетіти з єдиного податку

Сьогодні я розповім, чому підприємець – платник єдиного може отримати просто божевільний штраф, та навіть втратити статус платника єдиного податку. Ну, і, звісно, про те, як цього уникнути.

Джерело таких штрафів криється, як завжди, в нашому законодавстві, а точніше, – в механізмі нарахування штрафу за несвоєчасну сплату єдиного податку.

Штраф за невчасну сплату єдиного податку

Так, зокрема, згідно з п. 122.1 ст. 122 Податкового кодексу України (далі – ПКУ), за несвоєчасну сплату єдиного податку платниками першої або другої групи встановлено штраф у сумі 50% від ставки єдиного податку.

У цьому разі не є важливим:

– на скільки днів він затримав сплату (хоч на один);

– і яку суму недоплатив до бюджету: всю або 1 копійку.

Запам’ятайте цей нюанс, він дуже важливий.

Другий нюанс полягає в тому, що, згідно з п. 87.9. ст. 87 ПКУ, у разі наявності у платника податкового боргу, контролюючі органи зобов’язані зарахувати кошти, сплачені в рахунок погашення податкового боргу, відповідно до черговості виникнення такої заборгованості, незалежно від напряму сплати, визначеного платником.

Наприклад: у платника є борг зі сплати єдиного податку за січень, лютий і березень. Він погашає борг тільки за один місяць – і в платіжному дорученні зазначає «погашення заборгованості за березень». Так ось, у такому випадку податкова, керуючись п. 87.9. ст. 87 ПКУ, зарахує цю суму як сплату за січень, а ніяк не за березень. Але йдемо далі.

Як ви всі добре знаєте, за несвоєчасну сплату податків нараховується пеня. Але мало хто пам’ятає, що, згідно з п. 131.1. ст. 131 ПКУ, платник зобов’язаний сам сплачувати нараховану суму пені (без будь-яких дій чи примусу з боку податкового органу).

Ну а якщо платник податків сам пеню не платить, у такому разі діятиме п. 131.2. ст. 131 Податкового кодексу, згідно з яким:

При погашенні суми податкового боргу (його частини) кошти, що сплачує такий платник податків, у першу чергу зараховуються в рахунок податкового зобов’язання. У разі повного погашення суми податкового боргу кошти, що сплачує такий платник податків, у наступну чергу зараховуються у рахунок погашення штрафів, в останню чергу зараховуються в рахунок пені.

Якщо платник податків не виконує встановленої цим пунктом черговості платежів або не визначає її у платіжному документі (чи визначає з порушенням зазначеного порядку), контролюючий орган самостійно здійснює такий розподіл такої суми у порядку, визначеному цим пунктом.

Ви вже зрозуміли, в чому суть? 🙂

Якщо ні – далі, для наочності, пояснюватиму на конкретному прикладі.

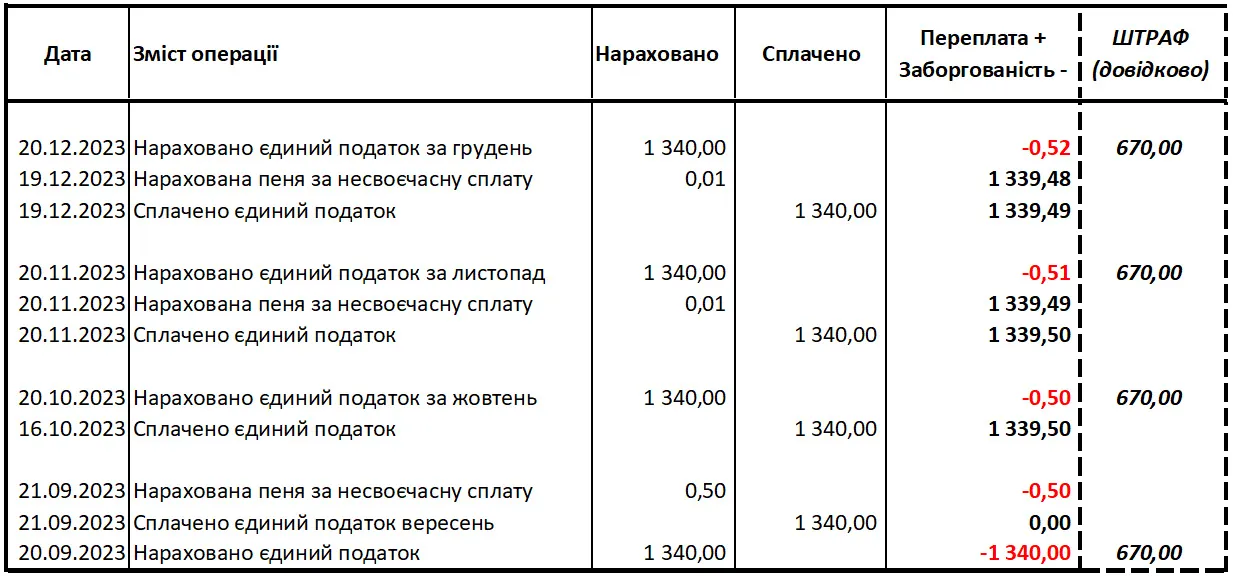

Отже, термін сплати єдиного податку для платників 1 та 2 груп, до прикладу, за вересень 2023 року – 20 вересня. Уявімо, що підприємець – платник єдиного податку 2-ї групи, замість 20 вересня сплатив єдиний податок у сумі 1340 грн тільки 21 вересня.

Що ж буде далі?

Комп’ютер абсолютно автоматично і без будь-якого втручання податківців:

– по-перше, нараховує пеню за 1 день прострочення приблизно в сумі 0,50 грн і в особовій картці ФОП виникне борг у 50 копійок;

– по-друге, відповідно до п. 122.1 ст. 122, нарахує штраф у сумі 670 грн за несвоєчасну сплату та «повісить» його за межі особового рахунку.

Тут потрібно на хвилину відволіктися, щоб пояснити нюанси.

Штраф, який машина нараховує відповідно до п. 122.1 ст. 122, не нараховується в особову картку автоматично і не стає відразу податковим боргом. Для того щоб цей штраф став боргом, податковий інспектор повинен скласти акт камеральної перевірки про порушення термінів сплати, а керівник податкової має прийняти рішення про нарахування цього штрафу.

І тільки коли підприємець отримає це рішення, про нарахування йому штрафу, тільки тоді ця фінансова санкція стане спочатку податковим зобов’язанням, яке потрібно сплатити, а потім, якщо ФОП його не сплатить, – податковим боргом. А до моменту отримання ФОПом рішення вона обліковується за межами особового рахунку платника винятково «довідково» – щоб інспектор бачив, що її потрібно нарахувати.

Але пеня, яка теж нараховується в момент погашення боргу, на відміну від штрафу за несвоєчасну сплату, відразу відображається в особовій картці та в день її нарахування стає податковим зобов’язанням. Ну, а на наступний день – податковим боргом.

А тепер повертаємося до нашого прикладу.

Як ви пам’ятаєте, у нас в особовій картці через невчасну сплату єдиного податку за вересень була нарахована пеня і виник борг у сумі 50 копійок. Як ви розумієте, ніхто підприємцю про таку заборгованість не повідомляє.

Але ось настає жовтень – і ФОП знову сплачує єдиний податок, на цей раз вчасно, і навіть раніше терміну (нехай, наприклад, 16 жовтня), але без урахування пені, а чітко у встановленій сумі – 1340 грн.

Що відбувається далі.

Відповідно до п. 87.9. ст. 87 і п. 131.2. ст. 131 Податкового кодексу, в порядку черговості спочатку погашається заборгованість з пені за попередній місяць у сумі 50 копійок.

І тільки потім, 20 жовтня, із суми, що залишилася, погашається зобов’язання з єдиного податку за лютий у сумі 1340 грн.

АЛЕ!

Оскільки до цього моменту через погашення боргу за пенею із суми, сплаченої підприємцем (1340 грн), залишилося лише 1339,50 грн, у підприємця 20 жовтня знову виникає борг у сумі 50 копійок.

Ну, а далі, коли ФОП буде сплачувати єдиний податок за листопад місяць (теж вчасно), комп’ютер знову:

1) на суму заборгованості 0,50 грн нараховує пеню в сумі 1 копійка (і це ніяк не пеня на пеню, тому що 20 жовтня це вже не зобов’язання з пені за вересень, а заборгованість за єдиним податком жовтня);

2) нараховує штраф згідно з п. 122.1 ст. 122 ПКУ у сумі 670 грн – і знову довідково відображає її за межі особового рахунку.

Якщо підприємець і далі продовжує платити кожен місяць по 1340 грн (без урахування суми пені, про яку він не знає), то цей сценарій повторюється знову, знову і знову, щомісяця. Щомісяця зі сплаченої суми спочатку погашається борг за попередній місяць і виникає новий борг, а ФОПу нараховується приблизно 1 копійка пені і штраф у сумі 670 гривень.

Для наочності ось таблиця, як це все виглядає в особовому рахунку ФОП:

Але ось настає час «Х» – і, хай це буде в лютому 2024 року, податкова «прокидається зі сплячки», нараховує ФОП штраф за 5 місяців несвоєчасної сплати єдиного податку у сумі 3390,00 грн (якщо виходити із нашого прикладу) та направляє йому рішення про нарахування цього штрафу.

Якщо наш ФОП відсутній за своєю адресою і рішення повернеться до податкової без вручення, у підприємця все одно виникне борг у сумі штрафу 3390 грн. Ну а далі, якщо ФОП про цей штраф якимось чином не дізнається і не сплатить, то через 6 місяців податкова скасує йому реєстрацію платником єдиного податку! Про виключення з реєстру платників єдиного податку за борги я розповідав раніше в статті «Що робити, якщо податкова скасувала реєстрацію платника єдиного податку?» й у відео «Коли та за які борги можуть скасувати реєстрацію платника єдиного податку», рекомендую з ними ознайомитися.

До речі, нарахування штрафу за декілька місяців чи навіть півроку – це певною мірою не найгірший варіант, оскільки в особливо одіозних випадках (з усіх відомих мені) податкова дуже «вдало» не помічала такий копійчаний борг протягом 2 років. Ну а потім нарахувала ФОП штраф відразу за ці 2 роки.

Як же уникнути таких наслідків?

Насправді дуже просто.

У нашому прикладі ФОП довів себе до цугундера тим, що геть-чисто забув (або не знав) про те, що за несвоєчасну сплату податків нараховується пеня, яка відразу, без будь-яких додаткових рішень або листів, стає зобов’язанням – і нараховується (відображається) в його особовому рахунку.

Отже, щоб не потрапити в таку ситуацію, якщо ви прострочили сплату єдиного податку, слід заплатити не просто встановлену законом суму єдиного податку, а зробити це з невеликим запасом «на пеню».

Суму «запасу» можна порахувати самому або просто «на око», додавши до суми боргу приблизно 2 грн за кожен календарний день прострочення (насправді – менше, але краще більше, ніж менше).

Ну, а після сплати заборгованості непогано б зайти в електронний кабінет на сайті ДПС України і переконатися, що сплаченої суми вистачило для погашення і боргу, і пені.

І пам’ятайте, що аналогічна описаній вище ситуація може виникнути, якщо ви просто помилилися в сумі податку або в номері рахунку і заплатили «не туди».

Ну, а наостанок – абсолютно чудова історія, з якою я колись зіткнувся.

Був собі один «спрощенець» – другогрупник. 🙂

Податкового кодексу він не читав (від слова «зовсім»), а все, що знав, – це те, що платити єдиний потрібно щомісяця «до 20-го», але можна й платити наперед.

Озброєний цим нехитрим знанням, він міг не платити єдиний податок пару місяців (а шо тут такого, якщо грошей немає), а потім заплатити відразу за 4 місяці (два попередніх, поточний і на місяць уперед), а потім знову не платити місяці три.

Про пеню він «щось» чув, а про штраф у сумі 50 % від ставки єдиного навіть не здогадувався.

Через три роки такого ведення справ, податкова гідно оцінила його “зусилля” – і вручила рішення про нарахування штрафу просто на «космічну» суму, чим невимовно його здивувала 🙂

Отже, робіть висновки – і не будьте такими «платниками»! 🙂

Якщо ж вам буде потрібна консультація з питань оподаткування, державної реєстрації чи ліквідації бізнесу та/або громадських формувань, внесення змін у реєстраційні дані ФОП або юрособи, ви завжди можете звернутись до мене за послугою «Консультації з оподаткування та податкового права».

А щоб не пропустити важливу інформацію, обов'язково підписуйтесь на мій телеграм-канал «Податковий консультант».

Контакти:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Щось залишилося незрозумілим чи маєте додаткові запитання? Напишіть мені у Viber або Telegram – і я допоможу вам з усім цим розібратися!

Обов'язково підпишіться на розсилку новин, щоб отримувати сповіщення про всі мої нові статті на цьому сайті. Відповідна форма для підписки є вгорі сторінки, якщо ви читаєте цю статтю на комп’ютері, або далі внизу, якщо ви читаєте з телефона.

Якщо моя стаття вам сподобалася або виявилася для вас корисною, можете підтримати мене донатом в будь-якій сумі - на ваш розсуд : ДОНАТ

Інша корисна інформація на сайті «Податковий консультант»:

1) Статті із оподаткування та держреєстрації:

- Все про надання звітності;

- Єдиний податок;

- Податок на додану вартість;

- Готівка РРО та ПРРО;

- Перевірки та штрафи;

- Реєстрація та внесення змін.

2) Бланки первинних документів та договорів.

3) Матеріали (статті) із системи ЗІР ДПС України.

4) Нормативно - правові документи та рішення суду.