Хто із ФОП звільнений від сплати ЄСВ

Починаючи з січня 2025 року Верховна Рада відновила обов’язкову сплату ЄСВ для всіх ФОП. Тож враховуючи це, пропоную розібрати, хто із ФОП звільнений від сплати ЄСВ відповідно до чинного законодавства та коли таке звільнення діє, а коли ні.

Після початку широкомасштабного вторгнення з боку російської федерації всіх ФОП – як платників єдиного податку, так і ФОП на загальній системі оподаткування – звільнили від обов’язкової сплати єдиного соціального внеску за себе, починаючи з березня 2022 року.

Однак в подальшому, згідно з Законом України «Про державний бюджет України на 2025 рік», це звільнення призупинили, або, якщо хочете, скасували та відновили обов’язкову сплату ЄСВ з січня 2025 року.

Разом із тим Законом України від 8 липня 2010 року № 2464-VI «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» (далі – Закону № 2464) від початку було передбачено звільнення від сплати ЄСВ для окремих категорій ФОП, і воно нікуди не поділося та продовжує діяти для цих ФОП і на цей час.

Зміст

- 1 Хто із ФОП звільнений від сплати ЄСВ у 2025 році

- 1.1 Звільнення від сплати ЄСВ ФОП пенсіонерів та осіб з інвалідністю

- 1.2 Звільнення від сплати ЄСВ ФОП, що є найманими працівниками

- 1.3 Звільнення від сплати ЄСВ гіг-спеціалістів

- 1.4 Звільнення від ЄСВ ФОП у декретній відпустці

- 1.5 Хто із ФОП на загальній системі звільнений від сплати ЄСВ

- 1.6 Звільнення від сплати ЄСВ ФОП з окупованих територій

- 1.7 Звільнення від сплати ЄСВ мобілізованих ФОП

- 2 Надання звітності по ЄСВ у випадку звільнення від його сплати

Хто із ФОП звільнений від сплати ЄСВ у 2025 році

На сьогодні від сплати ЄСВ звільнені такі категорії ФОП (зокрема і ФОП – платники єдиного податку):

- особи з інвалідністю;

- пенсіонери за віком;

- пенсіонери за вислугою років;

- особи, що досягли віку, встановленого статтею 26 Закону України «Про загальнообов’язкове державне пенсійне страхування»;

- наймані працівники;

- особи, що уклали гіг-контракт із резидентом Дія Сіті;

- патронатні вихователі, батьки-вихователі дитбудинків сімейного типу, прийомні батьки (з 01.10.2025 року);

- особи у відпустці по вагітності та пологах (з 01.10.2025 року);

- особи у відпустці по догляду за дитиною до 3 років (з 01.10.2025 року);

- батьки, опікуни чи доглядальники осіб з інвалідністю, тяжкохворих дітей, осіб похилого віку (з 01.10.2025 року);

- інвестори (оператори) за угодами про розподіл продукції (з 01.10.2025 року);

- ФОП із окупованих територій;

- ФОП на загальній системі без діяльності;

- мобілізовані ФОП.

Але не все так просто із цими звільненнями, бо для кожної із цих категорій є відповідні окремі умови для звільнення від сплати ЄСВ. Тож недостатньо просто належати до однієї із цих категорій, аби мати право не сплачувати єдиний соціальний внесок до бюджету.

Отже, розгляньмо особливості окремих, самих популярних, звільнень та як ними скористатися.

Звільнення від сплати ЄСВ ФОП пенсіонерів та осіб з інвалідністю

Відповідно до ч. 4. ст. 4 Закону № 2464 не сплачують ЄСВ особи з інвалідністю та пенсіонери (за віком чи за вислугою років) у випадку, якщо вони отримують пенсію чи соціальну допомогу.

Тобто недостатньо просто бути пенсіонером (досягти пенсійного віку) чи особою з інвалідністю, потрібно обов’язково отримувати пенсію чи соціальну допомогу. А у випадку їх відсутності (наприклад, у особи іноземна пенсія) навряд чи можна буде розраховувати на звільнення такого ФОП від сплати ЄСВ.

При цьому, якщо особа із інвалідністю чи пенсіонер отримує саме пенсію, то про свій статус можна податкову ніяк не повідомляти, бо вона отримує всю необхідну інформацію напряму від Пенсійного фонду України (далі – ПФУ).

А от якщо особі з інвалідністю чи пенсіонеру призначена соціальна допомога, тоді, щоб отримати належне звільнення від сплати ЄСВ, краще написати в податкову заяву і додати до неї відповідні документи, що підтверджують ваш статус, а також обов’язково довідку про призначення вам соціальної допомоги.

У загальному порядку звільнення від сплати єдиного соціального внеску для осіб з інвалідністю та пенсіонерів діє з наступного місяця після отримання ФОП відповідного статусу.

Ну і за бажання, попри звільнення, ФОП, який є пенсіонером чи особою з інвалідністю, може сплачувати ЄСВ за свого ФОП добровільно. Така сплата (за умови належного звітування) додасть йому страхового стажу й відповідно вплине на розмір призначеної пенсії.

Звільнення від сплати ЄСВ ФОП, що є найманими працівниками

Згідно з ч. 6 ст. 4 Закону № 2464 ФОП, які одночасно є найманими працівниками, звільняються від сплати ЄСВ:

- до 01.10.2025 року – якщо вони працюють за основним місцем роботи та роботодавець сплачує за них ЄСВ у сумі не менше мінімальної;

- після 01.10.2025 року – у випадку, коли будь-який роботодавець сплачує за них ЄСВ у сумі не менше мінімальної.

Тобто, якщо йдеться про звільнення від сплати ЄСВ за період до 01.10.2025 року, для звільнення має виконуватися дві умови:

- ФОП має бути найманим працівником за основним місцем роботи.

- За нього роботодавець має сплачувати ЄСВ у сумі не менше мінімальної.

Якщо ж хоч одна із цих умов не виконується, на звільнення від сплати ЄСВ у період до 01.10.2025 року можна не розраховувати.

Однак якщо ФОП, який одночасно є найманим працівником, хоче отримати звільнення від ЄСВ за період, що починається після 01.10.2025 року, то тут усе набагато простіше.

Після 01 жовтня 2025 року, незалежно від того, який із роботодавців (за основним місцем роботи чи за сумісництвом) сплачує ЄСВ за такого найманого працівника у сумі не менше мінімальної – ФОП у такому випадку має право не сплачувати ЄСВ за себе як за ФОП.

Та насправді й до 01.10.2025 року у податківців існувала позиція, що таке звільнення діє незалежно від того, який із роботодавців сплачує за найманого працівника ЄСВ у сумі не менше мінімальної.

Так, як приклад, у своєму листі від 02.05.2025 року № 461/2/99-00-24-01-01-02, наданому як відповідь на запит Комітету Верховної Ради України з питань фінансів, податкової та митної політики, ДПС України зазначила, що:

«…у разі, якщо… підприємець має основне місце роботи і роботодавцем (не обов’язково за основним місцем роботи) сплачено страховий внесок у розмірі не менше мінімального.., то… підприємець звільняється від сплати за себе єдиного внеску за відповідні місяці звітного періоду»

Тож у вас є шанс отримати звільнення від сплати ЄСВ і за період до 01.10.2025 року, якщо за вас єдиний соціальний внесок у сумі не менше мінімальної сплачували там, де ви працювали за сумісництвом. Але для цього потрібно буде звернутися до ДПС України й отримати від них індивідуальну податкову консультацію (далі – ІПК) з цього питання саме для вашого ФОП, що ви можете не сплачувати ЄСВ за себе як за ФОП і до 01.10.2025 року.

Якщо ж вам буде потрібна допомога із підготовки та направлення запиту про надання ІПК, ви завжди можете звернутися до мене за послугою «Підготовка запиту про надання індивідуальної податкової консультації».

До речі, ФОП, який є найманим працівником, за якого роботодавець сплачує ЄСВ у сумі не менше мінімальної, не може сплачувати ЄСВ за себе як ФОП добровільно. Принаймні такої позиції тримаються податківців у своїх роз’ясненнях.

Звільнення від сплати ЄСВ гіг-спеціалістів

Для гіг-контракторів (згідно приписів до ч. 6 ст. 4 Закону № 2464) діють ті самі принципи, що і для найманих працівників: роботодавець, з яким був укладений гіг-конктракт, має сплачувати за такого працівника ЄСВ у сумі не менше мінімальної. За таких умов ФОП, який працює також як і гіг-спеціаліст, буде звільнений від сплати ЄСВ як ФОП.

Однак, на відміну від найманих працівників, гіг-спеціалисти за бажання можуть сплачувати єдиний соціальний внесок за себе як ФОП.

Звільнення від ЄСВ ФОП у декретній відпустці

Починаючи із 01 жовтня 2025 року ФОП, що перебувають у декретній відпустці по догляду за дитиною до досягнення нею трирічного віку та відповідно до закону отримують допомогу по догляду за дитиною до досягнення нею трирічного віку – звільнені від сплати ЄСВ за себе як за ФОП.

Так, згідно з ч. 6 ст. 4 Закону № 2464 ФОП звільняються від сплати ЄСВ за себе за місяці, за які роботодавцем сплачено страховий внесок за таких осіб у розмірі не менше мінімального страхового внеску.

Ну, а оскільки пенсійний фонд (далі – ПФУ), який виплачує допомогу по догляду за дитиною до досягнення нею трирічного віку, згідно з приписами до абз. 7 п. 1 ч. 1 ст. 4 Закону № 2464 віднесено до роботодавців, а нарахування та сплата ЄСВ за осіб, що перебувають у декретній відпустці по догляду за дитиною до досягнення нею трирічного віку та відповідно отримують допомогу по догляду за дитиною до досягнення нею трирічного віку, згідно з абз. 3 п. 1 ч. 1 ст. 7 Закону № 2464 здійснюється у розмірі не менше мінімального, то ФОП, що перебувають у декретній відпустці по догляду за дитиною до досягнення нею трирічного віку (й отримують відповідну допомогу) – звільнені від сплати ЄСВ за себе як за ФОП.

При цьому ФОП мають право на звільнення від сплати ЄСВ незалежно від того, чи отримують вони доходи як ФОП, чи ні.

Головне, щоб такий ФОП виконав дві умови:

- офіційно перебував у декретній відпустці по догляду за дитиною до досягнення нею трирічного віку;

- отримував допомогу по догляду за дитиною до досягнення нею трирічного віку.

Бо якщо ФОП не оформить офіційно таку відпустку та/або не оформить і не отримуватиме допомогу по догляду за дитиною до досягнення нею трирічного віку – він буде зобов’язаний сплачувати ЄСВ у повному розмірі.

Також перш ніж скористатися цією пільгою, не зайвим буде перевірити, чи відображає ПФУ у довідках ОК-5 та ОК-7 нарахування страхового стажу за період перебування у декретній відпустці по догляду за дитиною до досягнення нею трирічного віку. Якщо там цього немає, варто звернутися до ПФУ із офіційною заявою, чому раптом так сталося, та вимогами усунути цей недолік.

Ну і звісно, що, хоч ФОП за дотримання вищевказаних умов і буде звільнений від сплати ЄСВ – за бажання він може сплачувати його добровільно.

Хто із ФОП на загальній системі звільнений від сплати ЄСВ

Відповідно до приписів п. 2 ч. 1 ст. 7 Закону № 2464 ФОП на загальній системі оподаткування можуть не сплачувати ЄСВ за ті місяці, в яких їх чистий дохід дорівнює нулю.

Тож у випадку, якщо ФОП на загальній системі взагалі не здійснює діяльність, він звільнений від сплати ЄСВ. Одна за бажання може сплачувати його добровільно.

Також ФОП на загальній системі звільнені від сплати ЄСВ у випадку, коли вони є:

– особами з інвалідністю;

– пенсіонерами за віком;

– пенсіонерами за вислугою років;

– особами, що досягли віку, встановленого статтею 26 Закону України «Про загальнообов’язкове державне пенсійне страхування»;

– найманими працівниками чи гіг-спеціалістами.

Разом з тим, якщо ви ФОП на загальній системі оподаткування, я б радив отримати від ДПС України ІПК щодо вищевказаного права на звільнення від сплати ЄСВ. Така ІПК стане у пригоді у випадку можливих необґрунтованих претензій із боку місцевих податківців під час вашої перевірки.

Звільнення від сплати ЄСВ ФОП з окупованих територій

Відповідно до п. 93 розд. VIII Закону № 2464 ФОП, чия адреса місця реєстрації (місця прописки) знаходиться на тимчасово окупованій території, звільнені від сплати ЄСВ. Але за бажання можуть сплачувати за себе ЄСВ добровільно відповідно до Порядку добровільної сплати єдиного внеску на загальнообов’язкове державне соціальне страхування платниками єдиного внеску із місцезнаходженням (місцем проживання) на тимчасово окупованій території України, затвердженим постановою Кабінету Міністрів України від 20 грудня 2024 р. № 1496.

Однак я б не дуже цьому радів, оскільки відповідно до приписів ч. 2 ст. 13 Закону України від 15 квітня 2014 року № 1207-VII «Про забезпечення прав і свобод громадян та правовий режим на тимчасово окупованій території України»:

«Здійснення господарської діяльності юридичними особами, фізичними особами – підприємцями та фізичними особами, які провадять незалежну професійну діяльність, місцезнаходженням (місцем проживання) яких є тимчасово окупована територія, дозволяється виключно після зміни їхньої податкової адреси на іншу територію України.

Правочин, стороною якого є суб’єкт господарювання, місцезнаходженням (місцем проживання) якого є тимчасово окупована територія, є нікчемним. На такі правочини не поширюється дія положення абзацу другого частини другої статті 215 Цивільного кодексу України»

При цьому відповідно до пп. 26.10 п. 26 підрозділу 10 розділу XX Податкового кодексу України:

«У разі здійснення нарахування (виплати) фізичним особам – підприємцям (незалежно від системи оподаткування), податковою адресою яких є тимчасово окупована територія, доходу від здійснення ними підприємницької діяльності суб’єкт господарювання та/або самозайнята особа, які нараховують (виплачують) такий дохід, зобов’язані утримати податок на доходи у джерела виплати. При цьому на таких осіб не поширюється дія пункту 177.8 статті 177 та підпункту 2 пункту 297.1 статті 297 цього Кодексу.

Доходи від здійснення підприємницької діяльності, оподатковані відповідно до цього підпункту, не включаються до загального оподатковуваного доходу фізичної особи – підприємця та/або доходу фізичної особи – підприємця платника єдиного податку»

Отже, якщо ФОП із адресою місцезнаходження на окупованій території буде продавати товари чи надавати послуги іншим ФОП або юрособам, то його контрагенти будуть зобов’язані утримувати з усіх сум, що йому виплачуються, ПДФО і військовий збір – попри те, що він ФОП.

Ну а банки можуть припинити обслуговування рахунків такого ФОП, аж поки він не змінить свою адресу на підконтрольну територію (детальніше про це все можна прочитати в моїй статті «Чи можна працювати з юрособами та ФОП із окупованих територій?»).

З огляду на вищевказане, хоч ФОП з окупованих територій і звільнений від сплати єдиного соціального внеску, для повноцінної роботи йому скоріш за все доведеться змінити адресу місця реєстрації на підконтрольну територію (особливо якщо він продає товари чи надає послуги іншим ФОП та/або юрособам), що призведе до втрати цієї пільги.

Звільнення від сплати ЄСВ мобілізованих ФОП

Також відповідно до приписів пунктів 92 та 918 розділу VIII Закону № 2464 ФОП мобілізовані, призвані за контрактом або призвані на військову службу за призовом осіб із числа резервістів, якщо у них немає найманих працівників, звільняються від сплати ЄСВ на весь період їхньої служби.

Підставою для такого звільнення є відомості, отримані ДПС України з Єдиного державного реєстру призовників, військовозобов’язаних та резервістів (далі – Єдиний реєстр) про дату мобілізації, укладення контракту, демобілізації (звільнення з військової служби) таких платників ЄСВ.

У випадку відсутності відповідної інформації в Єдиному реєстрі та/або її не отримання ДПС України ФОП має право подати до податкової відповідну заяву та копію військового квитка або копію іншого документа, виданого відповідним державним органом, із зазначенням даних про призов такої особи на військову службу за призовом під час мобілізації, на особливий період, копію контракту.

Таке звільнення діє з першого числа місяця, в якому особу призваною на військову службу або в якому з особою укладено контракт (але не раніше 24.02.2022 р.), до останнього дня місяця, в якому особу демобілізовано (звільнено зі служби).

При цьому звільнення від сплати ЄСВ не залежить від того, отримує військовий доходи як ФОП чи ні.

Про це ДПС України чітко зазначила у своєму листі від 12.08.2025 року № 874/2/99-00-24-01-03-02 (далі – Лист № 874), направленому на адресу Комітету Верховної Ради України з питань фінансів, податкової та митної політики, а саме:

«Разом з цим, пункти 9-2 та 9-18 Закону не передбачають взаємозв’язку між звільненням від виконання обов’язків, визначених частиною другою статті 6 Закону, та наявністю доходу від підприємницької діяльності за період проходження військової служби, тобто застосовуються незалежно від наявності/відсутності доходу від підприємницької діяльності протягом зазначеного періоду»

Ба більше, в Листі № 874 вказано на те, що за бажання ФОП – військовий має право надати уточнюючі декларації за всі періоди служби (якщо він сплачував ЄСВ у цей час) та зняти нарахування по ЄСВ, а сплачені суми повернути на свій рахунок фізособи.

Та перш ніж так робити, я б радив отримати з ДПС України ІПК з цього питання. Просто про всяк випадок, щоб у разі чого було що показати вашим місцевим податківцям (ось зразок такого запиту).

Надання звітності по ЄСВ у випадку звільнення від його сплати

Згідно роз’яснень ДПС України опублікованих в їх системі «ЗІР» у всіх вищеперелічених випадках особи, що скористалися пільгою по ЄСВ і не сплачували ЄСВ весь рік, можуть не подавати додаток по ЄСВ як із Податковою декларацією платника єдиного податку – фізичної особи – підприємця, так і з Податковою декларацією про майновий стані і доходи (яка надається ФОП на загальній системі оподаткування).

Виняток із цього правила – це платники єдиного податку, які сплачували ЄСВ за окремі місяці і хочуть, щоб цей період увійшов у їх страховий стаж, і платники на загальній системі оподаткування, які здійснювали діяльність у звітному році.

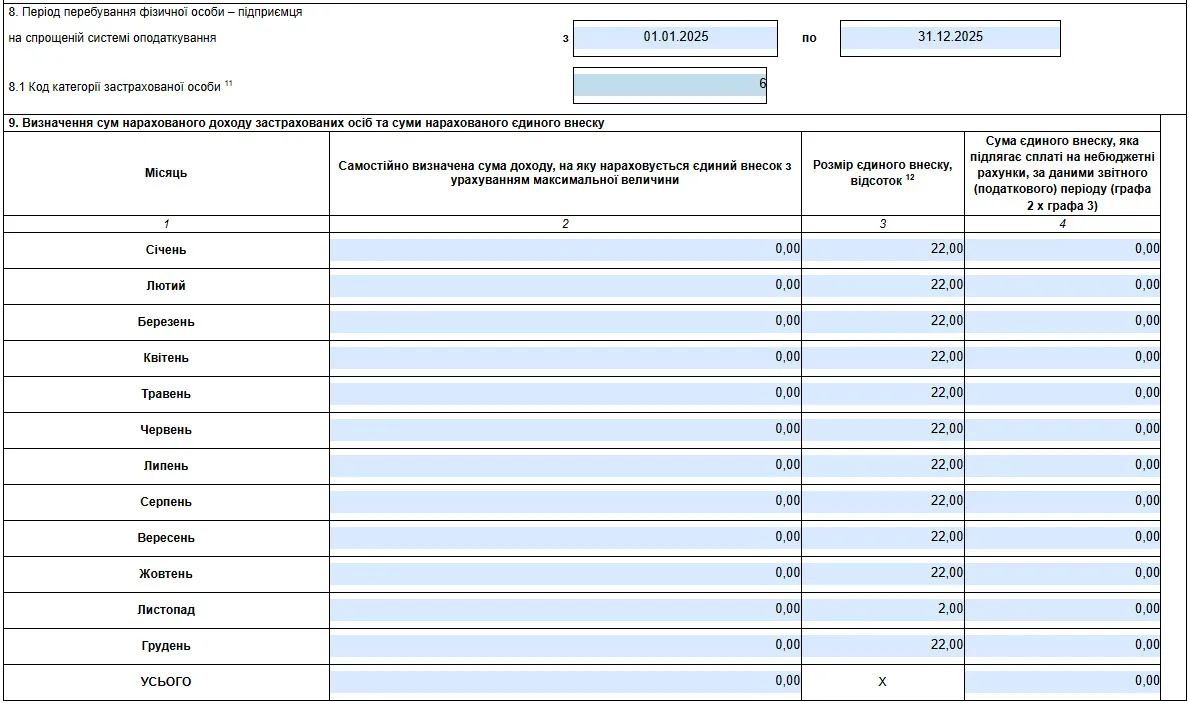

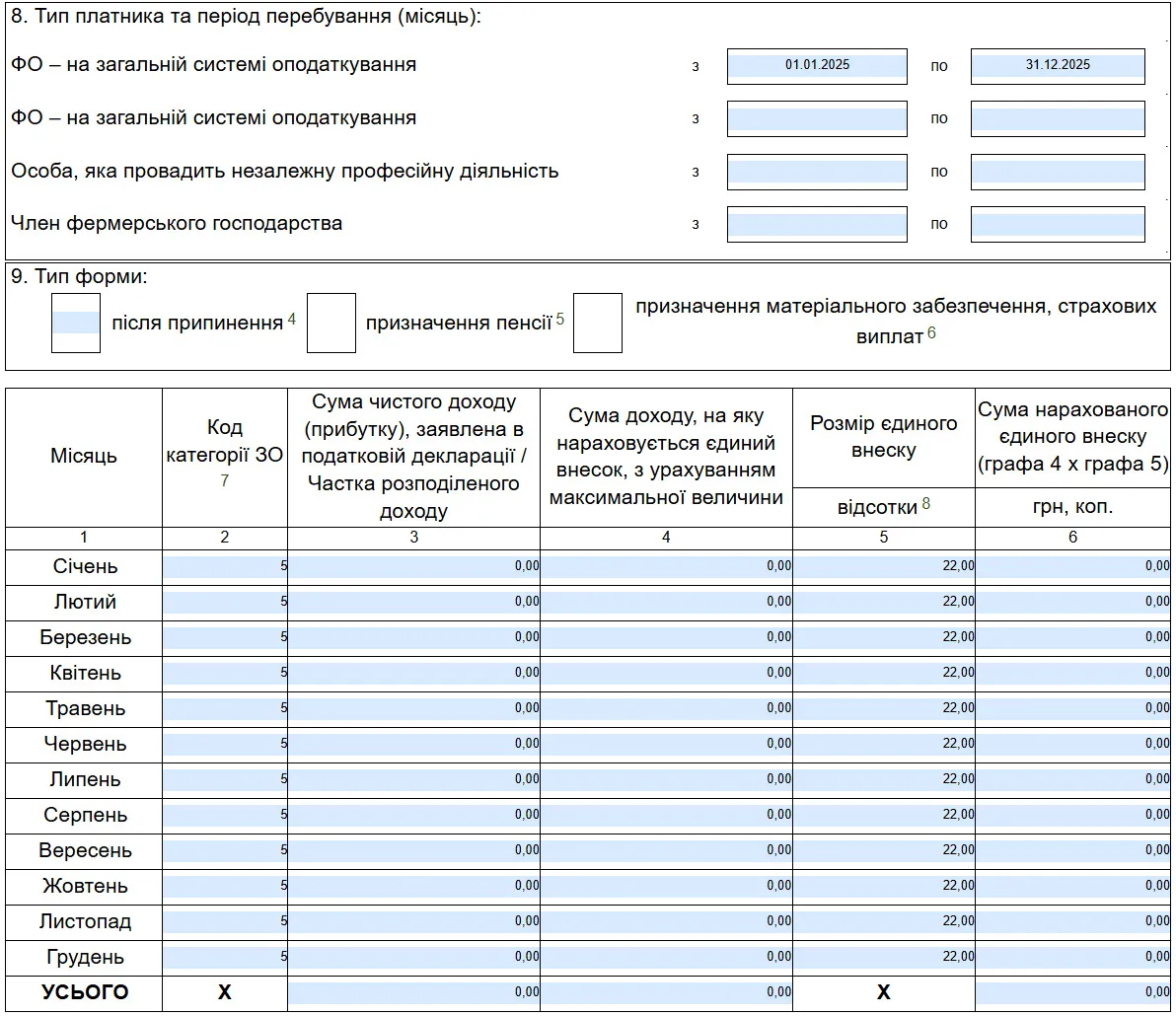

Також ФОП що скористалися пільгою і не сплачували ЄСВ весь рік за бажанням все ж таки можуть подати додаток по ЄСВ, заповнивши його «нулями» – так, як на цих скріншотах.

Додаток 1 по єдиному соціальному внеску до Податкової декларацією платника єдиного податку – фізичної особи – підприємця

Додаток 1 по єдиному соціальному внеску до Податкової декларацією про майновий стані і доходи

Ну а у випадку, якщо вам потрібна буде допомога із надання звітності ФОП, ви завжди можете звернутися до мене за «Послугою із надання декларації ФОП онлайн».

Якщо ж вам буде потрібна консультація з питань оподаткування, державної реєстрації чи ліквідації бізнесу та/або громадських формувань, внесення змін у реєстраційні дані ФОП або юрособи, ви завжди можете звернутись до мене за послугою «Консультації з оподаткування та податкового права».

А щоб не пропустити важливу інформацію, обов'язково підписуйтесь на мій телеграм-канал «Податковий консультант».

Контакти:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Щось залишилося незрозумілим чи маєте додаткові запитання? Напишіть мені у Viber або Telegram – і я допоможу вам з усім цим розібратися!

Обов'язково підпишіться на розсилку новин, щоб отримувати сповіщення про всі мої нові статті на цьому сайті. Відповідна форма для підписки є вгорі сторінки, якщо ви читаєте цю статтю на комп’ютері, або далі внизу, якщо ви читаєте з телефона.

Якщо моя стаття вам сподобалася або виявилася для вас корисною, можете підтримати мене донатом в будь-якій сумі - на ваш розсуд : ДОНАТ

Інша корисна інформація на сайті «Податковий консультант»:

1) Статті із оподаткування та держреєстрації:

- Все про надання звітності;

- Єдиний податок;

- Податок на додану вартість;

- Готівка РРО та ПРРО;

- Перевірки та штрафи;

- Реєстрація та внесення змін.

2) Бланки первинних документів та договорів.

3) Матеріали (статті) із системи ЗІР ДПС України.

4) Нормативно - правові документи та рішення суду.