Коли IT-компанії зобов’язані сплачувати ПДВ при експорті послуг!!!

Ми всі звикли, що при експорті програмної продукції або при наданні послуг з розробки програмного забезпечення іноземному замовнику ці операції не є об’єктом оподаткування ПДВ. Однак податкова так не вважає!

Або, якщо бути точним, вона вважає, що норми п. 186.3 ст. 186 Податкового кодексу України (далі – ПКУ), завдяки якому операції з надання послуг іноземним замовникам не є об’єктом оподаткування, розповсюджуються не на всі послуги, що надаються ІТ-компаніями.

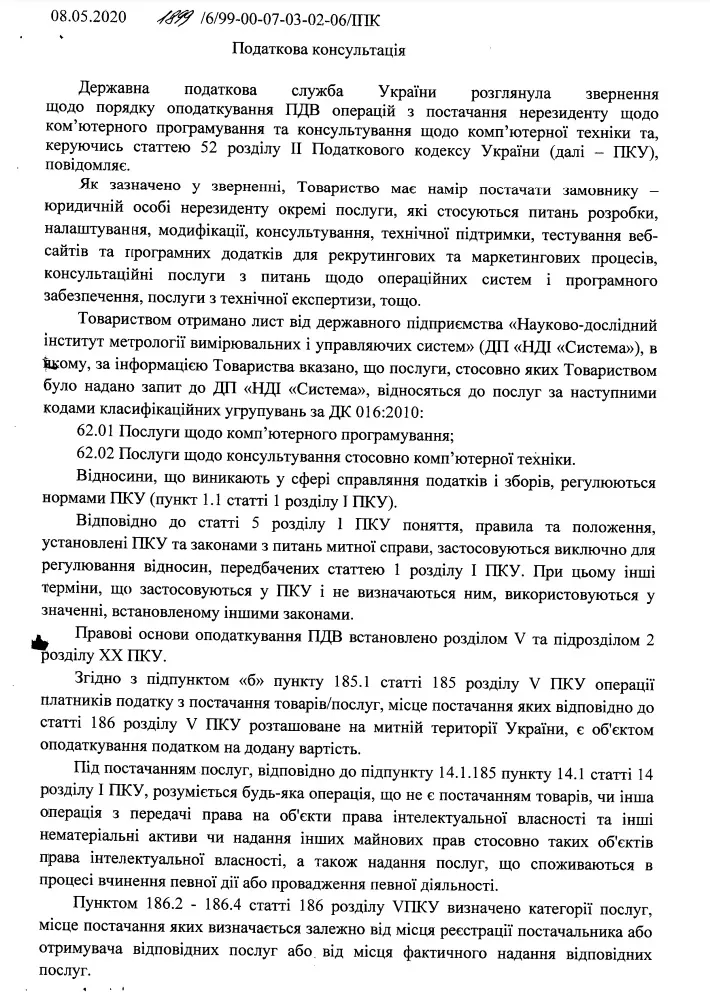

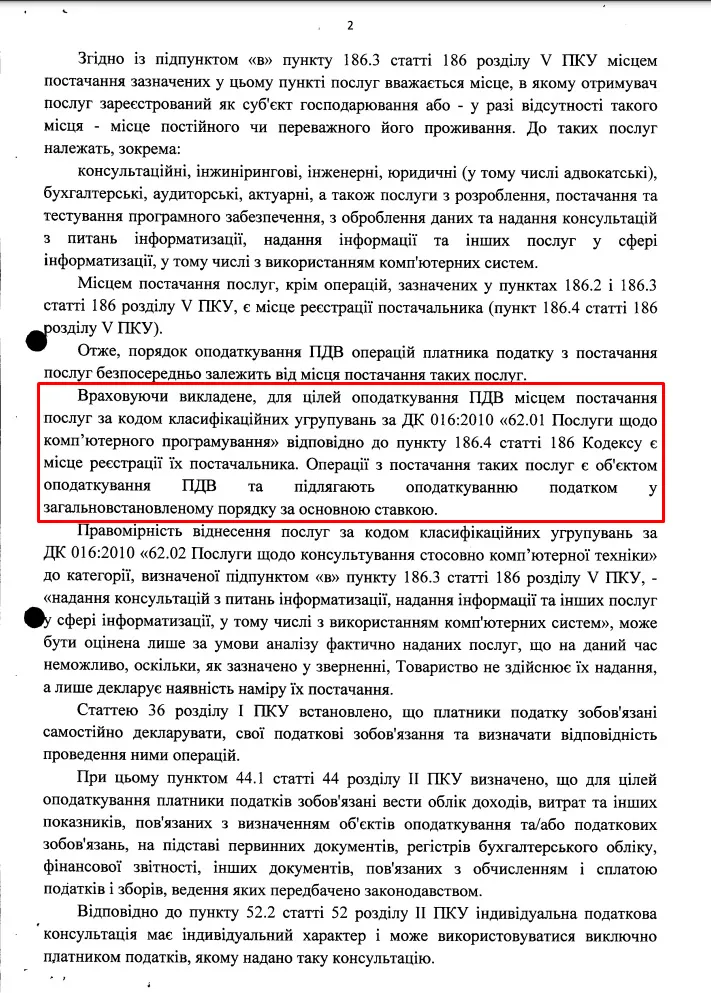

Так в одній зі своїх вже «стареньких» індивідуальних податкових консультацій, а саме в ІПК від 08.05.2020 року № 1899/6/99-00-07-03-02-06/ІПК, ДПС України дійшла висновку, що «послуги щодо комп’ютерного програмування» є об’єктом оподаткування ПДВ, навіть якщо вони надаються іноземним замовникам!

І, як не дивно, ДПС України в цьому питанні формально праві.

Так згідно п. 185.1. ст.185 ПКУ об’єктом оподаткування ПДВ є операції платників податку з:

а) постачання товарів, місце постачання яких розташоване на митній території України, відповідно до статті 186 цього Кодексу….;

б) постачання послуг, місце постачання яких розташоване на митній території України, відповідно до статті 186 цього Кодексу;

Тобто, відповідно до приписів п. 185.1. ст.185 ПКУ, якщо місце постачання послуг знаходить за межами митної території України, ПДВ не нараховується.

При цьому п. 186.3. ст. 186 ПКУ містить вичерпний перелік послуг, для яких місце постачання буде знаходитись (вважатись) за межами митної території України за умови, що ці послуги надаються іноземному замовнику.

Так згідно з приписами п. 186.3. ст. 186 ПКУ до таких послуг, зокрема, належать (наведу лише ті, які так чи інакше можуть бути пов’язані з ІТ-компаніями):

– надання майнових прав інтелектуальної власності;

– створення за замовленням та використання об’єктів права інтелектуальної власності, у тому числі за ліцензійними договорами;

– рекламні послуги;

– консультаційні послуги;

– інжинірингові послуги;

– інженерні послуги;

– послуги з розроблення та тестування програмного забезпечення;

– послуги з оброблення даних;

– послуги з надання консультацій з питань інформатизації;

– надання інформації та інших послуг у сфері інформатизації, у тому числі з використанням комп’ютерних систем;

– телекомунікаційні послуги, а саме: послуги, пов’язані з передаванням, поширенням або прийманням сигналів, слів, зображень та звуків або інформації будь-якого характеру за допомогою дротових, супутникових, стільникових, радіотехнічних, оптичних або інших електромагнітних систем зв’язку, включаючи відповідне надання або передання права на використання можливостей такого передавання, поширення або приймання, у тому числі надання доступу до глобальних інформаційних мереж;

– послуги радіомовлення та телевізійного мовлення;

– надання послуг з виробництва та компонування відеофільмів, кінофільмів, анімаційних (мультиплікаційних) фільмів, телевізійних програм, рекламних фільмів, фоторекламних матеріалів та комп’ютерної графіки.

Все.

Повторюсь, перелік цих послуг вичерпний. Це означає, що для решти послуг, яких немає в цьому переліку, місцем постачання є територія України, навіть якщо вони надаються іноземному замовнику!

Ну а оскільки таких послуг як «послуги щодо комп’ютерного програмування» в цьому переліку немає, то місцем їхнього постачання є територія України, і відповідно вони є об’єктом оподаткування ПДВ, навіть якщо вони надані іноземному замовнику.

Тобто це один з тих випадків, коли «нюанси мають значення».

Тож якщо ви платник ПДВ (або не платник ПДВ, але знаходитесь на загальній системі оподаткування), враховуйте цей нюанс при складанні договорів про надання послуг та інвойсів, що надаються іноземним замовникам. Вказуйте у ваших договорах та інвойсах лише ті назви послуг, які є в п. 186.3. ст. 186 ПКУ. Слово в слово.

Інакше будь-які розбіжності в назві послуги з тим, як вона вказана в п. 186.3. ст. 186 ПКУ, будуть підставою для нарахування вам податку на додану вартість та штрафів. При чому штрафи будуть не тільки за ненарахування ПДВ, а й за нездійснення реєстрації податкових накладних. Так, можливо такі донарахування вдасться оскаржити у суді. Однак на це необхідно буде витратити час та гроші.

І як завжди, повний текст ІПК від 08.05.2020 року № 1899/6/99-00-07-03-02-06/ІПК ДПС для самостійного ознайомлення:

Якщо ж вам буде потрібна консультація з питань оподаткування, державної реєстрації чи ліквідації бізнесу та/або громадських формувань, внесення змін у реєстраційні дані ФОП або юрособи, ви завжди можете звернутись до мене за послугою «Консультації з оподаткування та податкового права».

А щоб не пропустити важливу інформацію, обов'язково підписуйтесь на мій телеграм-канал «Податковий консультант».

Контакти:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Щось залишилося незрозумілим чи маєте додаткові запитання? Напишіть мені у Viber або Telegram – і я допоможу вам з усім цим розібратися!

Обов'язково підпишіться на розсилку новин, щоб отримувати сповіщення про всі мої нові статті на цьому сайті. Відповідна форма для підписки є вгорі сторінки, якщо ви читаєте цю статтю на комп’ютері, або далі внизу, якщо ви читаєте з телефона.

Якщо моя стаття вам сподобалася або виявилася для вас корисною, можете підтримати мене донатом в будь-якій сумі - на ваш розсуд : ДОНАТ

Інша корисна інформація на сайті «Податковий консультант»:

1) Статті із оподаткування та держреєстрації:

- Все про надання звітності;

- Єдиний податок;

- Податок на додану вартість;

- Готівка РРО та ПРРО;

- Перевірки та штрафи;

- Реєстрація та внесення змін.

2) Бланки первинних документів та договорів.

3) Матеріали (статті) із системи ЗІР ДПС України.

4) Нормативно - правові документи та рішення суду.