Як правильно користуватись Payoneer та Wise для отримання доходів від фрілансу

На жаль, у багатьох випадках ті, хто використовує Payoneer та Wise для отримання доходів від фрілансу, припускаються тих чи інших помилок, які можуть призвести до значних штрафів із боку податкових органів. Тож аби так не сталося, я вирішив написати цю статтю.

Зміст

Доходи від фріланса: чи потрібно реєструвати ФОП

Чи потрібно бути (реєструватись) фізичною особою – підприємцем (ФОП), щоб отримувати доходи від фрілансу?

На мій особистий погляд, це вкрай бажано. У випадку реєстрації ФОП усі ваші дії будуть повністю законні, як і ваше джерело доходів.

Водночас якщо ви не зареєструєте ФОП, а будете отримувати кошти на свою особисту картку, то завжди буде ризик, що:

1) Ваші операції потраплять під банківський фінансовий моніторинг – і тоді він заблокує вашу картку й вимагатиме надати пояснення та документи щодо походження цих коштів і сплати податків із тих сум, що надходять вам на рахунок.

2) Якщо про ці надходження дізнається податкова, то на всі суми, що надійшли на вашу особисту картку, вона нарахує 18% ПДФО, 1,5% ВЗ та штраф у розмірі 25% від усіх донарахованих сум.

3) Якщо ви за кошти, зароблені фрілансом, захочете придбати мотоцикл, авто, нерухомість чи земельну ділянку, то ризикуєте отримати від податкової запит щодо надання пояснень і документів, звідки у вас узялися ці гроші і чи сплачені із них податки.

Тож щоб не втрапити в якусь із вищеописаних ситуацій, як на мене, краще зареєструвати ФОП і сплачувати 5% єдиного податку, ніж ризикувати, граючи із державою в рулетку.

Чи може ФОП використовувати Payoneer та Wise для отримання доходів від фрілансу?

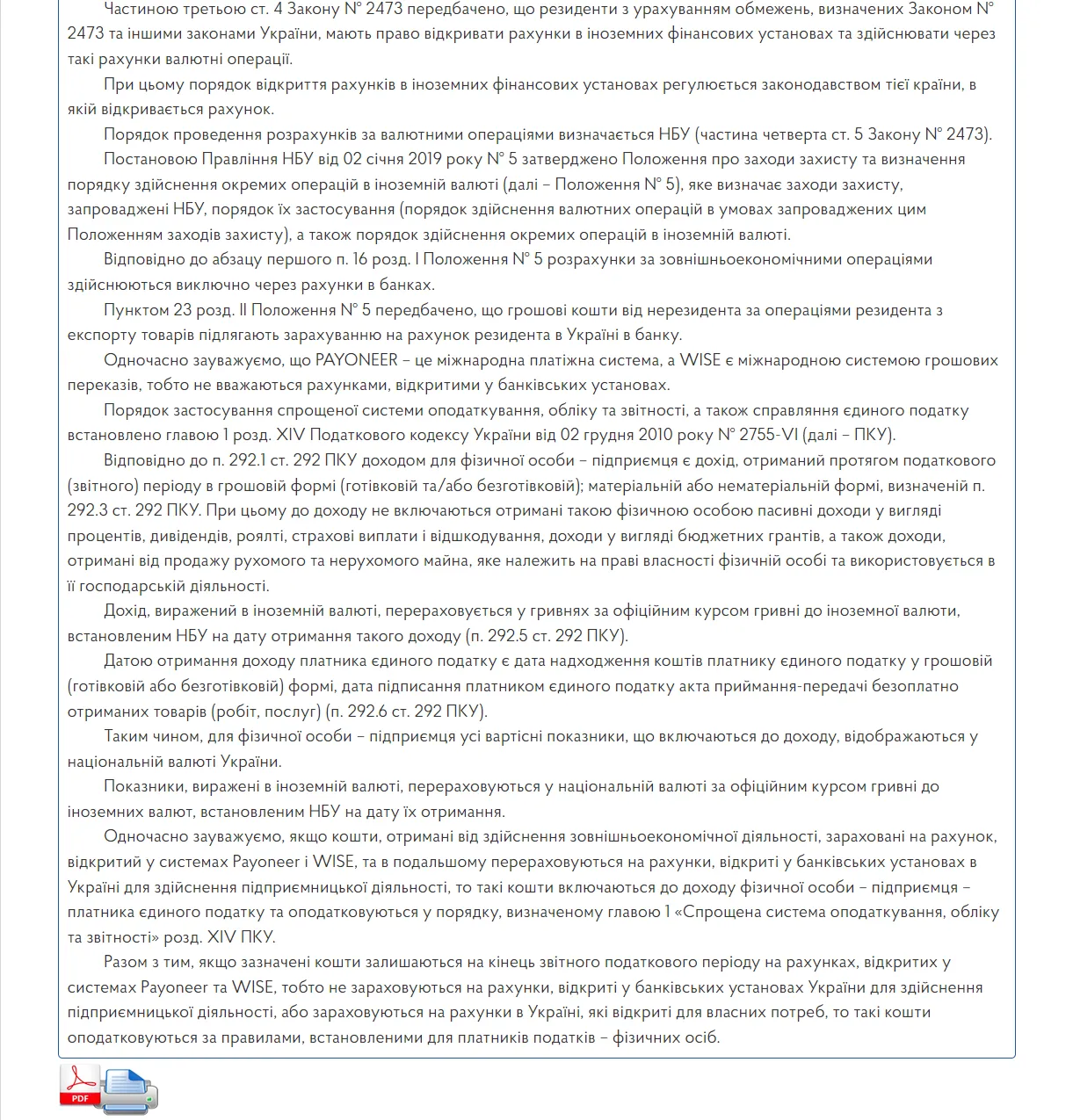

На сьогоднішній день ДПС України не має жодних заперечень щодо використання Payoneer та Wise в якості проміжної ланки при отриманні доходів від фрілансу.

Інформація щодо цього була ними опублікована в їхній системі ЗІР, а також знайшла своє відображення в різних індивідуальних податкових консультаціях, наданих на запити платників податків (з однією із таких ІПК ви можете ознайомитись у моїй статті «Платформу Deel можна використовувати для отримання доходів ФОП!»).

Єдина вимога з боку податкової – це те, що всі кошти, які надійшли на рахунок, відкритий у платіжній системі Payoneer чи Wise, мають бути виведені на рахунок ФОП в українському банку до закінчення звітного податкового періоду, в якому вони надійшли.

Тільки за таких умов вони будуть вважатися доходами ФОП!

Якщо ж цього не зробити, то тоді кошти, що надійшли на рахунок в Payoneer чи Wise, будуть вважатися доходами фізособи із відповідним оподаткуванням (18% ПДВО + 1,5% ВЗ).

Звітним податковим періодом, до закінчення якого кошти необхідно вивести на рахунок ФОП в українському банку, є квартал. Але при цьому податкова зазначає, що у крайньому разі «це має бути зроблено до закінчення календарного року».

Отже, отримуємо доходи від фрілансу на рахунок в Payoneer чи Wise, виводимо ці кошти на валютний рахунок ФОП в українському банку (до закінчення кварталу, в якому вони надійшли) і сплачуємо з них 5% єдиного податку.

Все чисто, чесно і прозоро.

Реєстрація в системі Payoneer

Власне, це настільки легко, що я навіть не буду розповідати вам, як це зробити. Тим паче що там зараз усе українською. 🙂

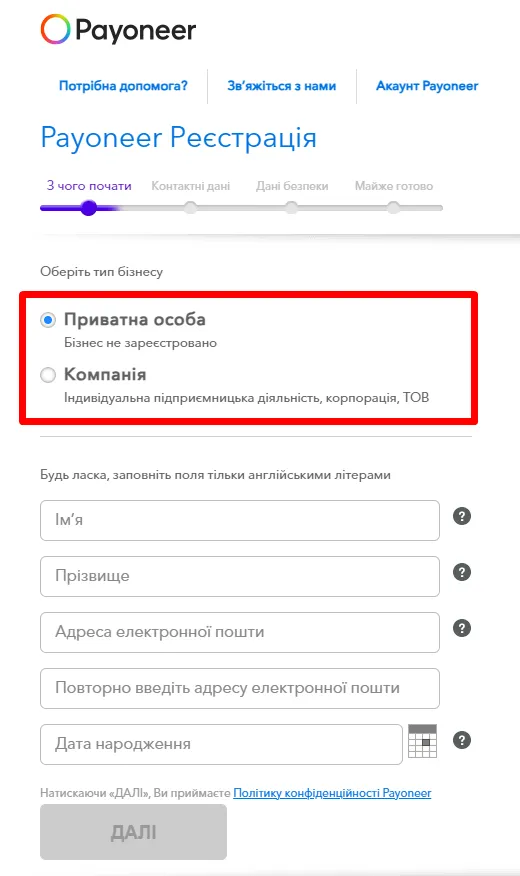

Та при реєстрації в системі Payoneer у багатьох виникає питання: «Який тип акаунту обрати – «Приватна особа» чи «Компанія»?».

Акаунт «Приватна особа» – це акаунт звичайної фізичної особи, яка не зареєстрована як ФОП та/або не планує отримувати на цей акаунт кошти, які є доходами ФОП.

Акаунт «Компанія» – це акаунт, який підходить як для ФОП (якщо ви хочете отримувати на нього кошти, які є доходами вашого ФОП), так і для юридичної особи.

При цьому з погляду української податкової те, який тип акаунту ви обрали, не має ніякого значення. Це пов’язано з тим, що Payoneer не має в Україні офіційного статусу, а отже, тип вашого акаунту жодним чином не впливає на оподаткування коштів, які на нього надходять.

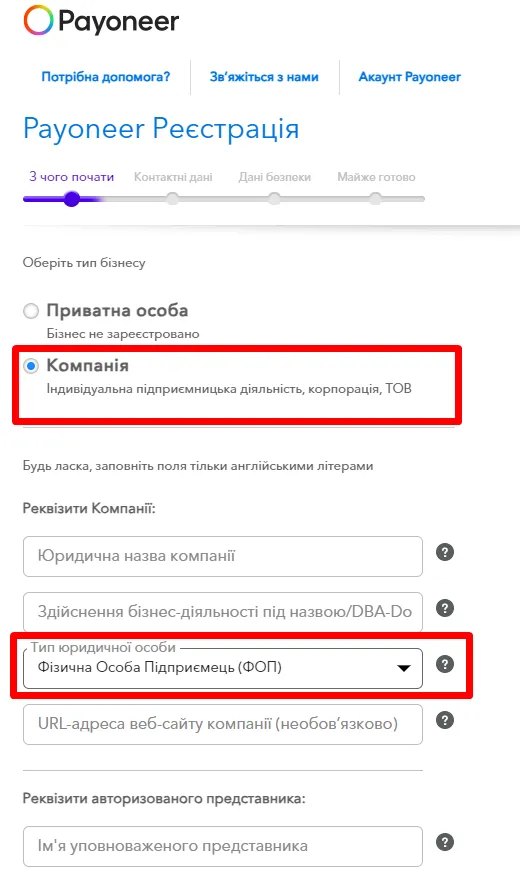

Та якщо, реєструючись у Payoneer, ви вибрали тип акаунту «Компанія», у вас у подальшому буде можливість:

– потрапити під персональний менеджмент (отримати статус ВІП, виходячи з ваших оборотів і персонального менеджера);

– замовляти для отримання платежів Swift-реквізити, а не тільки локальні (ACH, SEPA, BACS).

Власне, це єдині відмінності між цими акаунтами – що в акаунта «Приватна особа» таких можливостей немає.

З огляду на це я все ж таки раджу при реєстрації обирати тип акаунту «Компанія», а не «Приватна особа».

На жаль, якщо ви вже зареєстровані в Payoneer і при реєстрації обрали акаунт «Приватна особа», змінити його на тип акаунту «Компанія» вже не можна.

Однак, якщо у вас зареєстрований акаунт фізособи «Приватна особа», ви можете додатково зареєструвати ще й акаунт «Компанія» для вашого ФОП.

Якщо ж ви ще не зареєстровані в системі Payoneer (або хочете зареєструвати акаунт «Компанія»), можете скористатись одним із цих реферальних посилань для реєстрації:

1. Звичайне посилання http://tracking.payoneer.com/SH4qB

Якщо перейти і зареєструватись по ньому, то Payoneer нарахує вам бонус $25 після того, як на ваш рахунок надійде перша $1000.

2. VIP-посилання для реєстрації http://tracking.payoneer.com/SH4qD

Якщо перейти й зареєструватися за цим посиланням, ви отримаєте можливість спілкуватись із персональним живим менеджером Payoneer з України (за умови, що ви плануєте отримувати доходи від $5000), який допоможе швидше пройти всі перевірки, остаточно верифікувати акаунт і аж до отримання першого платежу на Payoneer.

Зазвичай така можливість з’являється тільки після того, як сума надходжень за місяць стабільно перевищує $5000, а у вас буде з самого початку.

Що стосується реєстрації в Wise, то, на жаль, нічого по цій системі підказати не можу, бо особисто мені не доводилося нею користуватися.

Реєстрація ФОП – платником єдиного податку

На сьогодні простіш за все реєструватись ФОП через портал державних послуг «Дія». Як це зробити, можна подивитися в моєму відео «Як самостійно зареєструватись підприємцем (ФОП)».

Щоб зайти в «Дію», вам буде потрібен ключ електронного цифрового підпису (ключ ЕЦП, або КЕП). Якщо його у вас немає ви можете його отримати на сайті ПриватБанку чи у сервісі «Вчасно». Як це зробити, можна подивитись у моїх відео «Як отримати ключ ЕЦП онлайн в особистому Приват24» та «Як отримати онлайн ключ ЕЦП від “Вчасно”».

Також, як варіант, для реєстрації ФОП ви можете скористатись Дія.Підпис.

При реєстрації необхідно обрати в меню 3 групу єдиного податку, оскільки отримувати доходи від іноземних замовників можна лише на 3 групі єдиного податку.

ВАЖЛИВО!

Перш ніж реєструвати ФОП через «Дію», необхідно зайти в електронний кабінет платника податків на сайті ДПС України і перевірити, чи немає у вас якихось боргів. Річ у тім, що у випадку наявності у вас податкової заборгованості (наприклад, по податку на нерухомість чи податку на землю) вам відмовлять у реєстрації платником єдиного податку.

У випадку наявності заборгованості по податках вам спочатку буде потрібно її сплатити (із запасом на пеню) і лише потім, коли вона зникне, надавати через «Дію» заяву про реєстрацію вас ФОП.

Через декілька днів після реєстрації вашого ФОП ви зможете отримати в «Дії» виписку, що підтверджує його реєстрацію. А в електронному кабінеті на сайті ДПС України можна буде замовити й отримати Витяг про реєстрацію вас платником єдиного податку (як це зробити, дивіться у моєму відео «Як отримати витяг з реєстру платників єдиного податку в електронному вигляді»).

Після реєстрації ФОП необхідно буде звернутися в банк, аби відкрити рахунок ФОП у гривні, а також в іноземній валюті (доларах, євро чи в якійсь іншій).

Майте на увазі, що кошти від підприємницької діяльності можна отримувати тільки на підприємницький рахунок (його номер містить код «2600»), ваша приватна пластикова карта – хоч гривнева, хоч валютна – для цього не підходить.

Ну а якщо вам буде потрібна допомога в реєстрації вас ФОП – платником єдиного податку, ви завжди можете звернутись до мене за послугою «Реєстрація фізичної особи – підприємця (ФОП) онлайн».

Які обрати КВЕД при реєстрації

При реєстрації ФОП вам необхідно буде зазначити коди видів економічної діяльності (КВЕД), які відповідають тим послугам, які ви будете надавати вашим іноземним замовникам/клієнтам як фрілансер.

Якщо ви як фрілансер плануєте надавати послуги із програмування, дизайну та/або просування сайтів (реклами), універсальним набором КВЕД для вас буде наступний:

62.01 – Комп’ютерне програмування

18.20 – Тиражування звуко-, відеозаписів і програмного забезпечення

58.19 – Інші види видавничої діяльності

58.21 – Видання комп’ютерних ігор

58.29 – Видання іншого програмного забезпечення

62.02 – Консультування з питань інформатизації

62.03 – Діяльність із керування комп’ютерним устаткуванням

62.09 – Інша діяльність у сфері інформаційних технологій і комп’ютерних систем

63.11 – Оброблення даних, розміщення інформації на веб-вузлах і пов’язана з ними діяльність

63.12 – Веб-портали

63.99 – Надання інших інформаційних послуг, н.в.і.у.

70.22 – Консультування з питань комерційної діяльності й керування

73.11 – Рекламні агентства

73.12 – Посередництво в розміщенні реклами в засобах масової інформації

73.20 – Дослідження кон’юнктури ринку та виявлення громадської думки

74.10 – Спеціалізована діяльність із дизайну

74.90 – Інша професійна, наукова та технічна діяльність, н.в.і.у.

Перший КВЕД зазначений в цьому переліку буде для вас основним. Це один із пунктів, який необхідно вказувати при реєстрації через «Дію» (який КВЕД вважати основним).

Якщо ж у вас якась інша діяльність, тоді підбирати КВЕД необхідно виходячи із того, чим саме ви плануєте займатися та від якої діяльності будете отримувати доходи.

При цьому якщо вам буде потрібна допомога в підборі КВЕД, ви може звернутись до мене за послугою «Підбір КВЕД для ФОП – платника єдиного податку».

Облік доходів від фрілансу та їх оподаткування

Як я вже зазначав вище, всі кошти, що надійшли на рахунок в Payoneer та/або Wise, необхідно переказати на валютний рахунок ФОП в українському банку до закінчення податкового звітного періоду, в який вони надійшли на Payoneer чи Wise.

Первинні документи.

При отриманні доходів від іноземних замовників вам достатньо тільки одного інвойсу. Якщо іноземний замовник наполягає на укладені договору, то в такому випадку у вас буде і договір/контракт, і інвойс.

При цьому при кожному надходженні валюти на ваш валютний рахунок ФОП в українському банку вам необхідно буде надавати у банк інвойс, який і буде підтверджувати, за що саме вам надійшла валюта.

Якщо ж у вас, окрім інвойсу, буде також і договір/контракт, то цей договір/контракт необхідно буде надати в банк один раз (при першому надходженні коштів), а потім надавати тільки одні інвойси.

У більшості банків це все можна зробити онлайн через «Клієнт-банк».

Докладніше про отримання валютної виручки можна почитати в моїй статі «Як фрілансеру (підприємцю) законно отримати валюту за свої послуги». Так що не буду повторюватися.

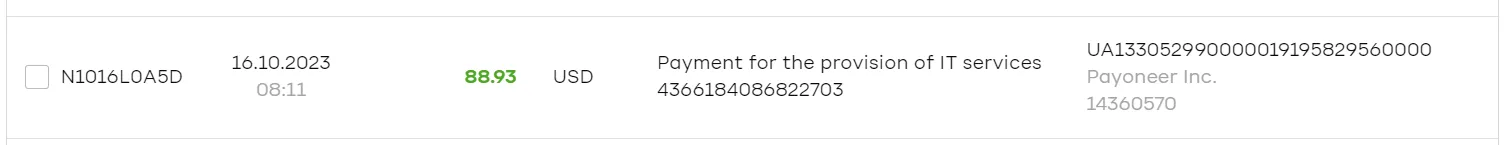

Лише хочу зазначити, що при отриманні грошей із Payoneer у вашій виписці, найімовірніше, як платник буде зазначений сам Payoneer, а в призначенні платежу може бути тільки технічна інформація, як ось на цьому скріншоті:

І ось тут є два варіанти заповнення інвойсу, який ви надасте в банк.

Перший.

В якості вашого замовника і, природно, платника ви можете вказати сам Payoneer (хто сказав, що він не може замовляти вам розробку програми продуктів 🙂 або дизайну?). Але оскільки в призначенні платежу не буде дати та номера інвойсу, вам, можливо, доведеться надати в банк лист за вашим підписом, що, наприклад, платіж у сумі $2000, що надійшов 18.05.2024 р., надійшов саме по інвойсу № 5 від 18.05.2024 р.

Другий.

Вказати в якості клієнта і платника реального замовника умовного Джеймса Сміта. Або фріланс-біржу, з якої надійшли кошти. Але оскільки про них ні слова не буде в реквізитах і призначенні платежу, то, можливо, в банк доведеться надати точно такий же лист, як і в першому випадку, але додати, що цей платіж надійшов від цього самого Сміта на підставі інвойсу (номер такий-то від дати такої-то) чи із фріланс-біржі.

Який із цих двох варіантів є прийнятним для банку, потрібно узгодити з валютним відділом самого банку.

Як на мій особистий погляд, другий варіант є більш привабливим, ніж перший.

Облік доходів.

ФОП – платники єдиного податку 3 групи облік доходів ведуть у довільній формі. Тобто достатньо зробити табличку в Microsoft Word чи Microsoft Excel і записувати туди суми ваших доходів. При цьому це можна робити однією сумою за місяць.

Для зручності, звісно, ви можете записувати за кожен день, а потім зробити підсумок за місяць. Головне – пам’ятайте, що в ній обов’язково має бути загальна сума доходів за місяць – це основна вимога щодо обліку доходів.

Яка сума включається в доходи.

В доходи ФОП включається та сума, яка була зазначена в інвойсі, який ви виставили вашому замовнику/клієнту.

Тож якщо ви виставили інвойс на $1000, а з огляду на утримані комісії (платіжних систем тощо) до рахунку в українському банку дійшло лише 960$, то в доходи вашого ФОП включається $1000.

Як перераховувати доходи у гривні.

Доходи в іноземній валюті перераховуються у гривні по курсу НБУ на день їх надходження на рахунок у Payoneer чи Wise. Саме такої позиції тримається зараз ДПС України у своїх ІПК, які надає на запит платників податків (приклад такої ІПК є в моїй статті «Платформу Deel можна використовувати для отримання доходів ФОП!»).

Про те, де взяти курс НБУ на дату надходження валюти, можна подивитися в моєму відео «Підприємець (ФОП) отримує дохід у валюті: як визначити суму доходу у гривні та сплачувати податки».

Оподаткування доходів.

ФОП – платник єдиного податку 3 групи зобов’язаний сплачувати до бюджету:

– Єдиний податок за ставкою 5% від доходів.

– Єдиний соціальний внесок (ЄСВ) за ставкою 22% від мінімальної заробітної плати за кожен місяць.

Проте від сплати ЄСВ ФОП на сьогодні звільнені до закінчення військового стану. Але при бажанні можуть сплачувати його добровільно. Тож якщо вам потрібен пенсійний стаж, можете сплачувати ЄСВ добровільно. Ну а якщо пенсійний стаж вам не потрібен, тоді можете його не платити.

Терміни сплати податків:

– єдиний податок необхідно сплатити протягом 10 днів після граничного терміну подання звіту;

– ЄСВ сплачується не пізніше 19 числа після закінчення кварталу (відразу за 3 місяці).

Звітність ФОП-фрілансера.

Платник єдиного податку 3 групи зобов’язаний надавати до податкової Декларацію платника єдиного податку один раз на квартал. Така декларація надається через електронний кабінет на сайті ДПС України протягом 40 днів після закінчення кварталу.

Якщо ФОП попри звільнення сплачував ЄСВ, то в такому випадку декларацію за 4 квартал він надає разом із Додатком по ЄСВ.

Якщо ж вам здається, що все це дуже складно чи обтяжливо по витратах часу, ви може звернутись за бухгалтерськими послугами до:

ТОВ «Центр бухгалтерського аутсорсингу»

Телефон:

+38 (099) 026-27-42 (Viber/Telegram)E-mail:

cba.buh@gmail.com

Я один зі співзасновників цієї компанії, й у нас величезний досвід щодо надання бухгалтерських послуг ФОП із ІТ-сфери, та й узагалі будь-яким ФОП-фрілансерам.

ВИСНОВКИ

На сьогодні податківці займають цілком адекватну позицію щодо використання фрілансерами для отримання доходів від фіралансу в якості проміжного ланцюга рахунків у таких платіжних системах, як Payoneer та Wise.

Для цього достатньо всі кошти, що надійшли на Payoneer та/або Wise, вчасно переказувати на валютний рахунок ФОП в українському банку та сплачувати із них єдиний податок за ставкою 5% від доходів.

Однак усі пов’язані з цим нюанси, про які йшлося в цій статті, існують лише як позиція ДПС України, яку вони або оприлюднили на своїх інтернет ресурсах, або вже неодноразово висловлювали в індивідуальних податкових консультаціях, наданих на запит платників податків.

Однак індивідуальні податкові консультації є нормативними документами індивідуальної дії. Тобто ІПК має юридичну силу і захищає лише того ФОП, якому була надана.

Тож якщо ви отримуєте доходи від фрілансу і використовуєте для цього рахунок у Payoneer чи Wise, вам украй бажано отримати від ДПС України ІПК з аналогічних питань, яка буде надана саме вам. У такому випадку ця ІПК буде вас захищати від будь-яких претензій із боку місцевих податківців, якщо вони у них раптом чомусь з’являться.

Якщо ж вам потрібна допомога в підготовці запиту про надання вам ІПК з цих чи будь-яких інших питань, ви завжди можете звернутись до мене за послугою «Підготовка запиту про надання індивідуальної податкової консультації (ІПК)».

Якщо ж вам буде потрібна консультація з питань оподаткування, державної реєстрації чи ліквідації бізнесу та/або громадських формувань, внесення змін у реєстраційні дані ФОП або юрособи, ви завжди можете звернутись до мене за послугою «Консультації з оподаткування та податкового права».

А щоб не пропустити важливу інформацію, обов'язково підписуйтесь на мій телеграм-канал «Податковий консультант».

Контакти:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Щось залишилося незрозумілим чи маєте додаткові запитання? Напишіть мені у Viber або Telegram – і я допоможу вам з усім цим розібратися!

Обов'язково підпишіться на розсилку новин, щоб отримувати сповіщення про всі мої нові статті на цьому сайті. Відповідна форма для підписки є вгорі сторінки, якщо ви читаєте цю статтю на комп’ютері, або далі внизу, якщо ви читаєте з телефона.

Якщо моя стаття вам сподобалася або виявилася для вас корисною, можете підтримати мене донатом в будь-якій сумі - на ваш розсуд : ДОНАТ

Інша корисна інформація на сайті «Податковий консультант»:

1) Статті із оподаткування та держреєстрації:

- Все про надання звітності;

- Єдиний податок;

- Податок на додану вартість;

- Готівка РРО та ПРРО;

- Перевірки та штрафи;

- Реєстрація та внесення змін.

2) Бланки первинних документів та договорів.

3) Матеріали (статті) із системи ЗІР ДПС України.

4) Нормативно - правові документи та рішення суду.