Підприємець працює в коворкінгу або кафе – чи потрібно надавати 20-ОПП?

На сьогодні дуже розповсюдженою є ситуація, коли ФОП, не маючи офісу або відповідних умов для роботи вдома, працює в коворкінгу або кафе чи кав’ярні. При цьому в його витягу з реєстру платників єдиного податку як місце провадження господарської діяльності зазначено: «Надання послуг на території України. Виконання робіт чи надання послуг за межами України (експорт)». Ну або просто «По Україні».

Чи потрібно в такому випадку надавати Повідомлення про об’єкти оподаткування або об’єкти, пов’язані з оподаткуванням або через які провадиться діяльність, за формою 20-ОПП (далі – 20-ОПП) і що в ньому зазначати?

На жаль, потрібно.

Так ДПС України у своїй індивідуальній податковій консультації (далі – ІПК) від 30.12.2022 року № 2436/ІПК/99-00-12-01-02-06 дійшла висновку, що будь-який суб’єкт господарювання зобов’язаний подати до контролюючого органу за основним місцем обліку повідомлення № 20-ОПП з інформацією щодо фактичної адреси провадження підприємницької діяльності як про об’єкт оподаткування, з огляду на що далі зазначила:

«У разі, якщо господарська діяльність, із зазначеним видом діяльності, здійснюється виключно у коворкінгах або кав’ярнях, без виникнення права володіння, користування, розпорядження ними відповідно до правовстановлювальних документів, визначена платником податків податкова адреса, за якою здійснюється з ним зв’язок, є адресою пов’язаною із здійсненням підприємницької діяльності.

У такому випадку фізична особа – підприємець повинна подати повідомлення № 20-ОПП, у якому повідомити про місце проживання (місце реєстрації) як про об’єкт оподаткування».

Еммм… як на мій особистий погляд, працівниця ДПС, яка готувала цю ІПК, та її начальниця абсолютно профнепридатні та мають бути звільнені з роботи за статтею про невідповідність займаній посаді, ну або просто хворі. Бо тільки профан або хвора людина може вважати, що якщо у ФОП немає конкретного місця діяльності, то у 20-ОПП потрібно вказувати домашню адресу місця реєстрації (прописки).

Адже далі постає питання, що у випадку, якщо житло використовується для підприємницької діяльності, власник втрачає пільгу з податку на нерухомість. Але ж воно фактично не використовується! А зазначене у 20-ОПП лише на виконання забаганки ДПС України!!!

Я розумію, що діюча форма 20-ОПП є застарілою і не враховує всіх нюансів ведення підприємницької діяльності. Але хіба це проблема підприємців? Як на мене, це проблема ДПС України й Мінфіну.

Разом з тим, така позиція ДПС України з питання надання 20-ОПП у випадку, коли ФОП не має постійного місця здійснення діяльності, вже висловлена.

Тож підприємцям варто або її враховувати та надавати 20-ОПП із зазначенням місця проживання (реєстрації, прописки), або не надавати, ризикуючи отримати штраф за ненадання (для ФОП це 340 грн) та можливо скасування реєстрації платником єдиного податку.

Ну або, як варіант, спробувати скористатись приписами п. 46.4. ст. 46 Податкового кодексу України (далі – ПКУ), який дозволяє у випадку, якщо форма податкової декларації збільшує або зменшує його податкові зобов’язання всупереч нормам ПКУ, платник податків може подати разом з такою податковою декларацією доповнення до такої декларації, які складені за довільною формою, що вважатиметься невід’ємною частиною податкової декларації.

Повідомлення 20-ОПП – не декларація, але заповнення її так, як вимагає ДПС України, збільшує зобов’язання платника податків (з податку на нерухомість) всупереч нормам ПКУ, тож думаю, варто спробувати цей варіант.

ДО речі, якщо вам буде потрібна допомога в надані 20-ОПП, ви завжди можете звернутися до мене за послугою «Надання повідомлення за формою 20-ОПП».

Повний текст ІПК:

Продовження історії: 20-ОПП, податок на нерухомість і його сплата

Як я вже писав вище, якщо діяти у відповідності до вищезгаданої ІПК та надати 20-ОПП так, як цього хоче ДПС України, то у такому випадку може постати питання стосовно сплати податку на нерухомість.

Враховуючи цей ризик, нами був направлений ще один запит про надання ІПК, чи діє пільга з податку на нерухомість, якщо ця нерухомість фактично не використовується в діяльності ФОП, а була зазначена як «місце провадження господарської діяльності» ФОП і відображена в 20-ОПП на виконання вимог податкової.

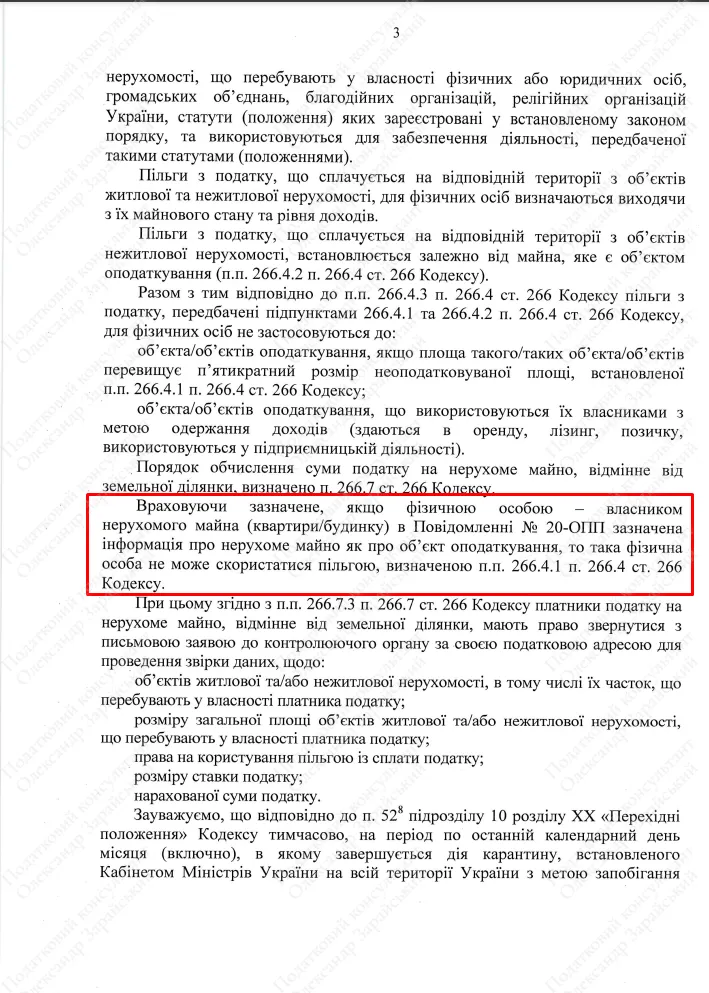

У відповідь на це запитання ДПС України в своїй ІПК від 22.06.2023 року №1460/ІПК/99-00-24-03-03-06 ДПС України зазначили, що громадянин у будь-якому разі втрачає пільгу з податку на нерухомість, якщо адреса цієї житлової нерухомості зазначена в 20-ОПП, навіть якщо у реальності вона не використовується для підприємницької діяльності, а була зазначена в 20-ОПП на виконання вимог податкового органу.

Повний текст цієї ІПК теж додаю:

Ну а якщо вам потрібна допомога в направлені запиту про надання ІПК ви завжди можете звернутись до мене за послугою «Підготовка запиту про надання індивідуальної податкової консультації (ІПК)».

Якщо ж вам буде потрібна консультація з питань оподаткування, державної реєстрації чи ліквідації бізнесу та/або громадських формувань, внесення змін у реєстраційні дані ФОП або юрособи, ви завжди можете звернутись до мене за послугою «Консультації з оподаткування та податкового права».

А щоб не пропустити важливу інформацію, обов'язково підписуйтесь на мій телеграм-канал «Податковий консультант».

Контакти:

Телефон:

+38 (050) 403-76-85,

+38 (067) 579-58-38 (Viber, Telegram)

E-mail: taxconsult.ua@gmail.com

Щось залишилося незрозумілим чи маєте додаткові запитання? Напишіть мені у Viber або Telegram – і я допоможу вам з усім цим розібратися!

Обов'язково підпишіться на розсилку новин, щоб отримувати сповіщення про всі мої нові статті на цьому сайті. Відповідна форма для підписки є вгорі сторінки, якщо ви читаєте цю статтю на комп’ютері, або далі внизу, якщо ви читаєте з телефона.

Якщо моя стаття вам сподобалася або виявилася для вас корисною, можете підтримати мене донатом в будь-якій сумі - на ваш розсуд : ДОНАТ

Інша корисна інформація на сайті «Податковий консультант»:

1) Статті із оподаткування та держреєстрації:

- Все про надання звітності;

- Єдиний податок;

- Податок на додану вартість;

- Готівка РРО та ПРРО;

- Перевірки та штрафи;

- Реєстрація та внесення змін.

2) Бланки первинних документів та договорів.

3) Матеріали (статті) із системи ЗІР ДПС України.

4) Нормативно - правові документи та рішення суду.